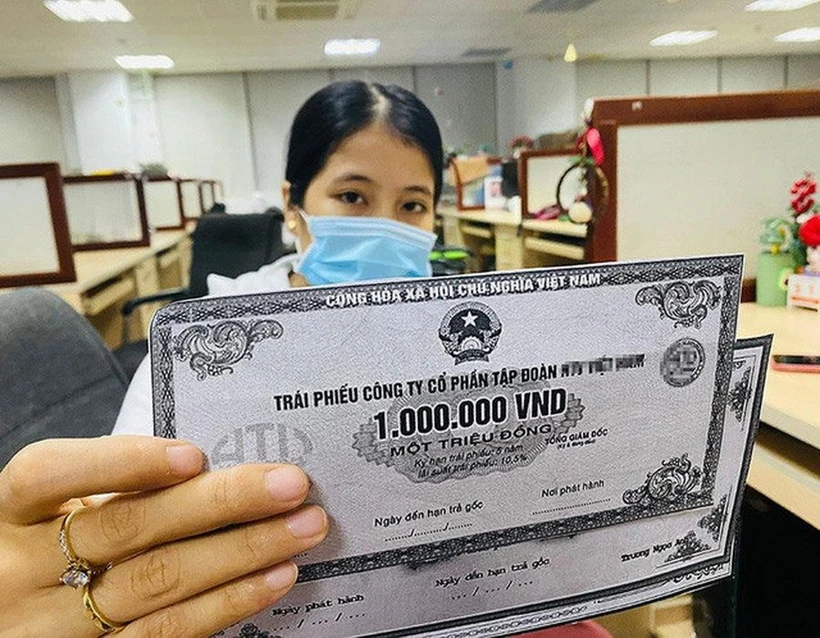

Selon le vice-ministre des Finances , le marché des obligations d'entreprises s'est stabilisé, le sentiment des investisseurs est plus stable et les entreprises émettrices et les investisseurs sont revenus sur le marché.

Pour atteindre les objectifs de croissance élevés cette année et pour la période 2026-2030, le déblocage du marché des capitaux est considéré comme une solution particulièrement importante pour réduire la pression sur l'offre de capitaux pour le système bancaire. En particulier, le marché des obligations d'entreprises, en tant que canal d'approvisionnement en capitaux à moyen et long terme pour l' économie, devrait connaître une forte reprise après la récente période de restructuration.

Se remettre d'une crise

Selon les statistiques de l'agence de notation de crédit FiinRatings, en 2024, le marché des obligations d'entreprises vietnamiennes connaîtra une forte reprise après la période de restructuration de 2023, atteignant une échelle de 1,26 million de milliards de VND, soit 11,2 % du budget intérieur total (PIB).

Le montant total des émissions d'obligations d'entreprises au cours de l'année a atteint 443 700 milliards de VND, soit une hausse de 26,8 % par rapport à l'année précédente. Les activités d'émission ont été les plus actives aux troisième et quatrième trimestres 2024, reflétant les besoins accrus en capitaux des entreprises dans le contexte de la reprise économique.

Il est à noter que le ratio des obligations problématiques (incluant les retards de paiement et les restructurations) a diminué à 3,5 %, nettement inférieur aux 15,3 % de 2023, montrant que la capacité financière des émetteurs s'améliore progressivement.

Selon le vice-ministre des Finances, Nguyen Duc Chi, la récente reprise du marché des obligations d'entreprises est un signal positif pour le marché des capitaux vietnamien. Ce marché s'est mieux adapté aux nouvelles exigences de développement.

« Actuellement, le marché des obligations d'entreprises s'est stabilisé, le sentiment des investisseurs est plus stable et les émetteurs et les investisseurs sont revenus sur le marché. Cela montre que la nouvelle réglementation a été plus clairement définie, créant ainsi les conditions préalables pour le marché des obligations d'entreprises en 2025 et les années suivantes », a déclaré le vice-ministre Nguyen Duc Chi.

En réalité, le marché des obligations d'entreprises s'est nettement redressé après une série de mesures correctives prises par l'agence de gestion. En particulier, le système de négociation d'obligations d'entreprises privées a été mis en service à la Bourse de Hanoï (juillet 2023).

En outre, le décret 08/2023/ND-CP (modifiant, complétant et suspendant la mise en œuvre d'un certain nombre d'articles des décrets réglementant l'offre et la négociation d'obligations d'entreprises individuelles sur le marché intérieur et l'offre d'obligations d'entreprises sur le marché international) et la loi modifiée sur les valeurs mobilières (2024) en vigueur à compter du 1er janvier 2025 continuent également d'améliorer la transparence et l'efficacité ainsi que de renforcer la surveillance et le traitement strict des violations sur le marché obligataire.

Lors du récent Forum sur les obligations et le crédit au Vietnam, M. Nguyen Tu Anh, directeur du Centre d'information, d'analyse et de prévision économiques (Comité économique central), a déclaré que le marché des obligations d'entreprises vietnamiennes venait de traverser une période de hauts et de bas et que le point positif était que le cadre juridique des obligations d'entreprises avait été considérablement amélioré.

Notamment, la nouvelle loi sur les valeurs mobilières, entrée en vigueur début 2025, a mieux rempli son rôle de protection des intérêts des investisseurs grâce à des exigences plus strictes en matière de vérification des informations, de notation de crédit, etc., améliorant ainsi la fiabilité des obligations d'entreprises et réduisant les risques pour les investisseurs. Il s'agit d'une base importante pour un développement sain et durable du marché.

Pour les émetteurs individuels, la nouvelle réglementation exige également des notations de crédit, des garanties bancaires ou des sûretés. Ces éléments contribueront à renforcer la confiance des investisseurs dans ce marché.

Même le secteur immobilier, bien que la pression sur les obligations arrivant à échéance soit toujours élevée, a également connu des évolutions plus positives.

Selon M. Duong Duc Hieu, directeur et analyste principal de la société Vietnam Investment Credit Rating Joint Stock Company (VIS Rating), le risque de refinancement des obligations immobilières tend à diminuer, grâce au fait que les investisseurs retrouvent progressivement accès à de nouvelles sources de financement. Cela provient de deux sources principales : le crédit bancaire et les nouvelles émissions obligataires en 2025. Cette reprise est principalement portée par les changements du cadre juridique et les nouvelles réglementations édictées en vertu de la loi sur les valeurs mobilières modifiée.

Séparation des activités d'investissement des banques

Malgré de nombreuses évolutions positives, le marché obligataire vietnamien est toujours considéré comme n'ayant pas pleinement développé son potentiel et sa position, et n'ayant pas réussi à promouvoir des canaux de capitaux à long terme pour les entreprises. L'une des principales faiblesses de ce marché actuel réside dans le déséquilibre de sa structure d'émission, où les banques restent dominantes.

Selon les données de FiinRatings, en 2024, le groupe d'établissements de crédit conservera son rôle de leader avec une part de 69 % du montant total des émissions, en forte hausse par rapport aux 56 % de l'année précédente. Il est suivi par le secteur immobilier avec 19 % et l'industrie manufacturière avec seulement 3 %.

En janvier 2025, les données de l'Association vietnamienne du marché obligataire ont enregistré quatre émissions publiques d'une valeur totale de 5 554 milliards de VND. L'ensemble du volume d'émission concernait les secteurs bancaire et boursier ; les titres ne représentaient que 300 milliards de VND.

Cela révèle un grave déséquilibre lorsque le marché obligataire, censé alléger le fardeau du système de crédit, est en réalité un canal par lequel les banques empruntent puis prêtent aux entreprises. Parallèlement, les entreprises manufacturières ayant d'importants besoins en capitaux sont celles qui émettent le moins d'obligations à l'heure actuelle.

Selon le professeur associé Dr Nguyen Huu Huan, expert en finance et banque, cette situation est due à la fois aux entreprises et à d'autres facteurs objectifs. Les entreprises vietnamiennes sont principalement des PME dotées de faibles capacités de gestion, ce qui limite considérablement leurs possibilités d'accès au marché des capitaux.

« Lorsque les petites et moyennes entreprises ont des difficultés à accéder au marché obligataire, elles doivent emprunter des capitaux auprès des banques à des taux d'intérêt élevés. Au lieu de laisser les entreprises mobiliser directement des capitaux auprès des investisseurs, les banques utilisent le marché obligataire pour mobiliser des capitaux à moyen et long terme, puis les prêtent aux entreprises. Cela présente le risque de créer un monopole de groupe et de maintenir des taux d'intérêt élevés sur le marché financier », a déclaré le Dr Nguyen Huu Huan, professeur associé.

La « distorsion » de la structure d'émission nécessite encore du temps pour que le marché s'autorégule et que les agences de gestion apportent des solutions. Cependant, accroître la transparence des émissions et des transactions, et encourager simultanément les entreprises à utiliser les obligations comme canal de mobilisation de capitaux à long terme, constituera une solution immédiate pour favoriser un développement plus sain du marché.

Afin d'assurer un développement plus stable et plus sain du marché, M. Nguyen Tu Anh, directeur du Centre d'information, d'analyse et de prévision économiques, a déclaré qu'à moyen et long terme, il était nécessaire d'envisager de perfectionner le cadre juridique des activités de banque d'investissement. La séparation des banques d'investissement et des banques commerciales est un facteur important pour limiter le risque de propagation des risques du marché des capitaux au marché des changes. Il s'agit d'une étape nécessaire pour garantir la stabilité du système financier, en particulier dans le contexte d'une économie s'orientant vers une phase de développement plus forte.

En particulier, au cours de la période 2025-2030, la tendance aux investissements publics massifs dans des projets clés créera d'énormes besoins en capitaux, exigeant des entrepreneurs qu'ils soient en mesure de mobiliser des ressources financières importantes. La politique visant à encourager les entreprises nationales, publiques ou privées, à participer à ces projets ouvrira d'importantes perspectives de relance du marché des obligations d'entreprises.

« C'est une excellente occasion de relancer le marché des obligations d'entreprises. Je pense qu'il est nécessaire d'envisager une politique visant à aider les entreprises qui remportent des appels d'offres à mobiliser des capitaux directement sur ce marché. Cela permettra à la fois de réduire la pression sur le budget de l'État et d'alléger la charge pesant sur le système bancaire lorsqu'il doit fournir des capitaux à moyen et long terme à l'économie, favorisant ainsi une croissance économique durable », a proposé M. Nguyen Tu Anh.

Par ailleurs, pour atteindre l'objectif de 20 % du PIB d'ici 2025, fixé par le gouvernement, le marché des obligations d'entreprises doit encore surmonter de nombreux obstacles. L'amélioration du cadre juridique, la transparence de l'information, une application plus large de la notation de crédit et l'élaboration d'une stratégie pour attirer davantage d'investisseurs institutionnels seront des enjeux importants pour favoriser le développement durable de ce marché dans les années à venir.

Source

![[Photo] Hanoi est prête à servir l'occasion de la célébration du 80e anniversaire de la Fête nationale le 2 septembre](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/29/c838ac82931a4ab9ba58119b5e2c5ffe)

![[Photo] Le Premier ministre Pham Minh Chinh rencontre le président du Parlement néo-zélandais Gerry Brownlee](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/28/cec2630220ec49efbb04030e664995db)

Comment (0)