4月30日~5月1日の祝日前週の株式市場の見通し:VN指数は依然としてリスクの高い状態

ネガティブな情報が多いため、全体的にはVN-Indexはリスクの高い状態にあり、1週間で8%の下落は現金保有率の高い投資家の底値買い心理を刺激する可能性があります。

先週の取引週は、VN指数にとって大きな変動の週となりました。週初の月曜日の取引開始直後から、VN指数は60ポイント近く下落し、1,250ポイントや1,230ポイントといった心理的水準を次々と突破しました。これは、先週多くの証券会社が1,250ポイントを突破できないだろうと予想していたにもかかわらずです。VN指数はその後の取引で大きく回復したものの、その後も下落が続きました。週末には、VN指数は前週比8%に相当する101.75ポイント下落しました。

大型株は引き続き市場全体の指数に圧力をかけており、リバランスの明るい兆候は見られない。

流動性は130兆5,890億ドン(前週比36.1%増)に改善し、多くの銘柄グループで売り圧力が高まったことを示しています。しかし、底値買いの需要も低水準で急増しましたが、依然として売り圧力が強いため、依然として慎重な水準にとどまっています。外国人投資家は引き続き、ホーチミン証券取引所(HoSE)で2兆2,482億ドン(同2,330億ドン)の売り越しを行いました。これは、ホーチミン証券取引所における外国人投資家による連続した売り越しです。

今週、投資家は、VND/USD為替レートが継続的に史上最高値を更新していること、中東の緊張が高まっていること、外国人投資家が売り越していることなど、マクロ的な性質のネガティブな情報を継続的に受けました。

全体的な下落局面では、銀行グループが指数に最も大きな影響を与え、上位3位はそれぞれ銀行コード上位3社、BID(-7.05ポイント)、CTG(-5.69ポイント)、VCB(-5.64ポイント)となった。他の業種グループも、流動性の急激な上昇に伴い大幅に下落した。

マクロ要因はネガティブな情報が多く出ているため、VN-Indexは総じてリスクの高い状態にあります。短期的には、1週間で8%の下落は、現金保有率の高い投資家の底値買い心理を刺激する可能性があり、VN-Indexはテクニカルな回復局面に入っていると予想されます。

テクニカルな観点から見ると、VN指数は200日移動平均線(1,176)と200週移動平均線(1,181)に支えられています。これらの重要なレジスタンスに初めて触れた後、VN指数は回復する可能性があります。

HSCによると、市場の短期的な調整トレンドは概ね継続しており、市場はMA200付近のサポートレベルへの回復を試みている。今後のセッションで市場がこのサポートレベルを下抜けた場合、指数は1,150ポイントというより深いターゲットを目指す必要があるかもしれない。

VN指数は1,150ポイント~1,250ポイントの幅広い蓄積チャネルに戻り、上昇トレンドを形成する勢いを失いましたが、市場はより長期間にわたって変動傾向を維持する可能性があります。

したがって、特に市場バランスのシグナルが確立されていない状況では、新たな短期買いポジションの保有は推奨されず、リスク管理活動が依然として優先されます。調整圧力が依然として存在する状況では、この領域における短期ポジションには慎重な投資戦略が求められます。

事業のファンダメンタルズに基づいた中長期的なビジョンを持つ投資家は、力強い調整局面を待ち、徐々に有望な銘柄の新たなポジションを探っていくことができます。投資家は、基盤がしっかりしていて業績見通しが良好だが、株価が割安なバリュエーションゾーンに下落している企業の株式に、バランスシートを配分して投資すべきです。

[広告2]

ソース

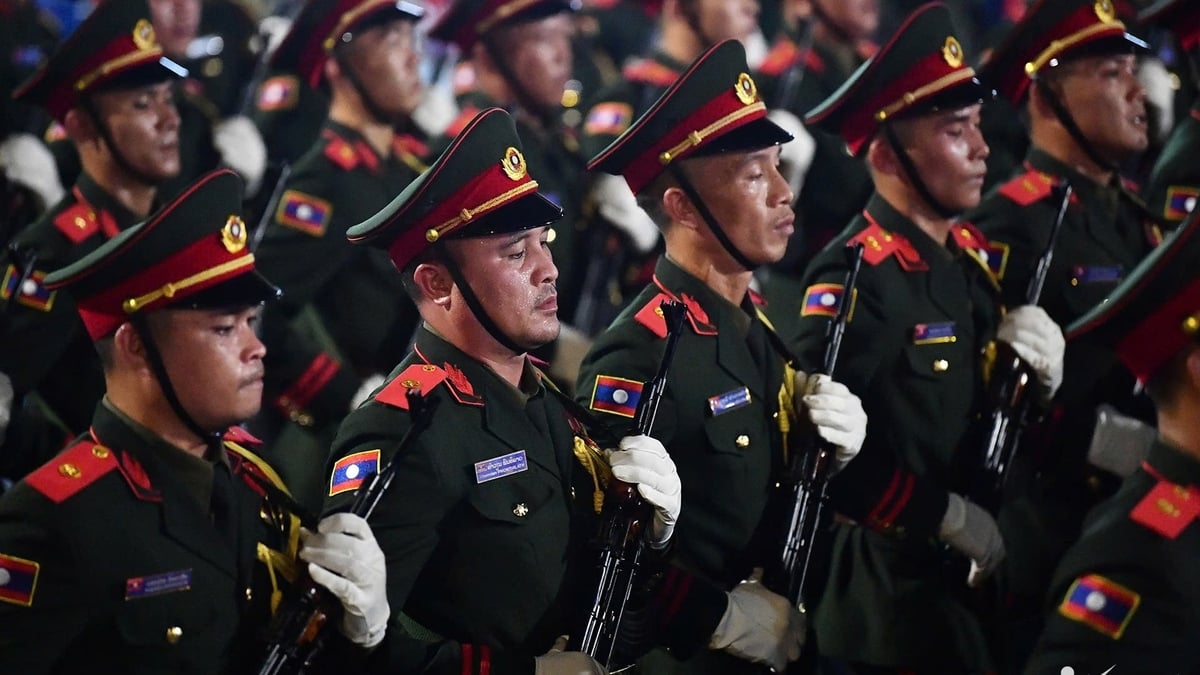

![[写真] バーディン広場での国家レベルの軍事パレードの予備リハーサルの様子](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/807e4479c81f408ca16b916ba381b667)

![[写真] 予備リハーサル中にハンカイ=トランティエンを通過するパレードのブロック](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/456962fff72d40269327ac1d01426969)

コメント (0)