Resserrement du ratio de levier à partir du 1er juillet : aucune entrave aux activités d'émission d'obligations d'entreprises

|

Dans un rapport récemment publié, les analystes de VIS Rating ont déclaré que la réglementation ci-dessus sur le resserrement des ratios de levier aide le cadre juridique des sociétés non publiques à devenir cohérent avec celui des sociétés publiques en vertu de la loi sur les valeurs mobilières de 2024 sans entraver les activités d'émission d'obligations d'entreprise.

« Nous pensons que la nouvelle réglementation aura un impact négligeable sur les activités d'émission d'obligations privées. Nos données sur l'ensemble des sociétés non cotées au Vietnam au cours des trois dernières années montrent que seulement 25 % environ des entreprises présentent un ratio supérieur à 5 fois ou des fonds propres négatifs », indique le rapport.

Bien que le resserrement du ratio de levier n'ait pas d'impact majeur sur le marché, VIS Rating estime également qu'un effet de levier élevé n'est pas la cause du retard de remboursement des obligations et recommande aux investisseurs de ne pas considérer cela comme le facteur le plus important lorsqu'ils envisagent un investissement obligataire.

Les données de VIS Rating montrent que la raison pour laquelle 182 entreprises ont tardé à payer leurs obligations récemment n'est pas due à un endettement élevé, mais principalement à un faible flux de trésorerie et à une mauvaise gestion des liquidités.

Plus précisément, moins d'un quart des 182 entreprises mentionnées ci-dessus présentent un ratio d'endettement supérieur à 5 fois ou des fonds propres négatifs. Le ratio d'endettement des 3/4 restants présentant des retards de paiement d'obligations n'est que de 2,8 fois, soit approximativement égal à la moyenne des autres émetteurs n'ayant pas de retard de paiement d'obligations.

Selon les statistiques de l'entreprise, malgré un endettement modéré, 90 % des émetteurs d'obligations en défaut de paiement ne génèrent pas suffisamment de flux de trésorerie opérationnels pour effectuer des paiements d'intérêts réguliers ou manquent de liquidités pour rembourser le principal à l'échéance. Près de 40 % des obligations en défaut de paiement ont des échéances très courtes, de 1 à 3 ans, et sont souvent utilisées pour des projets à long terme qui ne génèrent pas de flux de trésorerie en temps opportun. En l'absence de flux de trésorerie stables, les émetteurs doivent recourir massivement au refinancement, c'est-à-dire au recours à de nouvelles dettes pour rembourser les anciennes. Par conséquent, 85 % des défauts de paiement surviennent dans les trois premières années suivant l'émission.

En outre, environ 40 % des obligations en souffrance sont garanties par des actifs difficiles à évaluer ou à liquider, tels que des créances liées à des projets immobiliers, des contrats de coopération commerciale et des droits à revenu sur des projets futurs. L'absence de mécanismes efficaces de restructuration de la dette et l'application limitée des approches juridiques accroissent encore le taux de défaillance.

Par conséquent, bien que l'effet de levier soit considéré comme l'un des risques à prendre en compte, les experts de VIS Rating recommandent aux investisseurs de prendre en compte de nombreux facteurs - en particulier la capacité à générer des flux de trésorerie - plutôt que de simplement considérer l'effet de levier financier lors de l'achat d'obligations d'entreprises.

L'Assemblée nationale légalise officiellement la résolution 42, « finalisant » le droit de saisir les actifs collatéraux des établissements de crédit

Avec 435 voix pour et 443 voix contre 1, l'Assemblée nationale a adopté, le matin du 27 juin, la loi modifiant et complétant plusieurs articles de la loi sur les établissements de crédit (EC). En conséquence, les EC sont habilités à saisir les actifs gagés, à condition que ces actifs remplissent les conditions prescrites par le gouvernement .

|

Français Présentant un rapport sur la réception et l'explication des avis du Comité permanent de l'Assemblée nationale sur le projet de loi modifiant et complétant un certain nombre d'articles de la loi sur les établissements de crédit avant que le bouton ne soit pressé, le gouverneur de la Banque d'État du Vietnam a déclaré que le Comité permanent de l'Assemblée nationale a approuvé la décentralisation du pouvoir de décision sur les prêts spéciaux pour les prêts à taux d'intérêt de 0 %/an et les prêts sans garantie du Premier ministre à la Banque d'État du Vietnam . Dans le même temps, il a demandé au gouvernement de continuer à perfectionner la réglementation sur les taux d'intérêt des prêts spéciaux sur la base des avis des autorités compétentes, en veillant à la cohérence avec la pratique et le mécanisme de gestion de la politique monétaire.

Concernant ce contenu, le Gouvernement a proposé d'ajuster la formulation du projet de loi afin de garantir que les prêts spéciaux de la Banque d'État ne soient accordés que lorsque les établissements de crédit se trouvent dans un état de difficulté extrême de liquidité ou pour mettre en œuvre un plan de redressement ou un plan de transfert obligatoire dans le but de protéger les droits légitimes des déposants et d'assurer la sécurité du système des établissements de crédit.

Plus précisément, le projet de loi stipule : « La Banque d'État décide d'accorder des prêts spéciaux avec ou sans garantie aux établissements de crédit dans les cas spécifiés à l'article 192, paragraphe 1, de la présente loi. La garantie des prêts spéciaux de la Banque d'État est celle prescrite par le gouverneur de la Banque d'État. Le taux d'intérêt des prêts spéciaux de la Banque d'État est de 0 %/an. »

Le gouvernement disposera d’instructions détaillées sur les conditions de saisie des actifs garantis auprès des établissements de crédit.

La loi modifiant et complétant un certain nombre d'articles de la loi sur les établissements de crédit, qui vient d'être adoptée ce matin, légalise officiellement le droit de saisir les garanties des établissements de crédit.

La Commission permanente de l'Assemblée nationale a précédemment demandé une révision approfondie de la réglementation relative aux conditions de saisie des garanties des créances douteuses ; elle a également demandé de clarifier les rôles, les responsabilités et les mécanismes de coordination entre les comités populaires et les services de police communaux afin de garantir les droits et intérêts légitimes de la personne dont la garantie est saisie et des parties liées. Elle a également demandé au gouvernement de poursuivre l'application des deux réglementations contenues dans la résolution n° 42/2017/QH14 du 21 juin 2017 de l'Assemblée nationale relative au pilotage du traitement des créances douteuses des établissements de crédit.

Le rapport et les explications du gouvernement indiquent que le projet de loi prévoit uniquement la participation du Comité populaire et de la police au niveau communal au processus de confiscation des biens. Il est donc fondamentalement cohérent avec l'orientation visant à réorganiser les unités administratives à tous les niveaux et à construire un modèle de gouvernement local à deux niveaux.

Le Gouvernement accepte la reprise de deux dispositions de la Résolution n° 42/2017/QH14 et révise le projet de loi afin d'ajouter, au point d, clause 2, article 198a, la condition selon laquelle « le bien garanti ne fait pas l'objet d'un litige dans une affaire acceptée mais non résolue ou en cours de résolution devant un tribunal compétent » ; et, parallèlement, au point c, clause 3, article 198a, la forme de divulgation d'informations « par affichage au siège du Comité populaire de la commune où le garant enregistre l'adresse conformément au contrat de garantie et au siège du Comité populaire de la commune où se trouve le bien garanti » avant de procéder à la saisie du bien garanti immobilier. Toutefois, pour les biens garantis meubles, en raison de leur nature « mobile » et facilement déplaçable, le Gouvernement souhaite maintenir la forme de divulgation d'informations prévue dans le projet de loi soumis à la Commission permanente de l'Assemblée nationale pour commentaires.

En outre, afin de garantir que les procédures de saisie des actifs garantis soient menées de manière stricte afin d'éliminer les obstacles et de minimiser les impacts possibles, le Gouvernement propose de modifier le projet de loi dans le sens d'ajouter la disposition selon laquelle « les actifs garantis à saisir doivent répondre aux conditions prescrites par le Gouvernement ».

Le Gouvernement a déclaré que l'agence de rédaction coordonnera avec les agences, ministères et branches concernés (Ministère de la Sécurité Publique, Ministère de la Justice, Ministère des Affaires Etrangères, etc.) pour étudier les conditions des actifs collatéraux des créances douteuses que les établissements de crédit sont autorisés à saisir afin de concrétiser la politique de développement de l'économie privée conformément à la Résolution n° 68-NQ/TW.

Le projet de loi stipule également que les établissements de crédit, les succursales de banques étrangères, les organismes de négociation et de traitement de la dette doivent mettre en œuvre les procédures de divulgation d'informations prescrites aux clauses 3 et 4 de l'article 198a, et doivent élaborer et promulguer des règlements internes sur l'ordre et les procédures de saisie des actifs garantis, y compris des règlements lors de l'autorisation de la saisie des actifs garantis.

Restitution de garanties comme preuve dans les affaires pénales pour manipulation bancaire

En ce qui concerne les garanties comme preuve dans les affaires pénales, comme pièces à conviction et comme moyens de violations administratives dans les infractions administratives, le Gouvernement a accepté les avis du Comité permanent de l'Assemblée nationale et a révisé l'article 198c du projet de loi dans le sens de réglementer la restitution des garanties comme preuve dans les affaires pénales à la demande de la partie garantie si le contrat garanti contient un accord selon lequel la partie garantie accepte de permettre à la partie garantie de saisir la garantie de la créance irrécouvrable lorsque le bien garanti est traité conformément aux dispositions de la loi sur la garantie de l'exécution des obligations.

Le Gouvernement souhaite accepter et supprimer le contenu relatif à la restitution des pièces à conviction et des moyens administratifs dans les infractions administratives dans le projet de loi modifiant et complétant un certain nombre d'articles de la loi sur les établissements de crédit pour se concentrer sur le projet de loi modifiant et complétant un certain nombre d'articles de la loi sur le traitement des infractions administratives.

En ce qui concerne l'efficacité de la loi, le Comité permanent de l'Assemblée nationale a approuvé le projet du gouvernement de supprimer les dispositions transitoires pour les prêts spéciaux décidés par la Banque d'État avant la date d'entrée en vigueur de cette loi et de stipuler la date d'entrée en vigueur de la loi à partir du 1er août 2025.

Toutefois, afin de disposer de suffisamment de temps pour rechercher et élaborer un décret gouvernemental réglementant les conditions de garantie des créances douteuses et assurant la mise en œuvre de la loi, le gouvernement propose que la date d'entrée en vigueur du projet de loi soit le 15 octobre 2025.

Il faut 20 à 25 ans de revenus pour acheter une maison, les jeunes recherchent des formules de crédit préférentielles à long termePour acheter un appartement de 70 m², dont le prix est estimé entre 3 et 4 milliards de VND dans les grandes villes, les jeunes doivent disposer de 20 à 25 ans de revenus. Ce chiffre montre que le ratio prix/revenu du logement au Vietnam est très élevé, ce qui rend l'accès à ce type de logement très difficile.

S'exprimant lors de l'atelier « Effet de levier financier efficace - Opportunités de logement pour les jeunes » le matin du 26 juin, Mme Ha Thu Giang, directrice du Département du crédit pour les secteurs économiques (Banque d'État du Vietnam) a déclaré que le secteur bancaire met en œuvre de nombreuses solutions pour donner la priorité au capital de crédit et mettre en œuvre de manière synchrone des solutions pour aider les jeunes à avoir un logement.

« Les flux de crédit sont dirigés vers le segment du logement à bas prix », a déclaré Mme Giang.

|

Avec le programme de crédit au logement social de 145 000 milliards de VND auquel participent neuf banques, Mme Giang a indiqué que le taux d'intérêt actuel des prêts est de 5,9 % par an, soit 1,5 à 2 % de moins que le taux d'intérêt normal. Pour les jeunes de moins de 35 ans, la Banque d'État du Vietnam (SBV) a mis en place une politique de taux d'intérêt préférentiels, inférieurs de 2 % pendant les cinq premières années et de 1 % pendant dix ans au taux d'intérêt moyen à moyen et long terme du grand groupe bancaire.

Bien que les résultats soient plus positifs qu'auparavant, le montant des capitaux investis dans ces programmes reste modeste. Selon la Banque d'État, cela s'explique par le manque de projets sur le marché dont les prix sont adaptés à la capacité de paiement de ces bénéficiaires.

M. Ha Quang Hung, directeur adjoint du département de la gestion du marché du logement et de l'immobilier (ministère de la Construction), a déclaré que les récentes enquêtes sur le marché immobilier montrent que les jeunes (environ 22 à 40 ans) deviennent le principal groupe de clients sur le marché du logement, remplaçant progressivement le groupe d'âge moyen.

« La demande d'accession à la propriété chez les jeunes au Vietnam atteint un niveau sans précédent, tant en termes de quantité que de proportion dans la structure des acheteurs. Cependant, l'augmentation des revenus n'a pas suivi la hausse des prix de l'immobilier, ce qui fait que la capacité réelle de la plupart des jeunes à accéder à la propriété reste très limitée. Pour acquérir une maison moyenne (70 m², prix de vente 3-4 milliards de VND) dans les grandes villes, les jeunes ont besoin de 20 à 25 ans de revenus. Ce chiffre montre que le ratio prix de l'immobilier/revenu au Vietnam est très élevé (et très difficile d'accès) », a déclaré M. Hung.

En réalité, la plupart des jeunes couples urbains disposant d'un revenu moyen de 20 à 30 millions de VND par mois doivent louer une maison ou vivre chez leur famille. Rares sont ceux qui disposent d'économies suffisantes pour acheter un local commercial à 30 ans sans soutien financier familial ou sans programmes de crédit préférentiels.

Analysant les obstacles, M. Hung a déclaré que l'offre immobilière est encore limitée et que les prix sont élevés par rapport aux moyens de la majorité des gens, y compris les jeunes.

Selon le représentant du ministère de la Construction, les jeunes peinent à accéder à la propriété en raison de difficultés financières et de difficultés de crédit. Bien que les banques soient disposées à prêter de l'argent pour l'achat de logements, les taux d'intérêt des prêts commerciaux restent élevés et les durées de prêt insuffisantes par rapport à la demande. Ce n'est qu'avec l'offre de taux d'intérêt préférentiels (5-6 %), fixés sur une longue période (20-30 ans), que les jeunes envisageront d'emprunter pour acquérir un logement.

Pour résoudre le problème actuel de l'offre et de la demande, M. Ha Quang Hung a déclaré que la première solution consiste à accroître l'offre de logements. Pour ce faire, il est nécessaire de revoir et de perfectionner les institutions et les lois relatives au logement et au marché immobilier, afin d'en garantir la cohérence, la synchronisation et la faisabilité.

En outre, il est nécessaire de mettre en œuvre efficacement le décret n° 75/2025/ND-CP, un décret gouvernemental détaillant la mise en œuvre de la résolution n° 171/2024/QH15 sur le pilotage de la mise en œuvre de projets de logements commerciaux par le biais d'accords sur l'obtention de droits d'utilisation des terres ou la possession de droits d'utilisation des terres.

En ce qui concerne le logement social, M. Hung a noté que l'Assemblée nationale a adopté la résolution n° 201/2025/QH15 sur le pilotage d'un certain nombre de mécanismes et de politiques spécifiques pour le développement du logement social, en vigueur à compter du 1er juin 2025, ajustant les politiques dans une direction plus flexible et accessible.

Selon lui, les localités doivent mettre en œuvre et achever les objectifs de développement du logement social conformément à la décision n° 444/QD-TTg du 27 février 2025 du Premier ministre et développer les logements des travailleurs dans les parcs industriels et les logements pour les forces armées.

Une autre solution importante mise en avant par M. Hung est le développement de modèles de location à long terme et de location-vente.

En ce qui concerne les finances, M. Ha Quang Hung a déclaré que nous devrions augmenter la déduction familiale pour le calcul de l'impôt sur le revenu des personnes physiques, permettre qu'une partie des intérêts sur les prêts immobiliers pour la première fois soit déduite du revenu imposable... pour encourager les jeunes à acheter des maisons.

En outre, recherchez un modèle de fonds d’épargne logement qui permet aux travailleurs de déduire une partie de leur salaire mensuel dans le fonds pour obtenir un prêt immobilier à un taux d’intérêt préférentiel, ou de récompenser l’argent sur un compte d’épargne logement pour les jeunes qui atteignent un certain seuil d’épargne.

Enfin, il est nécessaire d'améliorer l'accès au crédit et de mettre en place des programmes de prêts préférentiels à long terme. Il est nécessaire d'allouer suffisamment et rapidement des capitaux préférentiels du budget central à la Banque vietnamienne pour les politiques sociales afin d'accorder des prêts préférentiels pour l'achat et la location de logements sociaux ; d'accélérer le décaissement du programme de crédit de 145 000 milliards de dongs et d'envisager une prolongation de la durée et de la durée des prêts préférentiels.

Surmonter les lacunes du plan de soutien du taux d’intérêt de 2 %

Le ministère des Finances et la Banque d'État du Vietnam (SBV) rédigent un décret pour guider la mise en œuvre de la politique de soutien du taux d'intérêt de 2 %.

La Banque d’État doit disposer d’un plan pour mettre en œuvre efficacement cette politique.

La résolution 198/2025/QH15 de l'Assemblée nationale sur un certain nombre de mécanismes et de politiques spéciaux pour le développement économique privé stipule clairement que les entreprises du secteur économique privé, les ménages et les entreprises individuelles sont soutenus par l'État avec un taux d'intérêt de 2 %/an lorsqu'ils empruntent des capitaux pour mettre en œuvre des projets verts et circulaires et appliquer le cadre des normes environnementales, sociales et de gouvernance (ESG).

Les entreprises attendent des instructions précises pour accéder à cette source de capitaux préférentiels. « Malgré la publication de la résolution, les entreprises ne peuvent toujours pas accéder à ces capitaux préférentiels. J'espère que la Banque d'État publiera prochainement des instructions précises et détaillées que les banques commerciales devront mettre en œuvre », a suggéré M. Dinh Hong Ky, vice-président de l'Association des entreprises de Hô-Chi-Minh-Ville (HUBA).

Le délégué de l'Assemblée nationale Hoang Quoc Khanh (Lai Chau) a déclaré que les orientations sur la mise en œuvre de politiques préférentielles et le soutien des taux d'intérêt de 2 % pour les entreprises en cours de transformation numérique et de transformation verte doivent être soigneusement étudiées, sinon elles tomberont dans la « routine » de la mise en œuvre de la précédente politique de soutien des taux d'intérêt de 2 % (paquet de soutien des taux d'intérêt de reprise économique en vertu de la résolution 43/2022/QH15).

Lors de la séance de questions-réponses de la semaine dernière, le ministre des Finances, Nguyen Van Thang, a déclaré que le ministère des Finances avait tiré les leçons de la politique de soutien du taux d'intérêt à 2 %. Le gouvernement a publié la résolution 139/NQ-CP promulguant le plan gouvernemental de mise en œuvre de la résolution 198/2025/QH15. En conséquence, la mise en œuvre de cette politique de soutien du taux d'intérêt sera assurée par des fonds financiers et le système bancaire.

« Le ministère des Finances collaborera avec la Banque d'État du Vietnam pour élaborer un décret visant à combler les lacunes de la précédente politique de soutien du taux d'intérêt de 2 %, garantissant ainsi sa faisabilité. Le gouvernement allouera des ressources appropriées et suffisantes à la mise en œuvre de cette politique », a affirmé le ministre Nguyen Van Thang.

Il est connu que la résolution 139/NQ-CP du gouvernement a chargé la Banque d'État de soumettre au gouvernement pour promulgation un document guidant la politique de l'État visant à soutenir des taux d'intérêt de 2 %/an par le biais du système bancaire commercial pour les entreprises du secteur économique privé, les ménages d'entreprises et les particuliers afin d'emprunter des capitaux pour mettre en œuvre des projets verts et circulaires et appliquer le cadre standard ESG ; à accomplir en 2025.

|

Selon la gouverneure de la SBV, Nguyen Thi Hong, les ressources nécessaires à la mise en œuvre de la politique de soutien au taux d'intérêt de 2 % lors de l'emprunt de capitaux pour la réalisation de projets verts et circulaires et à l'application du cadre de normes ESG, comme l'exige la résolution 68-NQ/TW du Politburo sur le développement économique privé, proviennent du budget. Le ministère des Finances met en place un canal de prêt à partir de ces fonds.

En cas d'emprunt auprès des banques commerciales, la Banque d'État se coordonnera avec le ministère des Finances pour fournir des instructions claires afin de surmonter les lacunes du programme de soutien au taux d'intérêt de 2 % du précédent programme de relance économique.

« La Banque d'État du Vietnam a transmis un document au ministère des Finances afin d'envisager son intégration dans la politique d'impôt sur les sociétés pour les entreprises empruntant des capitaux auprès des banques, conformément à la résolution 68-NQ/TW. À l'avenir, nous continuerons de collaborer étroitement pour mettre en œuvre les politiques du Comité central du Parti, du Bureau politique et de l'Assemblée nationale », a déclaré la gouverneure Nguyen Thi Hong.

Le président de l'Assemblée nationale, Tran Thanh Man, a demandé au gouverneur de la Banque d'État du Vietnam, immédiatement après la session de l'Assemblée nationale (qui devrait se terminer fin juin 2025), d'avoir un plan et une solution efficaces pour la politique de soutien de 2% dans l'esprit de la résolution 198/2025/QH15.

Les experts économiques recommandent que la mise en œuvre de la politique de soutien du taux d’intérêt de 2 % pour les entreprises qui mettent en œuvre des projets d’économie verte et circulaire soit transparente et claire sur les sujets et les critères ; et simple dans les procédures afin que les entreprises et les banques puissent facilement la mettre en œuvre, en évitant le mécanisme de demande et de don.

Allouer des ressources préférentielles suffisantes pour soutenir les petites et moyennes entreprises

Outre le taux d'intérêt de 2 %, conformément à l'esprit de la résolution 198/2025/QH15, les petites et moyennes entreprises (PME), les start-up innovantes, etc., bénéficieront de capitaux préférentiels du Fonds de développement des petites et moyennes entreprises (FDE). Le ministère des Finances a indiqué qu'il élaborait d'urgence un document d'orientation et allouerait des ressources au FDE afin qu'il puisse octroyer de nouveaux prêts à des taux préférentiels.

En outre, le gouvernement encourage les banques commerciales à augmenter les prêts préférentiels aux petites et moyennes entreprises.

Il est connu que le décret 139/NQ-CP du gouvernement a chargé le ministère des Finances de soumettre au gouvernement pour promulgation un document guidant la politique de l'État visant à soutenir les taux d'intérêt de 2 %/an par le biais de fonds financiers publics non budgétaires pour les entreprises du secteur économique privé, les ménages d'entreprises et les particuliers pour emprunter des capitaux afin de mettre en œuvre des projets verts et circulaires et d'appliquer le cadre standard ESG ; à achever en 2025. Dans le même temps, réviser le décret actuel sur l'organisation et le fonctionnement du Fonds de développement des petites et moyennes entreprises afin de renforcer les activités de soutien aux entreprises du Fonds.

M. Mac Quoc Anh, vice-président et secrétaire général de l'Association des petites et moyennes entreprises de Hanoi, a déclaré qu'outre le renforcement du rôle du Fonds de développement des petites et moyennes entreprises, il était nécessaire de perfectionner le modèle de fonds de garantie de crédit pour les petites et moyennes entreprises, tant au niveau central que local. Ce n'est que lorsque le Fonds participera à la garantie que les banques auront l'audace de prêter aux petites et moyennes entreprises.

Le VCCI propose de supprimer les licences d'importation et d'exportation d'or

Le VCCI recommande de supprimer les licences d'importation et d'exportation d'or et les licences d'importation et d'exportation d'or à usage unique, car cela créera de nombreuses « sous-licences », augmentant les procédures administratives et les coûts de conformité pour les entreprises.

|

La Fédération du Commerce et de l'Industrie du Vietnam (VCCI) vient d'envoyer une dépêche officielle à la Banque d'État du Vietnam (SBV) demandant des commentaires sur le projet de décret modifiant et complétant un certain nombre d'articles du décret 24/2012/ND-CP sur la gestion des activités de négoce de l'or.

Suppression des conditions commerciales pour les entreprises produisant des lingots d'or et des bijoux en or

Concernant les conditions d'octroi des licences de production de lingots d'or, le projet de loi impose aux entreprises un capital social minimum de 1 000 milliards de VND ou plus. La VCCI a cité les retours d'entreprises, estimant que cette réglementation est trop stricte, constitue un obstacle trop important et empêchera la majorité d'entre elles de participer au marché. Cela pourrait conduire à une situation où seules quelques entreprises pourront participer au marché, limitant la concurrence, empêchant la diversification des sources d'approvisionnement et affectant ainsi les droits et les choix des citoyens.

En ce qui concerne les activités de bijouterie en or et d'artisanat, le projet de décret actuel continue de maintenir les conditions commerciales pour les activités de bijouterie en or et d'artisanat.

Selon VCCI, le maintien de cette situation commerciale n’est pas approprié.

Premièrement, cela est incompatible avec les dispositions de la Loi sur l'investissement. Celle-ci stipule que seules les industries affectant la défense nationale, la sécurité, l'ordre, la sécurité sociale, l'éthique sociale ou la santé publique sont soumises à des conditions commerciales. Par ailleurs, les bijoux en or et l'artisanat sont des biens de consommation courants qui ne portent pas atteinte à l'intérêt public au point de justifier l'application de restrictions.

Deuxièmement, il n'existe aucune exigence particulière en matière de sécurité ou de gestion. Plus précisément, les conditions commerciales actuelles pour la bijouterie et l'artisanat en or sont principalement liées aux installations et aux équipements, comme pour d'autres types de commerce de matières premières. Ces exigences ne sont pas liées à l'objectif de protection de l'intérêt public ou de prévention de risques spécifiques ; il n'y a donc pas de fondement suffisant pour maintenir ce secteur comme secteur conditionnel.

Troisièmement, cela n'est pas cohérent avec la politique de réforme administrative. Continuer à réglementer les conditions d'activité dans ce domaine va à l'encontre de l'esprit de la résolution n° 68/NQ-TW sur la réforme des procédures administratives, qui exige de minimiser l'intervention administrative, d'éliminer les obstacles et le mécanisme de « demande-don » dans les activités d'investissement et d'affaires.

Dans le même temps, ce règlement n'est pas vraiment adapté et ne soutient pas l'orientation « Encourager le développement du marché intérieur des bijoux en or pour transformer progressivement le Vietnam en un centre de fabrication et d'exportation de bijoux en or de haute qualité » que le Secrétaire général a conclu lors de la réunion avec le Comité central de politique et de stratégie le 28 mai 2025.

Par conséquent, la VCCI a proposé que la Banque d’État supprime les réglementations sur les conditions commerciales des bijoux en or.

Supprimer les « sous-licences » pour les importations d'or

Français En ce qui concerne les importations de lingots d'or, selon le VCCI, le projet de décret modifiant le décret 24 réglemente les importations de lingots d'or dans une direction de contrôle à plusieurs niveaux, y compris : Licence d'importation-exportation d'or ; Limite annuelle d'importation-exportation ; Licence d'importation-exportation pour chaque fois ;

L'exigence simultanée des licences susmentionnées créera de nombreuses « sous-licences », augmentant les procédures administratives, les coûts de conformité et créant des difficultés pour la production et les activités commerciales des entreprises. Par conséquent, la VCCI recommande à l'organisme de rédaction de modifier la réglementation afin de simplifier les procédures tout en respectant les exigences de gestion.

Plus précisément, la VCCI a proposé de supprimer la licence d'importation-exportation d'or. En effet, ces licences ne sont délivrées qu'aux entreprises productrices d'or. Or, ces entreprises sont déjà agréées et strictement gérées par la Banque d'État. Par conséquent, exiger une licence d'importation-exportation distincte supplémentaire est inutile, car il s'agit d'une « licence dans une licence », ce qui augmente les procédures et les coûts.

La VCCI a également proposé de supprimer les licences d'import-export à chaque fois, la Banque d'État contrôlant le plafond annuel des licences pour les entreprises. Dans un contexte de fluctuations importantes du marché de l'or et fortement influencé par des facteurs nationaux et internationaux, attendre chaque licence peut faire manquer des opportunités commerciales aux entreprises et réduire leur flexibilité opérationnelle.

La réglementation relative à la délivrance d'une licence unique pourrait permettre aux agences de gestion d'obtenir des informations sur les activités d'import-export des entreprises et d'être proactives dans leur gestion. Cela pourrait se faire en exigeant des douanes qu'elles connectent leurs données à celles de la Banque d'État, ou en exigeant des entreprises qu'elles rendent compte périodiquement de la mise en œuvre des limites d'import-export. Ces mesures garantissent une supervision efficace et créent des conditions favorables à la proactivité des entreprises dans leurs activités commerciales.

Concernant l'or importé, le projet stipule que les entreprises ne sont autorisées à importer que des lingots d'or et de l'or brut provenant de fabricants certifiés par la London Bullion Market Association. La VCCI a demandé à l'organisme de rédaction de clarifier la raison de cette réglementation.

Clarification du contenu des produits dérivés de l'or et des comptes de trading de l'or

Le projet de décret modifiant et complétant plusieurs articles du décret 24/2012/ND-CP relatif à la gestion des activités de négoce de l'or mentionne d'autres activités de négoce de l'or. Selon la VCCI, certaines réglementations sur ce sujet manquent de clarté et de précision.

Concernant les conditions d'investissement, le projet de loi stipule que d'autres activités de négoce d'or sont incluses dans la liste des biens et services restreints. Cependant, cette base n'est plus pertinente. Cette liste était auparavant prévue par la loi commerciale et les documents d'orientation, mais en réalité, elle n'a pas été appliquée depuis de nombreuses années et a été officiellement abolie par le décret 173/2024/ND-CP. Selon la loi sur l'investissement de 2020, il n'existe que trois types de listes : les secteurs d'investissement et d'activité interdits ; les secteurs d'investissement et d'activité conditionnels ; et les secteurs d'investissement et d'activité libres.

Le projet stipule que cette activité ne peut être exercée qu'avec : (i) une autorisation du Premier ministre ; et (ii) une licence de la Banque d'État. Cependant, ni le projet ni le décret 24/2012/ND-CP ne précisent les conditions d'autorisation, de licence ni les procédures. Une telle disposition est incompatible avec l'article 7.5 de la loi sur l'investissement de 2020 concernant le contenu obligatoire des réglementations relatives aux conditions d'investissement et d'activité.

Par conséquent, la VCCI a proposé que la Banque d’État complète la réglementation sur les conditions, les procédures et les procédures d’octroi de licences pour cette activité.

Concernant les produits dérivés sur l'or, le projet stipule que ces produits font partie des activités de négoce d'or soumises au décret. Cependant, ni le projet ni le décret 24/2012/ND-CP ne précisent le mécanisme ni les conditions de cette activité. Le décret ne précise que le cadre juridique des activités des établissements de crédit sur les produits dérivés sur l'or, mises en œuvre conformément à la loi sur les établissements de crédit. La VCCI demande au rédacteur de clarifier : d'autres organisations et entreprises (telles que les sociétés de négoce d'or, les institutions financières, etc.) peuvent-elles participer aux activités de produits dérivés sur l'or ? Dans ce cas, quelles sont les conditions et les procédures d'agrément ?

De même, concernant les activités de négociation d'or sur les comptes, la VCCI a également demandé des éclaircissements à la Banque d'État, car le projet de décret révisé ne précise pas quelles organisations et entreprises peuvent fournir ce service. Quels investisseurs peuvent y participer ? Quelles sont les conditions, les procédures et les processus ? Comment sont mises en œuvre les réglementations relatives aux transactions, à la correspondance des ordres et aux paiements ?

Le taux de change toujours sous double pression

La Réserve fédérale américaine (Fed) maintient ses taux d'intérêt opérationnels et les risques liés aux taxes réciproques constituent des défis pour les taux de change, ce qui entraîne une forte augmentation à partir du début du deuxième trimestre 2025.

Sans surprise pour les experts, la Fed a décidé de maintenir son taux directeur lors de la séance de juin la semaine dernière. Dans son communiqué publié après la réunion, la Fed a indiqué que le marché du travail restait solide et que le taux de chômage était bas. L'inflation a ralenti ces trois derniers mois, mais le président de la Fed, Jerome Powell, a souligné que cela ne reflétait que le passé et a mis en garde contre une inflation qui pourrait persister jusqu'à la fin de l'année.

Selon le graphique DOT de la Fed, les membres du Federal Open Market Committee (FOMC) prévoient toujours une grande réduction des taux d'intérêt d'un total de 0,5 point de pourcentage en 2025, mais la plupart ont déclaré que le taux d'intérêt opérationnel d'ici 2027 ne faisait que 0,5 points de pourcentage. Les investisseurs parient également trop sur la possibilité que la Fed réduit les taux d'intérêt de 25 points de base lors de la réunion de septembre.

Bien qu'il ne mentionne pas le conflit entre Israël et l'Iran dans la déclaration de politique, le président de la Fed a déclaré, surveillant toujours la situation. L'augmentation des prix de l'énergie due au conflit est généralement temporaire, et non à un impact à long terme sur l'inflation, mais la Fed peut être prête à répondre rapidement aux nouvelles informations.

De même, la British Central Bank (BOE) a également maintenu un taux d'intérêt de 4,25% dans le contexte de l'inflation dans le pays encore élevé et les risques externes ont augmenté en raison des tensions commerciales et des conflits mondiaux au Moyen-Orient.

Plus tôt, la Banque centrale européenne (BCE) a réduit le huitième taux d'intérêt depuis juin 2024, portant les taux d'intérêt des dépôts à 2%. Cependant, dans le récent message, le président de la BCE, Lagarde, a déclaré que la BCE approchait de la fin du cycle, indiquant que les indicateurs montrent qu'il s'arrêtera probablement après des coupes continues récemment.

Parallèlement, la banque centrale suisse réduit les taux d'intérêt de la politique de 25 points, ce qui a permis aux taux d'intérêt pour la première fois à 0% après avoir appliqué des taux d'intérêt négatifs à la fin de 2022. L'inflation diminue et les perspectives économiques mondiales sont les raisons données. L'indice des prix à la consommation en Suisse a pour la première fois diminué pendant les 4 premières années, en raison de la baisse des prix du tourisme et des prix du pétrole. Le PIB en Suisse a fortement connu une forte augmentation du premier trimestre de 2025, en partie grâce aux premières activités d'exportation aux États-Unis avant d'appliquer de nouveaux tarifs, mais devrait ralentir dans les prochains trimestres.

Continuant à réagir fortement après la décision de maintenir le taux d'intérêt de la Fed, le président américain Donald Trump a offert une série d'attaques fortes au président de la Fed à travers les articles sur les réseaux sociaux Truth Social, avec l'appel à réduire immédiatement les taux d'intérêt et accusé le président de Powell causant des pertes de centaines de dollars à l'économie américaine par la décision de ne pas réduire les taux d'intérêt.

Pendant ce temps, le risque de taux d'intérêt américains à forte réchapation et les résultats cachés des négociations tarifaires exerce également une pression sur les taux de change dans les pays en développement. Le taux de change VND / USD dans les banques commerciales d'ici le week-end dernier a approché 26 000 VND / USD.

À VietCombank, l'USD est négocié à 25 922 VND / USD (acheté en transfert) et 26 282 VND / USD (vendu). Le taux de change a une amplitude élevée pour la semaine dernière. À partir du début du deuxième trimestre jusqu'à présent, le taux de change à Vietcombank a augmenté de 2,1%, "contribuant considérablement à une augmentation totale de 2,86% par rapport à la fin de 2024. Le taux de change central a également enregistré l'augmentation correspondante.

Selon un analyste de MBS, l'USD devrait maintenir la force cette année grâce à son niveau élevé de politiques de protection des échanges et aux taux d'intérêt élevés des États-Unis lorsque la Fed devrait réduire les taux d'intérêt que deux fois.

Parallèlement à cela, dans le cas où la taxe réciproque est maintenue à un niveau élevé, ce sera un grand défi pour exporter et attirer des investissements étrangers au Vietnam, l'offre de devises étrangères est resserrée et exerce plus de pression sur le taux de change. Dans le cas où les deux parties négocient avec succès pour réduire les taux d'imposition, ils contribueront de manière significative à la stabilité du taux de change, aux taux d'intérêt, à la consolidation des activités clés de l'économie telles que l'exportation et l'attrait des investissements étrangers.

Le contenu des négociations dans le temps à venir sera un impact important inconnu sur les macro-facteurs, y compris les taux de change. Lors de la fin de moins de 20 jours, le report de taxe américain de 90 jours se terminera, la prolongation du temps de négociation tarifaire après la date limite du 8 juillet est mentionnée.

Comme prévu par le Goldman Sachs Economic Expert Group, les États-Unis prolongeront le temps de négociation tarifaire avec d'autres pays, au lieu de s'en tenir à la date limite d'origine. Plus tôt, le ministre des Finances américaines Scott Bessent a mentionné la possibilité de passer plus de temps avec des pourparlers commerciaux et de retarder les délais avec les pays de bonne volonté.

Dans le contexte de l'augmentation de la pression de l'extérieur, la banque d'État a toujours des mesures de gestion flexibles. En mai, la Banque d'État a continué de maintenir une aspiration nette de plus de 21 400 milliards de VND. Selon l'analyste de Fiinratings, la flexibilité pour ajuster le taux de change central permet au marché d'avoir plus d'auto-réglementation.

Résolution 68: Banque commerciale pour le relais économique privé "décoller"

Le capital de crédit est considéré comme un «vaisseau sanguin» pour l'économie en général et les entreprises en particulier, dans lesquels les banques commerciales jouent un rôle particulièrement important dans l'approvisionnement, la réglementation, la garantie du processus de circulation et de fonctionnement en douceur de ce système artériel.

Pour que l'économie privée «décolle» vraiment, la promotion du rôle "est la force motrice la plus importante de l'économie nationale", la résolution 68-nq / tw du Politburo sur le développement économique privé ainsi que les résolutions et directions pertinentes ont trouvé des vues, des horaires, des tâches et des solutions très spécifiques et clairs. L'une des tâches et solutions importantes exposées est de diversifier les sources de capital; Créer les conditions les plus favorables à l'économie privée pour accéder aux ressources en capital ...

Le partage lors du séminaire "promouvant le rôle des banques commerciales dans la mise en œuvre de la résolution 68" "organisée par le portail Web du gouvernement le matin du 27 juin, M. Nguyen Phi Lan, directeur du ministère des prévisions, statistique - la stabilisation monétaire et finance (State Bank, SBV) sources de capital.

Immédiatement après la naissance de la résolution 68, le gouverneur de la Banque d'État a émis un plan pour mettre en œuvre les actions n ° 2415 et 2416 pour mettre en œuvre la résolution 68 ainsi que la résolution 138, 139 du Premier ministre.

This action plan has concretized all action plans, specifically to all units of the State Bank as well as commercial banks and credit institutions to implement solutions to accompany businesses, in order to concretize Resolution 68 as well as the Prime Minister's direction to the people, businesses, banks, how to create the best capital for capital, to create the best conditions for the capital, to create the best conditions for the capital, to create the best conditions for the capital, to create the best conditions for the business Sources, pour créer les meilleures conditions pour les sources commerciales, aux activités de la capitale, afin de créer les meilleures conditions pendant le développement.

Le 18 juin 2025, le solde du crédit du système a atteint 16,73 millions de Dong, en hausse de 7,14% par rapport à la fin de 2024, en hausse de 18,71% sur la même période en 2024 (au cours de la même période en 2024, le solde du crédit a augmenté de + 3,87% par rapport à décembre 2023).

Les statistiques du SBV montrent que jusqu'à 100 établissements de crédit ont généré des prêts en cours pour le secteur privé. Dont environ 209 000 petites et moyennes entreprises de taille ont engagé des prêts dans les établissements de crédit, en particulier les banques commerciales. Cela confirme que les flux de crédit se sont propagés à tous les segments des entreprises, chaque segment de l'économie.

"Ce chiffre reflète non seulement le fort développement du secteur privé, mais reflète également les efforts et les efforts de l'industrie bancaire pour le secteur privé", a déclaré M. Lan.

Du point de vue des représentants des banques commerciales, Mme Nguyen Bao Thanh Van, directrice générale adjointe du Vietnam Industry and Trade Bank (Vietinbank), a déclaré que dès que l'approche de la résolution 68, Vietinbank a reçu cette politique avec un grand esprit et une grande attente. "Il s'agit non seulement d'une solution temporaire, mais aussi d'une politique de vision à long terme pour promouvoir la reprise et le développement socio-économique", a déclaré Mme Van.

Selon Mme Van, les solutions de soutien énoncées dans la résolution ont contribué à promouvoir la production et les activités commerciales de l'entreprise de manière plus positive, augmentant ainsi la demande de crédit de manière "saine". Lorsque les entreprises sont en bonne santé, avec une bonne base financière et des opérations stables, les établissements de crédit seront également plus pratiques pour fournir du capital - à la fois sûr et efficace.

Vietinbank a construit des forfaits de crédit spécialisés pour les entreprises privées et les clients de petites et moyennes entreprises (PME), avec des taux d'intérêt préférentiels de 5% / an - inférieur au taux d'intérêt de dépôt à 12 mois (actuellement à 5,2 à 5,3%). Les forfaits sont conçus spécifiquement pour chaque industrie, les objectifs commerciaux pour garantir les plus appropriés et les plus efficaces.

En plus de soutenir les solutions financières, Vietinbank fournit également aux clients des solutions et des conseils non financiers pour soutenir les entreprises. Mme Van a déclaré que les ménages des petites entreprises sont un groupe de clients qui ont du mal à accéder aux services bancaires et ne connaissent pas les réglementations sur la fiscalité, la comptabilité ou la transparence financière qui a été soutenue par Vietinbank pour améliorer les capacités financières, améliorer les états financiers pour augmenter les opportunités de sources de capital préférentiels et de qualité.

Selon les experts du séminaire, le renforcement des ressources du secteur économique privé, y compris les ressources en capital, n'est pas uniformément et largement, mais doit avoir une concentration, une clé et un choix.

Phd. Dau Anh Tuan, secrétaire général adjoint du Vietnam Trade and Industry Federation (VCCI), a déclaré que le capital est limité, il doit donc diriger le capital pour les activités qui créent des avantages, les plus compétitifs et les meilleurs sur la société.

"Je pense que le capital devrait être ouvert et promu et encouragé à affluer dans la zone de production, où la création de biens et services spécifiques, où la création d'emplois pour de nombreux travailleurs, qui aident à résoudre de nombreux problèmes de sécurité sociale. Nos secteurs sont donc forts, comme l'agriculture, pas seulement les entreprises mais de nombreux agriculteurs", a donc proposé M. Tuan.

Selon M. Tuan, les petites et moyennes entreprises sont également difficiles à accéder à Credit Capital, en particulier les petites entreprises micro - la région représente 97 à 98% du nombre total d'entreprises au Vietnam. "Ce groupe d'entreprises n'est guère accessible au système bancaire officiel. Ils doivent souvent emprunter auprès de sources informelles telles que des parents, des amis, même du crédit noir, des risques potentiellement importants financiers et juridiques", a déclaré M. Tuan.

Se référant aux outils de support tels que les fonds de soutien aux petites et moyennes entreprises, les fonds de garantie de crédit ..., M. Tuan a évalué que la résolution 68 a proposé de nombreuses solutions pour exploiter les fonds de soutien et la garantie de crédit dans un mécanisme de marché efficace et d'approche. M. Tuan a suggéré que, au lieu d'agir comme une institution administrative comme auparavant, les fonds doivent être organisés de manière plus flexible, prêts à prendre des risques de contrôle pour soutenir les bons sujets et la bonne cible.

Cependant, en plus de soutenir les entreprises, M. Nguyen Phi Lan a noté la question de la création d'un environnement compétitif sain.

Dans les résolutions 138 et 139, le Premier ministre a attribué la responsabilité de la Banque d'État et des ministères et des succursales, en plus de la question de donner aux entreprises l'accès au capital, ils doivent effectuer des activités d'inspection et d'examen pour les problèmes liés aux prêts, afin de s'assurer que le flux de capital est utilisé dans le bon but, pour le bon objectif de prêt, en évitant le cas des flux de trésorerie dans les zones de risque, provoquant l'instabilité de l'économie. Le Premier ministre a également attribué des ministères et des succursales, y compris la Banque d'État, et doit mettre en œuvre ce contenu.

"Il s'agit de l'une des solutions pour s'assurer que les entreprises ont accès au capital et assure la sécurité des entreprises elles-mêmes", a déclaré M. Lan.

Source: https://baodautu.vn/luat-hoaa-quyen-thu-gu-tai-san-dam-baoo-kien-nghi-bo-giay-phep-nhap-khau-vang-d316215.html

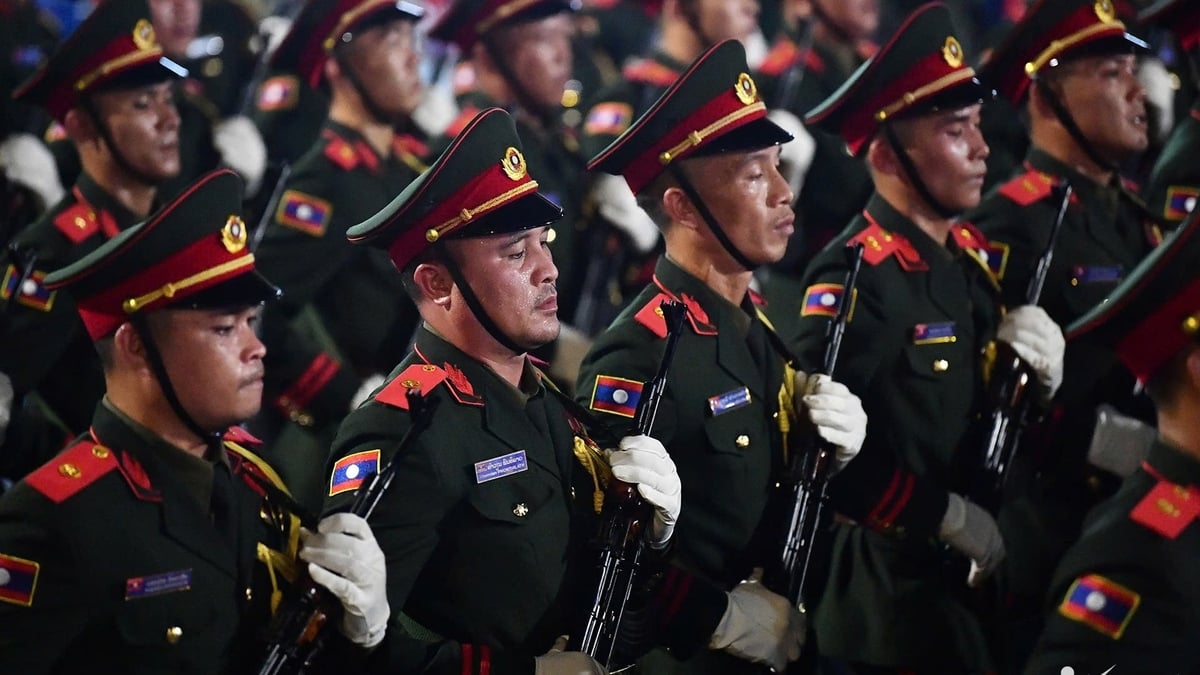

![[Photo] Images de la répétition préliminaire au niveau de l'État du défilé militaire sur la place Ba Dinh](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/807e4479c81f408ca16b916ba381b667)

![[Photo] Les blocs de parade traversent Hang Khay-Trang Tien lors de la répétition préliminaire](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/456962fff72d40269327ac1d01426969)

Comment (0)