La conclusión de la Inspección Gubernamental señaló muchas deficiencias del Banco Estatal en el período 2013-2017 a la hora de evaluar y aprobar la reestructuración de los bancos.

Esta información se desprende del anuncio de conclusión de la ejecución del proyecto de reestructuración y tratamiento de las deudas incobrables en los bancos en el período 2013-2017.

Para reestructurar las entidades crediticias, el Banco Estatal ha emitido criterios para clasificar a los bancos en dificultades, basados en la supervisión, inspección y auditoría independientes. Nueve bancos fueron incluidos en esta lista. Sin embargo, mediante una inspección, la Inspección Gubernamental determinó que tres bancos, Phuong Nam, Viet A (VietABank) y National Citizen Bank (NCB), cumplían los criterios de "bancos en dificultades que deben ser reestructurados", pero recibieron instrucciones del Banco Estatal para desarrollar un plan de autoreestructuración y autocorrección. Estos tres bancos tienen una morosidad superior al 10%, y solo el NCB alcanza el 32,6%.

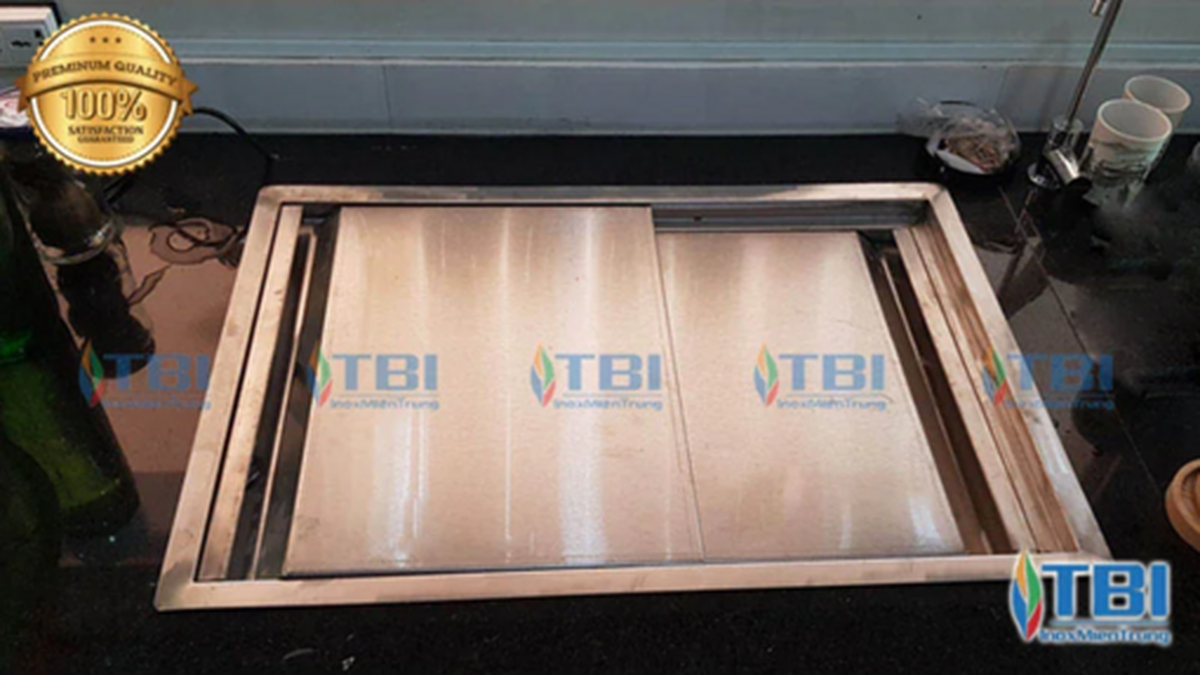

Sede del Banco Estatal, octubre de 2022. Foto: Giang Huy

Durante el proceso de formulación del plan de reestructuración, la Inspección Gubernamental también determinó que algunos bancos habían infringido la ley. En concreto, el plan de HDBank se aprobó antes de que se completara la aportación de capital y la adquisición de acciones, que excedían la proporción prescrita, en Petroleum Trading Joint Stock Company y Nhon Trach Investment Joint Stock Company. El plan de reestructuración de ABBank también se aprobó antes de que completara la desinversión de sus filiales y empresas afiliadas.

En el caso de la fusión y reestructuración de Sacombank, según la conclusión, en el momento de la inspección, este banco violó la propiedad cruzada con Kien Long Bank y aportó capital para comprar acciones de Saigon Seafood Trading Joint Stock Company que excedían el 11% prescrito.

Además, la implementación de algunas soluciones y recomendaciones del plan de reestructuración tras la fusión de Sacombank sigue siendo limitada, deficiente y arriesgada, como la lenta recuperación de 934 mil millones de VND de algunos individuos que recompran acciones (compraventa de acciones a plazo) de Kien Long Bank. Este banco no contrató a un consultor para determinar el valor real al momento de la fusión; el resultado de la recuperación de los intereses esperados es bajo, y la gestión de los activos autorizados por los clientes para la recuperación de deudas es lenta debido a que estos activos carecen de plena legalidad.

Por otra parte, la firma del acuerdo para determinar el precio de gestión de las acciones de Sacombank propiedad del Sr. Tram Be y personas relacionadas fue lenta; la provisión para deuda antes de vender a VAMC fue de 1,958 billones de VND y el banco tampoco hizo provisión para deuda incobrable de 4,412 billones de VND que no era elegible para ser vendida a VAMC.

En cuanto al tratamiento de las deudas incobrables de las entidades crediticias , la Inspección Gubernamental afirmó que los organismos gestores no han evaluado adecuadamente la situación de las deudas incobrables.

En el período 2013-2017, el índice de morosidad se situó en el 4,46 % al 30 de junio de 2013. Este índice descendió al 2,25 % a finales de 2015 y al 1,99 % en 2017. La morosidad se redujo por debajo del 3 % gracias a la venta a Vietnam Asset Management Company (VAMC); durante este período se gestionó aproximadamente el 43 % del total de la morosidad. Si se incluye la deuda vendida a VAMC que no se ha gestionado, el índice de endeudamiento en 2015 y 2017 fue del 6,3 % y el 4,5 %, respectivamente.

Sin embargo, la Inspección Gubernamental indicó que algunas entidades crediticias informaron al Banco Estatal sobre datos incompletos de deudas incobrables, así como sobre la clasificación y transferencia de grupos de deudas inexactas. Por ejemplo, Sacombank no transfirió el grupo de deudas correspondiente al préstamo de 262 mil millones de VND de la Compañía Duc Long Gia Lai, según la recomendación del auditor al informar al Banco Estatal.

El Banco Estatal permite a Sacombank constituir provisiones con base en su capacidad financiera (de conformidad con el Artículo 2 de la Circular 02) para deudas incobrables que aún no se han contraído al momento de la aprobación del plan y se prevé que se contraiga en un plazo de 10 años. El comunicado de conclusiones de la Inspección Gubernamental indicó que esto tampoco es legalmente riguroso.

En cuanto a la responsabilidad de VAMC , según la conclusión de la inspección, durante este período, la empresa operaba comprando deudas incobrables con bonos especiales con condiciones aprobadas por el Banco Estatal. Esta fue una solución temporal para extender el plazo para que las entidades crediticias gestionaran gradualmente las deudas incobrables, reduciendo así la deuda contable, mientras que, en realidad, el monto de la deuda se mantuvo sin cambios.

Tras la adquisición de la deuda, VAMC sigue autorizando a los bancos a gestionarla, por lo que, en esencia, la entidad crediticia sigue asumiendo todas las responsabilidades de cobro y gestión de la deuda. A finales de 2017, VAMC había adquirido un total de 309.711 millones de dongs de deuda principal en balance, cuyo precio de adquisición mediante bonos especiales fue de 279.255 millones de dongs.

La Inspección Gubernamental determinó que el plan de compra de deuda con bonos especiales en VAMC no garantizaba la transparencia y objetividad y carecía de documentos legales que lo demostraran.

Algunos expedientes de compra de deuda con bonos especiales en VAMC presentan infracciones, como que los activos que respaldan la deuda incobrable al venderla a esta empresa no cumplen con las condiciones de "activos legales, con documentos válidos y personalidad jurídica". Los activos que respaldan la deuda incobrable al momento de la venta a VAMC no fueron valorados por una entidad tasadora independiente; al no cumplir con las condiciones prescritas, se afecta el valor nominal de los bonos especiales utilizados para refinanciar préstamos.

Según el organismo de inspección, 34 expedientes de compraventa de deudas incobrables de 13 bancos, al momento de la venta de deuda a VAMC, presentaban infracciones. El 59 % de los expedientes contenían activos colaterales que ya no eran plenamente legales, y los restantes no se habían valorado o la valoración había vencido. Esto afectó la determinación del valor deducible de los activos colaterales al constituir provisiones para riesgos, reflejando incorrectamente el precio de compra de la deuda y el valor nominal de los bonos especiales utilizados para la refinanciación de préstamos.

La causa de las deficiencias e insuficiencias mencionadas, según la Inspección Gubernamental, los líderes del Banco Estatal y algunas unidades funcionales de este organismo, es que VAMC no ha desempeñado seriamente sus tareas de asesoramiento, construcción de mecanismos, evaluación, aprobación y supervisión de la reestructuración y manejo de las deudas incobrables.

Además, algunos bancos no siguieron estrictamente las normas e instrucciones del Banco Estatal sobre reestructuración y liquidación de deudas incobrables. Estos bancos tampoco reflejaron la situación real y propusieron soluciones de reestructuración inadecuadas, lo que obligó a revisar el plan en repetidas ocasiones y retrasó su aprobación. Otros incumplieron las normas sobre concesión de crédito y contabilización de los intereses devengados durante el proceso de reestructuración.

Con las conclusiones anteriores, el organismo de inspección recomendó que el Primer Ministro ordene al Banco Estatal superar las deficiencias existentes; revisar las responsabilidades de los jefes del período 2012-2015, individuos, colectivos y unidades relacionadas con las deficiencias en la reestructuración de las instituciones de crédito y el manejo de las deudas incobrables.

El Banco Estatal también necesita revisar y mejorar las instituciones, corregir la gestión y completar el proyecto de reestructuración de las entidades crediticias relacionado con la gestión de la morosidad en el próximo período. Las entidades crediticias deben superar las deficiencias e infracciones, y considerar la gestión de las responsabilidades de las unidades y personas bajo su autoridad.

La Inspección del Gobierno solicitó a VAMC que revisara su papel en la participación en el manejo de deudas incobrables, rectificara la compra de deudas utilizando bonos especiales para cumplir con las regulaciones y revisara las violaciones descubiertas a través de la inspección para superar los problemas existentes.

[anuncio_2]

Enlace de origen

Kommentar (0)