Чиновники Федеральной резервной системы приняли решение сохранить процентные ставки без изменений на своем последнем заседании по вопросам политики в 2023 году и прогнозируют еще три снижения в следующем году, что является признаком того, что центральный банк переходит к следующему этапу борьбы с инфляцией.

Ясный сигнал

Ожидаемое решение Федерального комитета по открытым рынкам (FOMC) от 13 декабря оставило ключевую процентную ставку на уровне 5,25–5,5% с июля. После серии повышений ставок, начавшихся в марте 2022 года, и роста стоимости заимствований этим летом до 22-летнего максимума, чиновники сохраняли денежно-кредитную политику на прежнем уровне на протяжении трёх заседаний подряд.

Такая терпеливая позиция дала политикам время оценить, достаточно ли высоки процентные ставки, чтобы оказать давление на экономику и гарантировать, что со временем инфляция снизится до целевого показателя ФРС в 2%.

Замедление инфляции в США и успокоение рынка труда убедили ФРС в правильности своих действий. Чиновники также заявили, вопреки предыдущим сообщениям, что не ожидают дальнейшего повышения процентных ставок.

Фактически, 13 декабря политики ФРС прогнозировали, что к концу 2024 года стоимость заимствований снизится до 4,5–4,75 %. Этот прогноз подразумевает, что в следующем году ФРС осуществит три снижения ставки, каждое на 0,25 процентного пункта.

Мягкие заявления председателя Федеральной резервной системы Пауэлла от 13 декабря 2023 года способствовали восстановлению американских акций и государственных облигаций. Фото: ABC News

Несмотря на то, что на данный момент было подано ясное сообщение о том, что центральный банк США завершил два года ужесточения денежно-кредитной политики и начнет снижать процентные ставки в 2024 году, председатель ФРС Джером Пауэлл воздержался от объявления победы над инфляцией и не стал комментировать конкретные сроки снижения ставок или критерии, которые могли бы оправдать снижение ставки.

В своем заявлении ФРС обозначила условия, при которых она рассмотрит «любые дополнительные меры по смягчению денежно-кредитной политики, которые могут быть целесообразны для возвращения инфляции к 2 процентам с течением времени» — более мягкие формулировки, которые предполагают, что центральный банк США может не видеть необходимости в дальнейшем повышении процентных ставок.

Г-н Пауэлл повторил, что ФРС намерена «осторожно» продвигаться вперед в принятии решений по процентным ставкам, ожидая, что экономический рост замедлится и что будет достигнут «реальный прогресс» в снижении инфляции.

Инвесторы Уолл-стрит делают ставку на то, что снижение ставок может начаться уже в марте, в то время как экономисты прогнозируют, что стоимость заимствований снизится с мая или июня следующего года.

Тем не менее, рынки были рады оптимистичному прогнозу ФРС о будущем более низких ставок. Индекс S&P 500 закрылся ростом на 1,37% 13 декабря, а индекс Dow Jones Industrial Average закрылся на рекордном максимуме, поднявшись на 1,4% — это самый высокий показатель с января 2022 года. Доходность 10-летних казначейских облигаций США упала примерно до 4% с 4,21% 12 декабря.

В этот раз все может быть по-другому.

Американцы столкнулись с быстрой инфляцией с начала 2021 года, когда цены начали стремительно расти. Изначально расходы резко возросли из-за перегрузки глобальных цепочек поставок и дефицита товаров, включая автомобили и мебель. Затем инфляция усугубилась резким ростом цен на топливо и продукты питания после начала российско-украинского конфликта.

Эти серьёзные потрясения сочетались с высоким спросом: домохозяйства сэкономили немало денег во время пандемии, отчасти благодаря государственной помощи. Благодаря энтузиазму, компании получили возможность повышать цены, не отпугивая клиентов. Сами компании стали платить больше, чтобы привлечь сотрудников на развитом рынке труда, где вакансий было больше, чем доступных кандидатов.

Вот тут-то и вступает в дело ФРС. Центральный банк США стремительно повышает стоимость заимствований, начиная с марта прошлого года, и даже проводит серию резких повышений на 0,75 процентного пункта, что приводит к удорожанию ипотечных кредитов и автокредитов. Цель — снизить спрос и ослабить бурно развивающийся рынок труда.

В последние месяцы сочетание восстановления цепочек поставок и небольшого снижения спроса начало существенно снижать инфляцию. Данные, опубликованные Бюро статистики труда США 12 декабря, показали, что общий рост потребительских цен в ноябре замедлился до 3,1%, что значительно ниже пикового значения в июне 2022 года, составлявшего 9,1%.

Ноябрьский выпуск предпочтительного показателя инфляции ФРС, отдельная, но связанная и более поздняя публикация, запланирован на 22 декабря.

В связи с более заметным замедлением инфляции в США и замедлением экономики и рынка труда, дискуссия переключилась с вопроса о том, повысит ли ФРС процентные ставки снова, на вопрос о том, насколько быстро она снизит ставки в следующем году. Фото: PBS News

Представители ФРС также рады замедлению рынка труда. Количество вакансий резко сократилось, а темпы найма остаются высокими, но уже не ажиотажными. По мере уравновешивания спроса и предложения на рабочую силу рост заработной платы замедлился.

Чиновники говорят, что более скромный рост заработной платы может проложить путь к более медленному росту цен на услуги — нематериальные покупки, такие как стрижки и арендная плата, — которые заменили товары в качестве основного двигателя инфляции.

Исторически попытки снизить инфляцию за счёт снижения спроса заканчивались рецессией. Но чиновники всё больше надеются, что на этот раз всё может быть иначе.

Экономические прогнозы ФРС, опубликованные 13 декабря, показали, что политики ожидают возвращения инфляции к 2% к 2026 году. Они также показали, что чиновники по-прежнему ожидают небольшого роста уровня безработицы до 4,1% в следующем году, поскольку рост замедляется, но остается положительным.

Это стало бы большой победой для ФРС, особенно учитывая, что многие аналитики предсказывали рецессию в конце весны и начале лета.

Г-н Пауэлл повторил, что он «всегда» видел путь к снижению инфляции без причинения большого экономического ущерба, отметив, что экономика, похоже, движется к тому, что экономисты называют «мягкой посадкой», поскольку рынок труда остается сильным, а инфляция замедляется.

«Инфляция продолжает снижаться, рынок труда постепенно возвращается к равновесию», — заявил г-н Пауэлл 13 декабря. «Пока что всё идёт очень хорошо. Мы думаем, что дальше ситуация станет сложнее, но пока этого не произошло» .

Минь Дык (по данным NY Times, Financial Times)

Источник

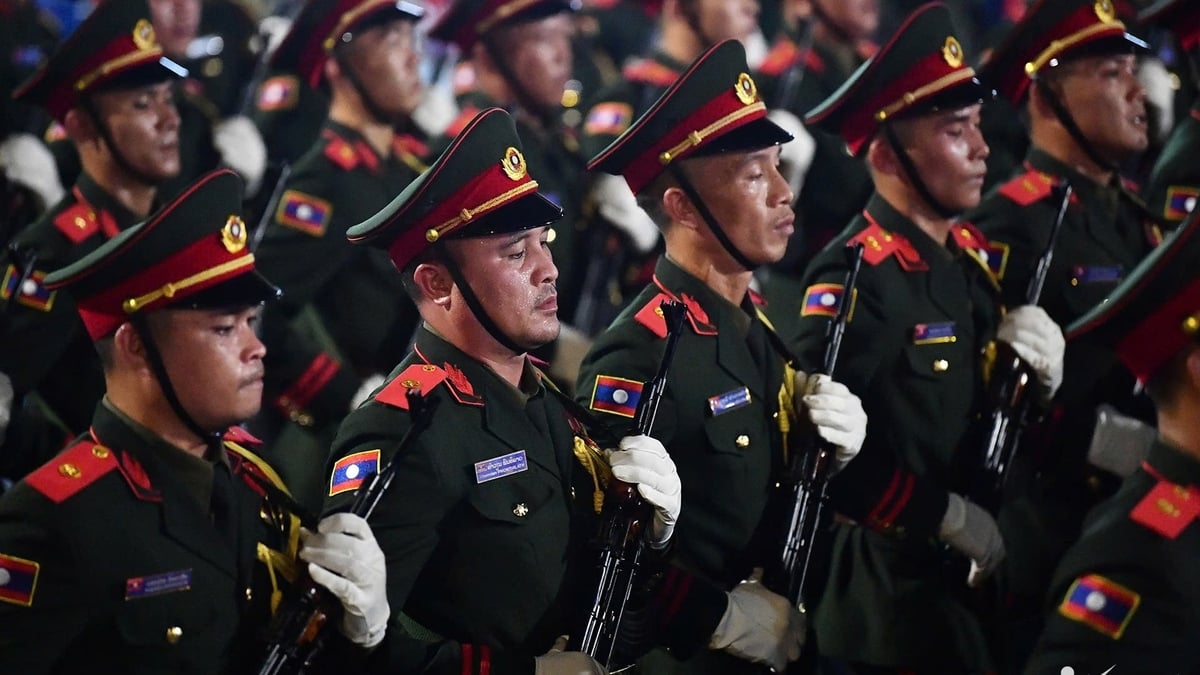

![[Фото] Парадные колонны проходят через Ханг Кхай-Транг Тьен во время предварительной репетиции](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/456962fff72d40269327ac1d01426969)

![[Фото] Фотографии предварительной репетиции военного парада на государственном уровне на площади Бадинь](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/807e4479c81f408ca16b916ba381b667)

![[Фото] Следы парада в честь Национального дня в истории](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/8/26/06b4ba9c0cba42dcb9bf559ed79a0a4d)

Комментарий (0)