68호 통지문이 발효되면 증권사들은 탄탄한 자본 버퍼와 높은 시장 점유율을 확보할 수 있는 기회를 얻게 되고, 특히 자본 측면에서 증권사 간의 경쟁이 심화될 것입니다.

68호 통지문이 발효되면 증권사들은 탄탄한 자본 버퍼와 높은 시장 점유율을 확보할 수 있는 기회를 얻게 되고, 특히 자본 측면에서 증권사 간의 경쟁이 심화될 것입니다.

자본력과 시장점유율이 강한 증권사에서 기회 제공

2024년 11월 2일부터 증권거래시스템에서의 증권거래를 규제하는 증권거래 청산 및 결제, 증권회사의 활동, 증권시장에서의 정보공개 등에 관한 여러 조항을 개정 및 보완하는 2024년 9월 18일자 회람 제68/2024/TT-BTC호가 공식적으로 발효됩니다.

본 통지문은 투자자가 증권 매수 주문을 할 때 충분한 자금을 보유해야 한다는 요건을 개정 및 보완합니다. 다만, 다음의 경우는 예외입니다. 규정에 따라 증거금 거래를 하는 투자자, 외국법에 따라 설립되어 베트남 증권시장에 투자하여 주식을 매수하는 기관은 규정에 따라 주문을 할 때 충분한 자금을 보유할 필요가 없습니다.

따라서 11월 초부터 베트남 주식시장 투자에 참여하는 외국 기관 투자자들은 규정에 따라 주문 시 충분한 자금 없이도 주식을 매수할 수 있습니다. 이는 증권사들에게 새로운 사업 기회를 열어줄 것입니다. 하지만 모든 증권사가 이러한 서비스를 잘 수행할 수 있는 것은 아닙니다. 핵심은 투자자가 거래 대금을 지불할 자금이 부족할 경우, 증권사가 외국인 투자자를 대신하여 거래 대금을 지불해야 한다는 것입니다.

초기 단계에서는 자본 버퍼가 튼튼하고 시장 점유율이 높은 증권사, 특히 기관 고객 그룹이 유리할 것입니다.

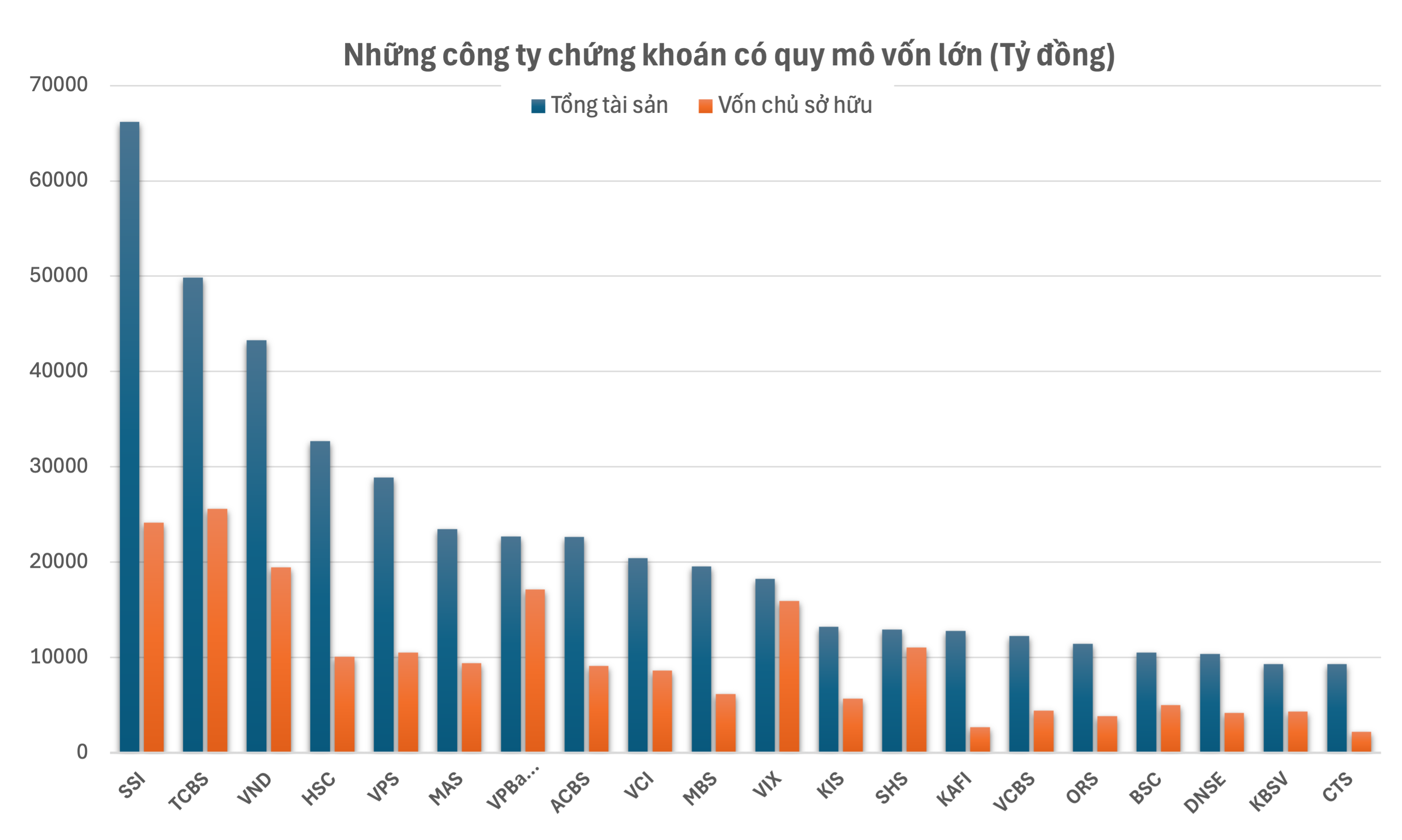

다우투 온라인 신문이 27개 대형 증권사를 대상으로 조사한 통계에 따르면, 대부분의 증권사가 올해 첫 9개월 동안 자산을 늘렸습니다. 이 중 VIX(+100.5%), KAFI(+96%), ACBS(+92.2%), HSC(+82.7%), ORS(+64.5%) 등 5개 증권사는 연초 대비 총자산이 50% 이상 증가했습니다.

|

하지만 총자산이 가장 높은 증권사들은 여전히 친숙한 이름들이며 주요 시장 점유율을 차지하고 있습니다. 현재 SSI는 2024년 3분기 말 기준 66조 1,810억 동(VND)으로 총자산이 가장 많은 회사입니다. 그 다음으로는 TCBS와 VND가 총자산이 40조 동(VND)을 넘습니다.

총자산이 10조 동(VND)을 넘는 증권사의 수도 올해 초 대비 크게 증가했습니다. 10조 동(VND)을 넘는 자본 출처 목록에는 VIX, KIS, KAFI, ORS, BSC, DNSE 등 새로운 이름들이 등장했습니다.

자본 측면에서 TCBS는 2024년 3분기 말 기준 25조 5,890억 동(VND)으로 현재 가장 많은 자본을 보유한 기업입니다. 10조 동(VND) 이상의 자본을 보유한 기업은 8개 기업에 불과하며, TCBS 다음으로는 SSI, VND, VPBS, VIX, SHS, VPS, HSC 순입니다. 이 중 VIX는 2024년 9월 기존 주주들에게 성공적으로 주식을 매각한 후 연초 대비 80%의 자본 증가를 기록하며 두드러집니다.

경쟁 압력이 증가할 것이다

하지만 자본금이 많은 증권사라고 해서 모두 유리한 것은 아니다.

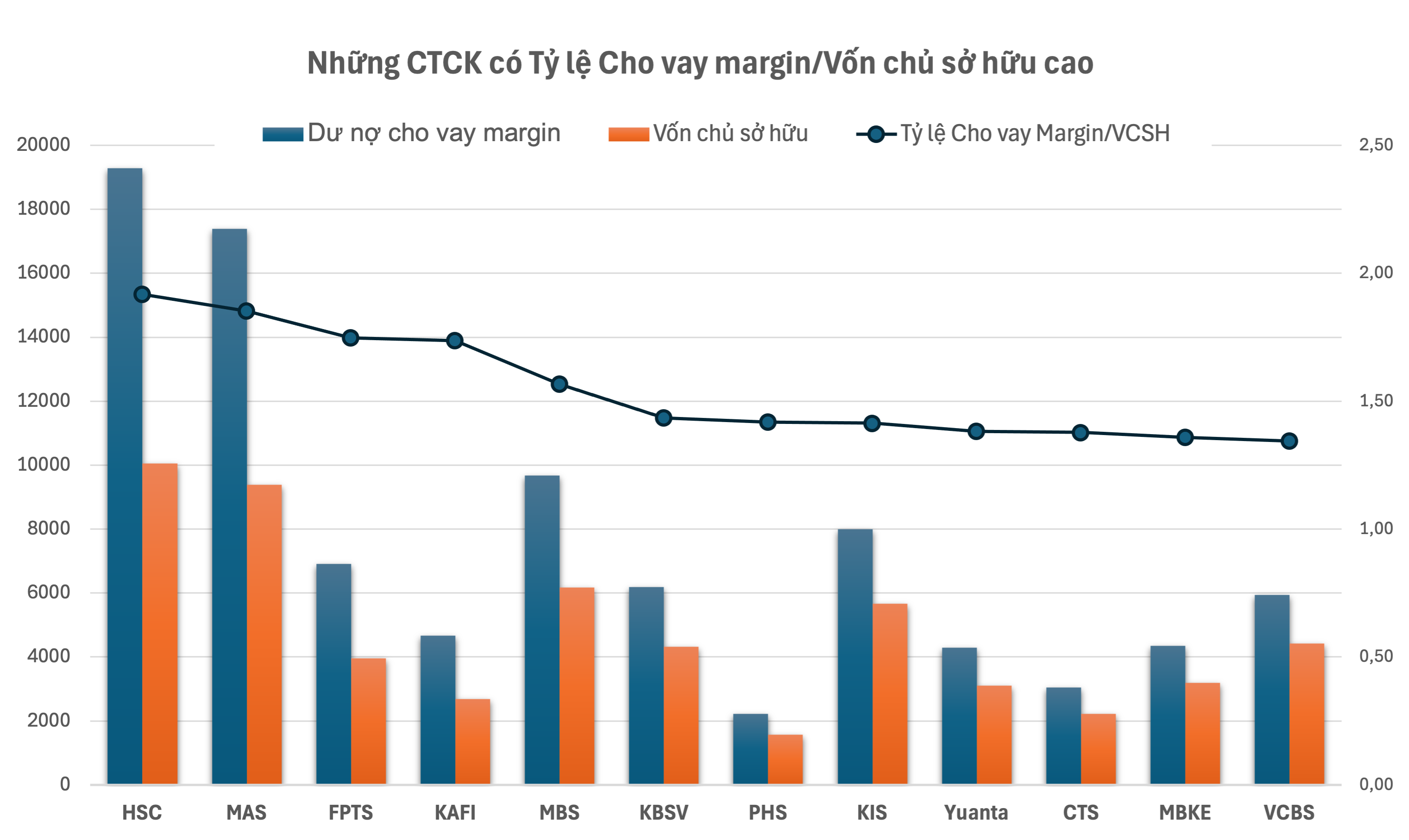

회람 68호는 주식 매수 주문 접수 한도를 현금화 가능한 총액과 같게 하되, 증권사 자본금의 2배와 신용거래 증권의 미상환 대출 잔액의 차액을 초과할 수 없도록 규정하고 있습니다. 즉, 증권사의 신용대출/자본 비율이 높을수록 주식 매수 주문 접수 한도가 낮아집니다.

규정에 따르면 증권사는 자기자본의 두 배를 초과하는 금액을 증거금으로 대출할 수 없습니다. 최근까지 증거금 증가세가 두드러졌던 일부 증권사는 증거금 한도에 거의 도달하여 증거금 대출을 위한 여유 자금이 거의 없는 상황입니다.

27개 증권사에 대한 통계를 보면 5개 증권사가 이 임계치에 거의 도달한 것으로 나타났습니다. 특히, HSC에서 가장 높은 증거금 대출/자본 비율이 나타나고 있습니다. 2024년 3분기 말 HSC의 증거금 대출 잔액은 19조 2,860억 동으로, 연초 대비 약 60% 증가했으며, 자본금보다 1.92배 높았습니다. 이는 HSC의 증거금 대출 한도가 8,000억 동을 약간 넘는 수준입니다.

|

미래에셋의 신용대출 또한 지속적으로 증가해 왔습니다. 3분기 말 기준 신용대출 잔액은 17조 3,850억 동으로 연초 대비 30% 증가했습니다. MAS의 신용대출 잔액은 현재 자기자본 대비 1.85배 수준입니다. FPTS, KAFI, MBS 등 증권사들도 자기자본 대비 신용대출 잔액 비율이 1.5배 이상으로 높습니다.

엄격한 비율로 인해 증권회사는 비선불자금 조달 활동을 수행할 뿐만 아니라 증거금 대출 금리를 충족하기 위해 자본을 늘려야 합니다. 증거금 대출 부문은 점차 수익에 가장 크게 기여하는 부문이 되고 있습니다.

VNDirect의 분석에 따르면 유동성 증가에 따라 중개수수료 수입이 증가함에 따라 증권업계는 더 많은 외국 기관 투자자에게 서비스를 제공함으로써 수혜를 입을 것으로 예상됩니다. 이러한 수혜 외에도, 외국 기관 자금이 매수 후 T+2일 이후 대금을 연체할 경우 지급 위험과 같은 잠재적 위험이 존재합니다. 따라서 증권사는 고객, 증거금률, 시장 상황 및 적정 대출 비율과 관련된 위험 관리를 강화해야 합니다.

증권사들은 외국 기관투자자를 유치하기 위해 1) 거래수수료, 2) 사전자금조달비율(지분/총매수가치), 3) 사전자금조달총액, 4) 서비스 품질(정보 및 보고) 등을 기준으로 경쟁하게 된다.

첫 번째 요인으로, 증권사가 해외 기관 고객에게 자본을 공급할 수 있지만, 해외 기관 고객에게는 여전히 거래 수수료만 부과됩니다. 두 번째 요인으로, 더 낮은 사전 자금 조달 금리를 제공할 수 있다는 점이 경쟁 우위를 제공합니다. 세 번째 요인은 증권사의 자본 규모에 따라 달라지는데, 자본 구조가 더 큰 증권사가 뚜렷한 이점을 제공할 것입니다.

VNDirect는 부채비율을 5배 이하로 제한하는 규제로 인해 세 번째 요인이 증권사의 자기자본 확충 압력을 가중시킬 것으로 예상합니다. 즉, 낮은 거래 수수료와 경쟁력 있는 사전 자금 조달 비율을 갖춘 대형 증권사들이 외국 기관 투자자 유치를 통해 수혜를 볼 것으로 예상됩니다.

[광고_2]

출처: https://baodautu.vn/don-non-prefunding-cong-ty-chung-khoan-nao-co-loi-the-d229089.html

댓글 (0)