アメリカのリアリティ番組スター、キム・カーダシアンの会社であるスキムズが間もなく上場すると予想されており、米国におけるIPO活動の復活に貢献するだろう。

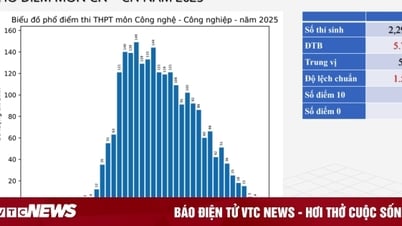

ゴールドマン・サックスは7月19日、第2四半期の投資銀行業務の収益が20%減少したと発表した。前四半期の利益は前年同期比58%減の12億ドルだった。「多くの投資銀行業務は数十年ぶりの低水準にある。当社の顧客はリスク回避志向だ」とゴールドマン・サックスのデビッド・ソロモンCEOは述べた。

データ会社ディールロジックも、世界的なM&A活動が10年以上ぶりの低水準にあると指摘した。例えば、株式市場における新規株式公開(IPO)はほぼ消滅した。

専門家によると、上場を待っている優良企業はまだたくさんある。ただ、彼らは一番乗りになりたくないだけだ。この行き詰まりが解消されれば、IPOは次々と実現するだろう。

CNNで、コンサルティング会社UHYの専門家ロ・ソキ氏は、地中海料理レストランチェーンCavaの株価はIPO以来27%以上上昇していると述べた。しかし、「Cavaだけでは市場の流れを変えるには不十分だ」とも述べた。

ホープは現在、キム・カーダシアンが2019年に共同設立したファッションブランド「Skims」で活躍しています。彼女は1980年アメリカ生まれで、リアリティ番組「カーダシアン家のお騒がせセレブライフ」で知られています。長年にわたり、彼女はハリウッドで有名になり、ソーシャルメディアで数億人のフォロワーを抱えています。キムは多くの映画にも出演しています。フォーブス誌によると、キムの現在の資産は17億ドルです。

スキムズの店舗にいるキム・カーダシアン。写真:スキムズ

スキムズは直近の資金調達ラウンドで2億7000万ドルを調達し、企業価値は40億ドルに達しました。過去4年間で、スキムズは合計6億7000万ドルの資金を調達しています。

企業の上場を手掛けるウェリントン・マネジメントが、スキムズへの最新の投資を主導しました。スキムズは最近、最高財務責任者(CFO)を採用しました。これは、IPOが間近に迫っていることを示す典型的な兆候です。

スキムズのCEO、イェンス・グレーデ氏はDealbookに対し、投資家はスキムズのような消費者向け企業に興味を持っているため、IPOこそが同社が望んでいることだと語った。「将来的には、スキムズは上場企業になるだろう」と同氏は述べた。

スキムズのIPOが成功すれば、「企業、CFO、そして投資家はそれを非常に前向きなシグナルと捉えるだろう」とソキ氏は述べた。「投資家は、まだチャンスが残っていることに気づくだろう」と彼は付け加えた。まさに2021年は、世界的なディールメイキングの年となるだろう。

それでも、法律事務所ミシェルマン・アンド・ロビンソンの弁護士、ミーガン・ペニック氏は、スキムズのような企業がIPOブームを巻き起こす可能性は低いと指摘する。特に、知名度の低い科学技術系企業の場合、その可能性は低い。「投資家が財布の紐を緩め、慎重さを緩めない限り、IPOブームは起こらないだろう」とペニック氏は言う。

ハ・トゥ(CNNによると)

[広告2]

ソースリンク

コメント (0)