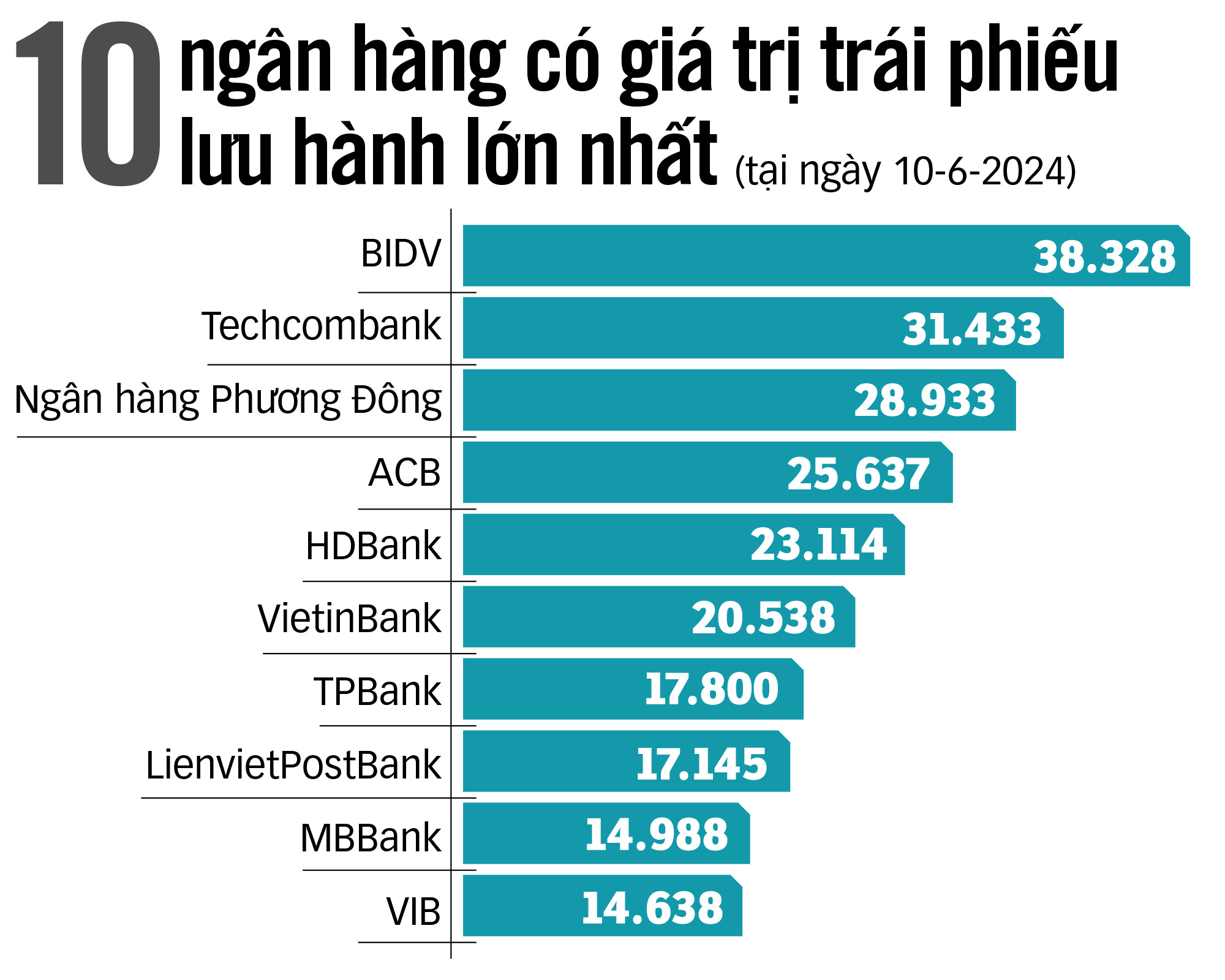

Actualmente, muchos bancos tienen valores de bonos circulantes muy grandes en el mercado - Foto: QUANG DINH

Se prevé que el crecimiento del crédito se acelere en la segunda mitad de este año.

Acelerar el endeudamiento mediante bonos

Recientemente, cuando los bienes inmuebles han tendido a declinar en valor de emisión de bonos, los bancos han registrado un muy buen crecimiento al movilizar a través de este canal.

La Sra. Le Minh Anh, analista del departamento de investigación de MB Securities (MBS), dijo que desde principios de año hasta mediados de junio, los bancos han superado al sector inmobiliario para convertirse en el grupo industrial con el mayor valor de emisión con alrededor de 54.000 billones de VND, un aumento del 147% respecto al mismo período del año pasado.

"Hubo una ausencia total de emisiones de bonos del sector inmobiliario durante el mes, mientras que el sector bancario representó el 94% del valor total de la emisión", comentaron los expertos de MBS.

Según la Sra. Le Minh Anh, las regulaciones más estrictas sobre la proporción de capital desembolsado para préstamos a mediano y largo plazo alientan a los bancos a emitir más bonos para complementar la estructura de fuentes de capital a largo plazo.

Además, en un entorno de bajas tasas de interés, los bancos también tienen el incentivo de recomprar y emitir bonos con tasas de interés más atractivas. Esto explica por qué los bancos son tanto el grupo líder en nuevas emisiones como las principales unidades que recompran bonos emitidos.

No sólo en el mercado primario, la cantidad de bonos bancarios secundarios negociados a través del piso también aumentó drásticamente en mayo con un incremento de más del 80% (en comparación con el mes anterior), manteniendo una posición atractiva en comparación con otras industrias.

Muchos analistas creen que los bonos bancarios tendrán un año más activo que los años anteriores a medida que mejora el crédito.

El Sr. Nguyen Quang Thuan, presidente de Fiingroup, evaluó que el crecimiento del crédito en los primeros cinco meses de este año fue muy bajo, alcanzando solo el 3,8% al 15 de junio. Sin embargo, en el segundo semestre de este año han surgido señales más positivas.

Un dato apunta a un fuerte aumento de las importaciones de bienes de capital. A medida que las exportaciones se recuperen gracias a la recuperación de las economías en los principales mercados, las necesidades de capital de las empresas manufactureras mejorarán.

Para lograr un crecimiento del crédito del 15-16% durante todo el año 2024, los bancos necesitan capital. Sin embargo, según el Sr. Thuan, el coeficiente de seguridad de capital de los bancos aún es bajo para este objetivo de crecimiento del crédito. Por lo tanto, mientras se espera el aumento del capital social, la emisión de bonos (capital de nivel 2) es una actividad más sencilla para los bancos.

Valor circulante: mil millones de VND - Fuente: Fiinratings - Gráficos: N.KH.

Los bancos necesitan un capital enorme

El Sr. Phan Duy Hung, director de análisis de Visrating, también dijo que los bancos necesitarán aumentar la emisión de bonos a largo plazo para complementar las fuentes de capital y garantizar la seguridad del capital para cumplir con las regulaciones sobre los índices de seguridad operativa.

La emisión de bonos para apoyar el crecimiento del crédito se promueve aún más en el contexto de una desaceleración del crecimiento de los depósitos debido al deterioro de las condiciones comerciales en el período 2021-2022.

Según datos de Visrating, los bancos emitieron 196 billones de VND en bonos en 2023, una cifra significativamente superior a los 104 billones de VND de 2019. Los bancos utilizaron este capital principalmente para respaldar préstamos a largo plazo, cumpliendo con los ratios prescritos: controlar la proporción de capital a corto plazo para préstamos a medio y largo plazo por debajo del 30% y la proporción de préstamos a depósitos en el 85%.

Según las estimaciones de Visrating, el sector bancario emitirá más de 283 billones de VND en bonos de capital de nivel 2 en los próximos tres años. En consecuencia, aproximadamente el 55 % de los nuevos bonos de capital de nivel 2 serán emitidos por bancos estatales, debido a la significativa reducción de su capital de nivel 2.

En términos simples, los bancos necesitarán emitir nuevos bonos de recaudación de capital de Nivel 2 para reemplazar los bonos depreciados y aumentar la adecuación de capital, siempre y cuando el capital de Nivel 2 no exceda el 100% del capital de Nivel 1 (que consiste principalmente en capital social, reservas y ganancias no distribuidas).

El profesor asociado Dr. Vo Dai Luoc, exdirector del Instituto de Economía y Política Mundial, afirmó que, en comparación con muchos otros sectores, especialmente el inmobiliario, los bonos bancarios se consideran bastante seguros. Por lo tanto, aunque las entidades crediticias emiten bonos con plazos relativamente largos, de entre 3 y 5 años, con tasas de interés del 5% al 6%, siguen atrayendo a los inversores.

El experto considera que la emisión de bonos a largo plazo en el contexto actual de bajos tipos de interés es conveniente para los bancos. En consecuencia, los bancos pueden limitar el riesgo de un aumento de los costes de capital cuando los tipos de interés tiendan a subir de nuevo.

En cuanto al impacto en el mercado general, el impulso a la emisión en el grupo bancario ha contribuido a la recuperación de los bonos tras numerosas infracciones que han generado una pérdida de confianza. Sin embargo, el Sr. Luoc cree que el canal de bonos debe ser más promovido por otros sectores, incluido el inmobiliario. Si bien es principalmente un mercado predilecto para los bancos, el efecto de este canal de movilización de capital no se ha aprovechado plenamente, lo que ha generado un efecto de contagio en el proceso de recuperación económica.

Además, el experto también recordó a los inversores que en el caso de los bonos emitidos por cualquier organización, incluidos los bancos, es necesario ser plenamente conscientes de los riesgos de retraso en los pagos y otros compromisos.

Los bonos corporativos se tambalean ante los tipos de cambio y las tasas de interés

El mercado de bonos corporativos de Vietnam enfrenta desafíos importantes debido a que el tipo de cambio USD/VND y las tasas de interés de ahorro han aumentado recientemente.

Según los registros, el dong vietnamita se ha depreciado aproximadamente un 5% frente al dólar estadounidense desde principios de año. En los bancos comerciales, el precio del dólar alcanzó los 25.473 VND para la venta, mientras que en el mercado libre, esta cifra superó los 26.000 VND por primera vez, estableciendo un nuevo récord.

Al mismo tiempo, los tipos de interés de los ahorros también han comenzado a mostrar indicios de un nuevo aumento. En concreto, los tipos de interés a 12 meses aumentaron del 4,6 % a finales de febrero al 4,8 % a finales de junio, según datos de Wigroup.

Los expertos de Fiinratings advierten que esta tendencia podría aumentar los riesgos de los bonos corporativos con tipos de interés variables. Sin embargo, por el contrario, esto también podría impulsar a las empresas a aumentar la emisión de bonos a largo plazo con tipos de interés fijos.

[anuncio_2]

Fuente: https://tuoitre.vn/ngan-hang-thanh-trum-phat-hanh-trai-phieu-20240629235048392.htm

![[Foto] Los líderes provinciales de Gia Lai ofrecen flores en el Monumento del Tío Ho con los grupos étnicos de las Tierras Altas Centrales.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/7/9/196438801da24b3cb6158d0501984818)

Kommentar (0)