Ante la creciente presión de vencimiento, muchas empresas inmobiliarias se ven obligadas a reestructurar sus obligaciones financieras para mantener las operaciones y garantizar el flujo de caja.

Ante la creciente presión de vencimiento, muchas empresas inmobiliarias se ven obligadas a reestructurar sus obligaciones financieras para mantener las operaciones y garantizar el flujo de caja.

El mercado de bonos corporativos continúa experimentando una ola de extensiones de deuda, especialmente en el sector inmobiliario. Ante la gran presión de vencimientos, muchas empresas se ven obligadas a reestructurar sus obligaciones financieras para mantener sus operaciones.

Un caso típico es Century Real Estate Investment and Development Corporation (Cen Invest). El bono con código CIVCB2124001, emitido en octubre de 2021 con una tasa de interés fija del 10,5 % anual, tenía un plazo inicial de 3 años y su vencimiento estaba previsto para el 13 de octubre de 2024. Sin embargo, tras el segundo acuerdo con los tenedores de bonos a finales de octubre de 2024, Cen Invest extendió la fecha de liquidación hasta el 13 de octubre de 2025.

Anteriormente, este bono estaba garantizado por 50 millones de acciones de Century Real Estate JSC (Cen Land, HoSE: CRE) de Cen Group y los derechos de propiedad del contrato de cooperación entre Galaxy Land y CRE en el proyecto de la zona urbana de Hoang Van Thu (Hoang Mai, Hanói ). Sin embargo, ante el desplome del precio de las acciones de CRE, que pasó de más de 25.000 VND por acción a principios de 2022 a menos de 7.000 VND por acción, Cen Invest tuvo que añadir una garantía.

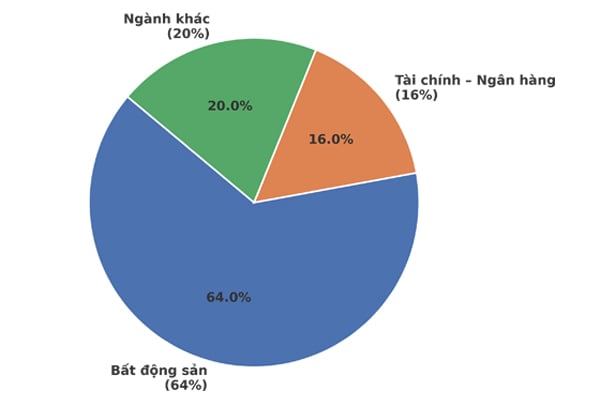

|

| Estructura de vencimientos de bonos por industria en 2025 según datos de VNDIRECT Research. |

Según un documento enviado a la Bolsa de Valores de Hanoi (HNX) el 11 de febrero de 2025, esta empresa ha hipotecado 20,7 millones de acciones adicionales de Thanh Dat VN Investment JSC (equivalente al 67,87% del capital social), el inversor del proyecto de zona residencial Khe Cat en Quang Yen, Quang Ninh , junto con los derechos de propiedad derivados del proyecto.

Thanh Dat VN no solo actúa como garantía, sino que también se compromete a garantizar el pago de los bonos de Cen Invest y a no incurrir en nuevos préstamos ni utilizar activos para garantizar otras obligaciones. Si tuviera que vender todas las acciones de Thanh Dat VN para liquidar la deuda, Cen Invest se compromete a un precio mínimo de 373.000 millones de dongs, sujeto a la aprobación de los tenedores de bonos. Esta transacción se completará a más tardar el 31 de mayo de 2025, y el producto, una vez deducidos los gastos, se transferirá a la cuenta de amortización de bonos.

Una situación similar se presentó en CRE, cuyos tenedores de bonos acaban de aprobar la extensión de su bono CRE202001 por casi 9 meses. Este bono, por un valor de 450 000 millones de VND, se emitió a finales de 2020 con un plazo inicial de 36 meses, pero se ha extendido por un total de 22 meses. Para finales de 2024, la compañía había recomprado parte de la deuda principal, reduciendo la deuda pendiente a aproximadamente 354 000 millones de VND.

Los bonos de CRE también están garantizados por casi 59 millones de acciones de CRE, junto con 50 millones de acciones de Cen Invest, derechos de propiedad de Galaxy Land y otros activos. Sin embargo, debido a la caída del valor de las acciones, la empresa tuvo que ajustar el plan de pagos.

Según el documento enviado a HNX el 24 de enero de 2025, CRE se comprometió a transferir todo el flujo de caja del contrato de cooperación en el proyecto Khe Cat a la cuenta de pago de deuda de los tenedores de bonos. Simultáneamente, la tasa de interés de los bonos también se redujo del 12 % anual al 10,5 % anual a partir de febrero de 2025.

Además de Cen Invest y CRE, muchas otras inmobiliarias tienen dificultades para extender su deuda en bonos. Por ejemplo, Nam An Investment and Trading Joint Stock Company se enfrenta a un vencimiento de bonos por 4.700 billones de VND. Nam An se encuentra bajo una gran presión debido a su difícil situación financiera y a que su ratio de deuda/capital supera el umbral de seguridad.

O en Southern Star Urban Development and Business Investment Joint Stock Company, con 4,695 billones de VND en bonos vencidos, esta empresa se encuentra en un estado alarmante en cuanto a su capacidad de pago.

De manera similar, Nam Long Investment Joint Stock Company (NLG) ha liquidado dos bonos por valor de 1 billón de VND por adelantado para reducir la presión de la deuda, aunque la fecha de vencimiento original es marzo de 2029. Hai Phat Real Estate Investment and Trading Joint Stock Company también ha completado la compra anticipada de 390 mil millones de VND en bonos, lo que eleva el saldo pendiente de bonos a 0...

Según un informe de VNDIRECT Securities Research, 2025 seguirá siendo un año desafiante para el mercado de bonos corporativos, con un valor total estimado de 203 billones de VND vencidos, un aumento del 8,5 % en comparación con 2024. En particular, el sector inmobiliario enfrenta la mayor presión, con más de 130 billones de VND en bonos vencidos, lo que representa el 64 % del valor total de vencimiento de todo el mercado y el doble que en 2024.

Un factor preocupante es que 56 billones de VND en bonos inmobiliarios previamente extendidos vencerán en 2025, lo que aumentará la presión de liquidez para las empresas en un mercado inmobiliario lento. La tramitación de proyectos sigue siendo más lenta de lo previsto, lo que dificulta el desarrollo de las empresas inmobiliarias.

No solo el sector inmobiliario, sino también las empresas financieras y bancarias tienen un volumen significativo de bonos con vencimiento en 2025, con un valor de más de 33 billones de VND, lo que representa más del 16% del valor total de vencimiento.

En general, con la creciente presión de la deuda, las empresas inmobiliarias no sólo deben encontrar formas de reestructurar las obligaciones financieras, sino también garantizar un flujo de caja estable para superar este período difícil.

[anuncio_2]

Fuente: https://baodautu.vn/doanh-nghiep-bat-dong-san-no-luc-gia-han-no-trai-phieu-d246749.html

![[Foto] Hanoi está lista para celebrar el 80º Día Nacional el 2 de septiembre](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/29/c838ac82931a4ab9ba58119b5e2c5ffe)

![[Foto] El primer ministro Pham Minh Chinh se reúne con el presidente del Parlamento de Nueva Zelanda, Gerry Brownlee.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/28/cec2630220ec49efbb04030e664995db)

Kommentar (0)