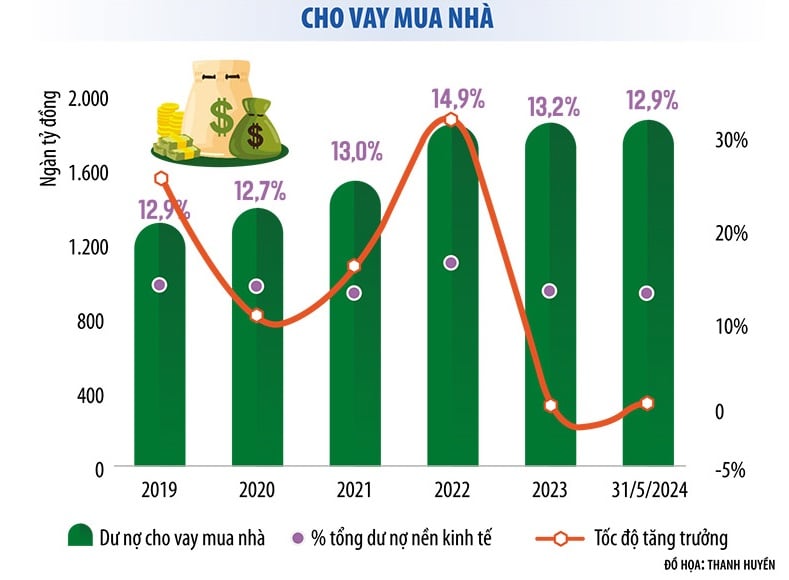

Wohnungsbaudarlehen schleppend, langsames Wachstum

Obwohl die Vergabe von Eigenheimkrediten in den letzten Monaten des Jahres voraussichtlich die treibende Kraft für die Beschleunigung der Bankkreditvergabe sein wird, verläuft sie schleppend und erholt sich langsamer als erwartet.

Die Immobilienpreise sind zu hoch, die Liquidität gering und die Kreditzinsen steigen, was Investoren und Eigenheimkäufer vorsichtig macht und sie nicht traut, Geld anzuzahlen.

Frau Nguyen Duc Thach Diem, Generaldirektorin der Sacombank, erklärte, die Bankkredite hätten in den ersten neun Monaten des Jahres nicht den Erwartungen entsprochen. Einer der Gründe dafür sei, dass die Einkommen der Immobilienkäufer gesunken seien und das Angebot an preisgünstigen Wohnungen nicht der Nachfrage entsprochen habe, so die Zeitung Dau Tu.

Laut Analysten der VCBS Securities Company hat sich die Nachfrage nach Eigenheimen aufgrund des begrenzten Wohnungsangebots nicht erholt. Zudem sind die Immobilienpreise (insbesondere in zentralen Lagen) in letzter Zeit stark gestiegen, was Investoren und Kreditnehmer vor dem Kauf von Eigenheimen zurückschrecken lässt. Im ersten Halbjahr dieses Jahres stiegen die Immobilienkredite für Unternehmen um über 10 %, während die privaten Wohnungsbaudarlehen nur um über 1 % zunahmen.

Schwache Nachfrage nach Wohnungsbaudarlehen führt zu einer Verlangsamung des Kreditwachstums im gesamten System

Angesichts niedriger Zinsen und einer hohen Nachfrage nach Wohnraum und Investitionen dürften Eigenheimkredite in der kommenden Zeit der wichtigste Wachstumsmotor für Privatkredite sein.

„Wir gehen davon aus, dass Immobilien- und Baukredite in der kommenden Zeit, wenn das Angebot besser ist, weiter stark zunehmen werden. Projekte werden nach den Bemühungen zur Stützung der Zinssätze und rechtlichen Fragen, insbesondere nach Inkrafttreten neuer Immobiliengesetze, weiter beschleunigt. Gleichzeitig stimulieren niedrige Kreditzinsen die Kreditnachfrage von Immobilienunternehmen und Eigenheimkäufern“, so die Analysten von VCBS.

Phan Le Thanh Long, CEO der AFA Group, erklärte gegenüber Vnexpress jedoch, dass die Realität anders aussehe als erwartet. „Viele Immobilienmakler glauben, dass niedrige Zinsen den Cashflow in Immobilien ankurbeln, doch in Wirklichkeit fließt das ungenutzte Kapital nicht in Immobilien, sondern zurück in die Banksparkassen. Die Immobilienpreise sind zu hoch, der Markt ist schwer zu kaufen und zu verkaufen, was zu einem Rückgang der Immobilientransaktionen führt und keinen Cashflow generiert“, sagte Long.

Private Wohnungsbaudarlehen zählen heute zu den profitabelsten Segmenten für Banken. Dieser Sektor macht auch einen Großteil der ausstehenden Kredite in den Kreditportfolios der Banken aus. Daher sind die Banken bestrebt, eine baldige Erholung der Kreditsituation zu erreichen.

Laut Herrn Pham Duc Toan, Generaldirektor der EZ Real Estate Investment and Development Joint Stock Company (EZ Property), haben derzeit jedoch viele Eigenheimkäufer „Angst“, Geld von Banken zu leihen, teilweise weil sie die schmerzhafte Erfahrung gemacht haben, im Jahr 2023 auf dem Immobilienmarkt festzustecken.

Den Menschen fällt es schwer, ihren Traum vom Eigenheim zu verwirklichen

Die Zahl der Wohnungsbaudarlehen stieg 2021 und 2022 stark an, was unter anderem auf die günstigen Zinssätze der Banken während der Covid-19-Pandemie zurückzuführen war. Die variablen Zinssätze stiegen jedoch danach stark an, und der Immobilienmarkt geriet in eine Liquiditätskrise. Viele Anleger waren daher gezwungen, ihre Immobilien zu verkaufen und Verluste zu begrenzen, um die Zinsbelastung zu reduzieren.

Immobilien im Westen von Ho-Chi-Minh-Stadt mit Umsiedlungsgebieten, Wohnungen, Reihenhäusern und Grundstücken im Bezirk Binh Chanh, August 2024. Foto: Quynh Tran

Obwohl die Zinsen für Eigenheimkredite derzeit gesunken sind, sind Eigenheimkäufer nach wie vor besorgt über die variablen Zinsen nach dem Ende der Anreize. Zudem sind die Eigenheimpreise im Verhältnis zum Einkommen zu hoch, was die Menschen weiterhin vorsichtig macht und sie nicht traut, Geld für den Kauf eines Eigenheims zu leihen.

Frau Phuong (Oberschwester eines Krankenhauses im 1. Bezirk von Ho-Chi-Minh-Stadt) gibt an, dass sie für den Hauskauf etwa 3 Milliarden VND zur Verfügung hat. Davon sind etwa 2 Milliarden VND gespart und 1 Milliarde VND ist bei der Bank geliehen. Sie möchte eine Zweizimmerwohnung in der Nähe des 7. Bezirks kaufen. Nach einer Woche der Wohnungssuche fand sie einige Wohnungen, die ihren Kriterien entsprachen, zögerte jedoch, da sie den Preis im Vergleich zum tatsächlichen Wert der Wohnung für zu hoch hielt.

„Vielleicht werden die Immobilienpreise aufgrund des aktuellen Angebotsmangels in die Höhe getrieben. Ich möchte warten, bis sich die Marktlage verbessert und das Angebot vielfältiger wird, um mehr Auswahl zu haben“, sagte sie laut Vnexpress zu den Gründen, warum sie den Kauf zum jetzigen Zeitpunkt noch nicht abgeschlossen hat.

Tatsächlich sind die Immobilienpreise in letzter Zeit kontinuierlich gestiegen, insbesondere im Wohnungssegment. Der vietnamesische Immobilienverband (VARS) gab bekannt, dass der Wohnungspreisindex in Hanoi und Ho-Chi-Minh-Stadt im zweiten Quartal im Vergleich zu 2019 um 58 % bzw. 27 % gestiegen ist. Mehr als 80 % des in diesem Jahr zum Verkauf stehenden Angebots kosten 50 Millionen VND pro Quadratmeter oder mehr. In Vororten liegen die Immobilienpreise zwischen 40 und 80 Millionen VND pro Quadratmeter, während sie im Zentrum bis zu über 100 Millionen VND pro Quadratmeter betragen.

Um laut VARS einen Kredit für den Kauf einer erschwinglichen Wohnung unter 2 Milliarden VND aufzunehmen, muss jede Familie über ein monatliches Einkommen von mindestens 35–40 Millionen VND verfügen, um die Schuldentilgung und die monatlichen Lebenshaltungskosten zu decken. Das derzeitige Einkommen städtischer Familien beträgt hingegen nur 10–20 Millionen VND pro Monat. Niedrige Preise und Liquidität verhindern den erwarteten Cashflow in Immobilien.

Herr Nguyen Van Dinh, Vorsitzender von VARS, erklärte weiter, dass die treibende Kraft des Kreditwachstums vom Immobilienmarkt, insbesondere von der Nachfrage nach Wohnungsbaudarlehen, abhängt. Um die Kreditnachfrage in diesem Bereich anzukurbeln, bedarf es daher einer Regulierung der Immobilienpreise, die dem Einkommensniveau der Bevölkerung entspricht. Darüber hinaus müssen rechtliche Hürden abgebaut werden, damit Unternehmen Kosten senken und die Kreditvergabebedingungen flexibler gestalten können, um den Kapitalfluss in den Immobiliensektor anzukurbeln.

Auch auf Kreditnehmerseite empfehlen Wirtschaftsexperten eine sorgfältige Kalkulation bei Immobilienkäufen. Laut Immobilienexperte Le Quoc Kien muss der Kreditnehmer bei der Aufnahme eines Hauskredits zunächst über ein stabiles Gehaltseinkommen und mindestens 40–50 % Eigenkapital verfügen. Der Rest muss auf finanzielle Unterstützung der Bank angewiesen sein, um die Schulden tilgen zu können und Forderungsausfälle zu vermeiden.

Herr Kien erklärte, dass Hauskäufer normalerweise maximal 40 % ihres monatlichen Gesamteinkommens für Wohnen ausgeben sollten, um die Kosten für andere Grundbedürfnisse des täglichen Lebens decken zu können. Daher sollten Hauskäufer nicht nur die Hypothekenzinsen verschiedener Banken vergleichen, um ein passendes Kreditpaket zu finden, sondern auch ihre Liquidität und Rückzahlungsfähigkeit sorgfältig prüfen. Werden die monatlichen Zins- und Tilgungszahlungen nicht sorgfältig und vernünftig geplant, kann dies zu einer finanziellen Belastung und großem Druck im Leben führen.

Zu hohe Immobilienbewertungen bei geringer Liquidität verhindern nicht nur, dass Käufer ihr Kapital langfristig vergraben können und es handeln müssen, sondern erschweren auch die Anhäufung und die Erwartung hoher Gewinnspannen. Hohe Immobilienpreise reduzieren zudem die Gewinne aus der Immobilienmiete (die nur etwa 3 % des Gesamtinvestitionswerts ausmacht und damit deutlich unter den Bankzinsen liegt). Dies ist laut der Zeitung Dau Tu auch der Grund, warum Geld in Ersparnisse statt in Immobilien fließt.

Analysten der VPBank Securities Company sagten, das Verhältnis der Immobilienpreise zum Einkommen der Vietnamesen sei gestiegen und liege etwa vier- bis fünfmal höher als das empfohlene Verhältnis. Obwohl die Zinsen für Eigenheimkredite im vergangenen Jahr deutlich gesunken sind, bleiben die Immobilienpreise hoch, was es vielen Menschen erschwert, ihren Traum vom Eigenheim zu verwirklichen.

KHANH LINH (t/h)

[Anzeige_2]

Quelle: https://www.nguoiduatin.vn/vi-sao-nguoi-mua-nha-than-trong-chua-dam-xuong-tien-trong-khi-lai-ngan-hang-da-giam-dang-ke-204241008145745643.htm

Kommentar (0)