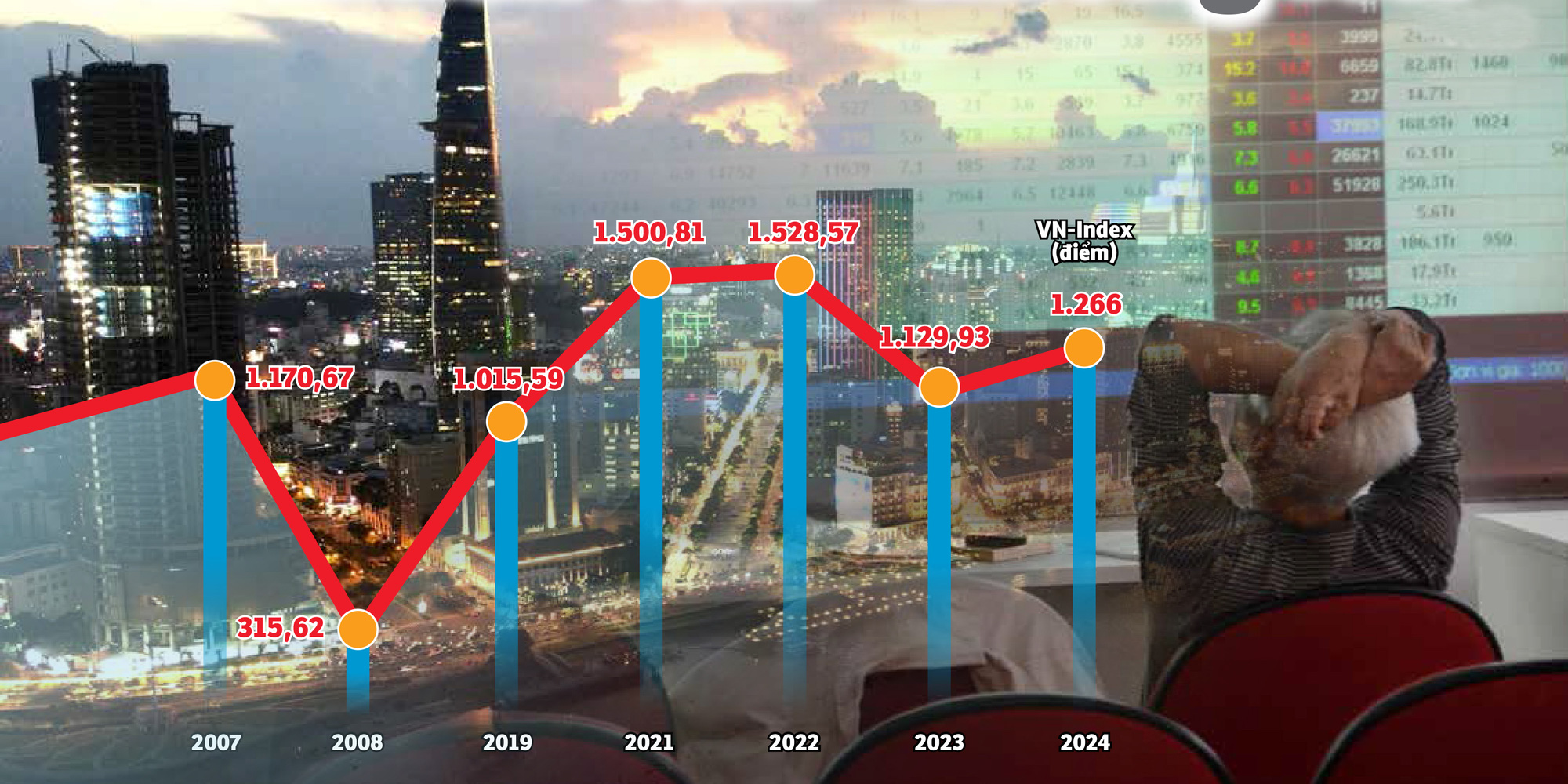

Vietnam ist eine Volkswirtschaft mit weltweit beeindruckenden Wachstumsraten, doch seit vielen Jahren ist die Börse träge, der VN-Index pendelt um die 1.200 Punkte, und es werden sogar Gelegenheiten zum „Upgrade“ (eine Maßnahme zur Anziehung von ausländischem Kapital) verpasst.

Der VN-Index pendelt seit fast 20 Jahren um die 1.200-Punkte-Marke - Grafik: N.KH. - Foto: TTD

Im Gespräch mit Tuoi Tre sagte Dominic Scriven, Vorsitzender von Dragon Capital, dem größten ausländischen Fonds in Vietnam, dass es den vietnamesischen Aktien im Gegensatz zu vielen anderen Märkten an neuen, interessanten und überzeugenden Faktoren mangele, um die Aufmerksamkeit ausländischer Investoren zu erregen.

Inländische Anleger beobachten, dass der VN-Index, der Index der größten Börse Vietnams, nach fast zwei Jahrzehnten immer noch „stillsteht“, was bei vielen Menschen für „Anwiderung“ sorgt.

Als der Index „schwebte“

In Bezug auf die Bedenken, warum sich der vietnamesische Aktienmarkt „nur langsam entwickelt“, erwähnte Herr Nguyen Quang Thuan, Vorsitzender von Fiingroup – einem Unternehmen, das Finanzinformationen und Kreditratingdienste anbietet – die Geschichte des VN-Index, der „um die 1.200 Punkte schwankt“.

Herr Thuan sagte, dass während einer Konferenz über die Börse in Singapur, die vom Leiter der vietnamesischen Wertpapierverwaltungsagentur geleitet wurde, viele Leute gefragt hätten: „Warum schwankt der VN-Index seit fast 20 Jahren um die 1.200 Punkte?“

Diese Frage haben sich auch viele Menschen innerhalb und außerhalb der Branche gestellt.

Um es noch einmal zu wiederholen: Im Jahr 2007 erreichte der VN-Index einmal die Marke von 1.200 Punkten. Nach der globalen Finanzkrise sank der Wert allmählich.

Ende 2021, nach der COVID-19-Pandemie, überschritt der VN-Index erstmals die 1.500-Punkte-Marke und stellte damit einen neuen Rekord auf.

Damals investierte jeder in Aktien, jeder spielte mit Aktien und sprach über Aktien, vom Café bis zum Familienessen.

Doch ein Jahr später fiel der Index stark, begleitet von zahlreichen massiven Ausverkäufen. Bis heute notiert der VN-Index trotz des hohen Wirtschaftswachstums, das ausländische Organisationen überraschte, immer noch im Bereich von 1,2xx.

Zwar gilt die Börse als „Thermometer“ der Wirtschaft, doch bei einem boomenden BIP hat der größte Börsenindex Vietnams immer noch Schwierigkeiten, den alten Höchststand zu übertreffen, geschweige denn einen neuen Rekord aufzustellen.

In den letzten 20 Jahren ist die Wirtschaft eindrucksvoll gewachsen, das BIP hat sich um ein Dutzend Mal erhöht, doch der VN-Index kämpft immer noch mit 1.200 Punkten – Synthese: B.KHÁNH – Grafik: N.KH.

Viele Gründe

Experten weisen darauf hin, dass der VN-Index aufgrund starker Marktschwankungen noch nicht ausgebrochen sei, obwohl Einzelanleger mit über 90 % noch immer dominieren und diese Gruppe sehr anfällig für psychologische Einflüsse sei.

Darüber hinaus sind die noch nicht abgeschlossene Upgrade-Geschichte, die Knappheit an neuem Qualitätsangebot und der Mangel an neuen Finanzprodukten … Einschränkungen, die es dem Markt erschweren, wie erwartet einen nachhaltigen Durchbruch zu erzielen.

Herr Nguyen Hoang Giang, Vorsitzender von DNSE Securities, wies darauf hin, dass in der Kapitalisierungsstruktur des VN-Index allein die Finanz-, Banken- und Immobiliengruppen etwa 60 % ausmachen und zeitweise bis zu 70 – 80 % betragen.

Dies kommt auch der Marktbewertung von Großkonzernen wie Banken und Immobilien recht nahe.

„Wenn der Aktienkorb mehr Aktien von FDI-Unternehmen enthalten würde, würde die jüngste Bilanz meiner Meinung nach anders aussehen“, sagte Giang.

Dieser Kommentar könnte sich auf den US-Markt beziehen, da dessen Index viele Technologie- und Halbleiteraktien enthält.

Die Aktien von Nvidia, Apple, Meta, Alphabet ... übertrafen alle ihre Allzeithochs. Wenn das Potenzial dieser Branche gut ist, überbietet der US-Aktienindex einen Höchststand nach dem anderen.

Während das „Fieber“ der künstlichen Intelligenz (KI) den US-Aktienmarkt umgestaltet, steckt Vietnam immer noch in derselben alten Branchengruppe fest.

Herr Vu Duy Khanh, Analyseleiter bei Smart Invest Securities, sagte: „Der Markt muss eine attraktive Dynamik, viele Qualitätswaren und neue Produkte aufweisen, um sowohl inländisches als auch ausländisches Kapital anzuziehen.“

Gleichzeitig mangelt es uns an beidem: Es gibt nur wenige alte Produkte, die Zahl der in den letzten Jahren an die Börse gebrachten Unternehmen lässt sich an einer Hand abzählen, für gute Produkte gibt es im Ausland kaum Platz, und es gibt keine neuen Produkte für den Handel“, analysierte Herr Khanh und sagte, wenn die Qualität der Waren und Produkte nicht verbessert werden könne, würden die ausländischen Kapitalflüsse nach Vietnam selbst bei einer Aufwertung kaum florieren.

Laut Herrn Huynh Hoang Phuong, Vermögensverwaltungsberater bei FIDT (einem auf Vermögensverwaltung und Anlageberatung spezialisierten Unternehmen), kommt es bei vielen großen Aktien in Vietnam zu einem Phänomen des „Wechselsterns“. Mit anderen Worten: Es gibt Aktien, die sehr stark steigen und dann „verfallen“, und andere Aktien nehmen ihren Platz ein.

Dass der Index nicht steigt, ist auch eine Folge des Rückgangs vieler „großer Unternehmen“. Beispiele hierfür sind die Aktien von Hoang Anh Gia Lai im vorherigen Zyklus oder die jüngsten Entwicklungen bei den FLC- und Novaland -Gruppen. Dies zeigt erneut, dass die Qualität der börsennotierten Unternehmen in Vietnam unterschiedlich ist.

Die Anziehung von Kapital, insbesondere von ausländischen Investoren, ist ein wichtiger Faktor für mehr Wachstumsdynamik der Wirtschaft – Foto: B.MAI

Wie kann der Cashflow wiederhergestellt werden?

Dominic Scriven, Vorsitzender von Dragon Capital, einem ausländischen Fonds, der rund 5,5 Milliarden US-Dollar verwaltet und in rund 100 börsennotierte vietnamesische Unternehmen investiert hat, erklärte gegenüber Tuoi Tre, dass es zur Steigerung der Attraktivität des vietnamesischen Marktes wichtig sei, neue Waren und Produkte anzubieten und den Markt aufzuwerten.

Gleichzeitig hofft er, dass der Technologietransfer hin zu neuen informationstechnischen Systemen und die Anwendung zentraler Clearing-Mechanismen vorangetrieben werden.

Inländische Experten stimmten dem zu und sagten auch, dass die Heraufstufung zum Marktstatus einer Art „Eintrittskarte“ zum Markt gleichkomme. Ob Handel möglich sei oder nicht, hänge von den Produkten und Waren ab.

Von dort aus schlug Herr Nguyen Quang Thuan vor, die Reduzierung des Staatseigentums an Unternehmen und Branchen zu fördern, die nicht dem Staat gehören oder von ihm kontrolliert werden müssen.

In den letzten Jahren ist eine Stagnation der Börsennotierung zu beobachten, die Zahl der neu an die Börse gebrachten Unternehmen im privaten Sektor lässt sich an einer Hand abzählen und dem Markt fehlt zunehmend die Motivation, neue Meilensteine in puncto Wertung zu erreichen.

Darüber hinaus sagte Herr Thuan, dass es notwendig sei, Unternehmen an der UPCoM zu ermutigen, auf einen Mindestpreis zu wechseln und die Börsenzulassungsstandards zu verbessern oder zu überprüfen oder dass Unternehmen ihre Unternehmensführung und Transparenz stärken.

Neben der Einführung neuer Produkte aus staatlichen Desinvestitionsquellen fügte Herr Phan Dung Khanh, Investmentberatungsdirektor der Maybank Securities Company, hinzu, dass auch die Entwicklung von Technologieunternehmen gefördert werden müsse.

Während die Technologiebranche mit den Themen KI und Halbleiter zu einem Trend wird, der Kapitalströme von Investoren aus aller Welt anzieht, macht der Mangel an Aktien dieser Unternehmensgruppe den vietnamesischen Aktienmarkt weniger attraktiv.

Allerdings gilt die Aufnahme dieser Industriegruppe als ziemlich „festgefahren“, da es bereits keine vietnamesischen KI- und Halbleiterunternehmen gibt und es keine Unternehmen gibt, die „aufgelistet“ werden könnten.

Gleiche Punktzahl, aber unterschiedliche Liquidität und Kapitalisierung

Herr Huynh Hoang Phuong, Vermögensverwaltungsberater des FIDT, merkte an: „Wir müssen die Sache fairer betrachten. Obwohl der Index bei der Notierung mehrerer Aktien auf die gleiche 1.200-Punkte-Marke angepasst wird, ist die gesamte Marktkapitalisierung bei gleicher Punktemarke viel höher, dutzendfach höher.“

Darüber hinaus hat sich im aktuellen Zeitraum die Zahl der Wertpapieranlegerkonten mehr als 20-mal erhöht und die Liquidität hat sich im Vergleich zum Vorjahreszeitraum mehr als 20-mal erhöht. Tatsächlich haben viele vietnamesische Aktien in letzter Zeit sehr gut zugelegt, nur der Index wurde durch einige ausgelaufene „Großunternehmen“ gebremst.

„Kann nicht mehr gesteigert werden“!

Ein Blick auf die Daten von 2017 zeigt, dass ausländische Investoren einen Rekordnettokauf in der Geschichte des vietnamesischen Aktienmarkts im Wert von über 2 Milliarden US-Dollar in Aktien, Anleihen und Fondszertifikaten getätigt haben. Das ist achtmal mehr als der Nettokaufwert von 2016.

Auch 2018 und 2019 kam es weiterhin zu Nettokäufen mit hohem Wert. Die explosionsartige Zunahme des Netto-Auslandseinkaufswerts ist auf die Vereinfachung von Dokumenten und die Förderung der Desinvestition staatlichen Kapitals in Unternehmen mit Potenzial und guten Geschäftsergebnissen wie Sabeco, Vinamilk usw. zurückzuführen.

Der Leiter einer Wertpapierfirma in Ho-Chi-Minh-Stadt erklärte, die jüngsten „Wellen“ an den Aktienmärkten seien hauptsächlich spekulativer Natur und folge der Geldpolitik. Haupttreiber seien die rekordniedrigen Einlagenzinsen, der Effekt des billigen Geldes und die jüngsten Signale einer geldpolitischen Lockerung durch die Fed. Diese Faktoren hätten sich vollständig im Marktpreis niedergeschlagen, sodass dieser nun aufgrund fehlender Story und Motivation nicht mehr steigen könne.

„Was der Markt am dringendsten benötigt, sind Güter. Doch der Plan zur Börsennotierung von Agribank, MobiFone, TKV, VNPT usw. ist noch in der Luft. So plante beispielsweise VNPT Ende 2019 einen Börsengang mit 35 % der Aktien, die den Investoren angeboten werden sollten. Dieser Plan hat jedoch bisher keine Fortschritte gemacht“, wunderte sich der Marktführer.

Die Namen, die noch auf Sie warten

Etwa Mitte dieses Jahres kündigte SCIC außerdem den Verkauf von Kapital an viele namhafte, an der Börse notierte Unternehmen an, wie etwa FPT, Thieu Nien Tien Phong Plastic Joint Stock Company (NTP) usw.

Viele Anleger hatten mit dieser Nachricht große Erwartungen verbunden, da es seit langem keine nennenswerten Desinvestitionsgeschäfte des Staates mehr gegeben hatte.

Der Chef des Wertpapierhauses sagte jedoch: „Wie geplant gab es in den letzten Jahren ähnliche Ankündigungen, und bis heute steckt in vielen Unternehmen noch immer staatliches Kapital, das der Staat eigentlich nicht mehr halten müsste …“

Auf der Desinvestitionsliste von SCIC stehen auch einige andere Namen, die jedoch aufgrund ineffektiver Geschäftsmodelle, kleinerer Größenordnungen und alter Industriegruppen weniger attraktiv sind. In der privaten Gruppe sind große Namen nicht an der Börse notiert, oder es gibt Unternehmen, die nur wenige Tochtergesellschaften an der Börse haben.

Auf die Frage nach Lösungen zur Förderung der Umwandlung in Eigenkapital und der Desinvestition räumte der Unternehmensleiter jedoch ein, dass dies „sehr schwierig“ sei, da insbesondere bei Unternehmen mit Grundstücksfonds Druck und Verantwortung bei der Umsetzung befürchtet würden.

Ganz zu schweigen davon, dass es in vielen staatlichen Unternehmen auch bei der Dokumenten- und Aufzeichnungslegung von Kapitaleinlagen unter Verwendung von Landnutzungsrechten und von Kapitaleinlagen unter Verwendung von Vermögenswerten auf dem Land zu zahlreichen Schwierigkeiten kommt.

„Das Problem der langsamen Umwandlung in Privateigentum und der Desinvestition von Unternehmen wurde schon oft angesprochen und besteht seit vielen Jahren, aber es bleibt das gleiche. Jetzt ist kein anderer Weg als Entschlossenheit und drastische Maßnahmen erforderlich“, betonte der Präsident.

Berater für Kunden bei SSI Securities Corporation (HCMC) – Foto: TTD

Der Anteil der Privatanleger ist zu hoch, es mangelt an Finanzprodukten

Laut Daten der Financial Group gehören Banken, Wertpapier- und Immobilienkonzerne zu den drei Aktiengruppen, die von Privatanlegern am häufigsten gehandelt werden. Grund dafür ist ihre hohe Liquidität und ihr kurzfristiges Potenzial, Wellen zu schlagen.

Laut Herrn Bui Van Huy, Direktor der Niederlassung der DSC Securities Company in Ho-Chi-Minh-Stadt, konzentriert sich der Markt bei der Gruppe der Bankaktien jedoch auf das Ablaufdatum des Rundschreibens 02 am Ende dieses Jahres.

Es ist möglich, dass es Versuche geben wird, die Bücher zu „beschönigen“, doch viele Posten werden sich nicht verbergen lassen und sich dadurch auf die Gewinne oder Forderungsausfälle der Bank im vierten Quartal 2024 und im gesamten Jahr 2025 auswirken.

Bei Immobilienaktien können wir nicht mit einer Erholung rechnen, da die Erholungsrate der Unternehmen dieser Branche noch ungewiss ist.

Als Charakteristikum des vietnamesischen Marktes gilt der hohe Anteil an Privatanlegern, die für fast 90 % der täglichen Transaktionen verantwortlich sind.

„Das offensichtliche Merkmal dieser Gruppe besteht darin, dass sie nach dem Willen der Masse investiert und sich leicht von Psychologie, Gerüchten und Trends beeinflussen lässt“, sagte Herr Huynh Hoang Phuong, Vermögensverwaltungsberater von FIDT (einem auf Vermögensverwaltung und Anlageberatung spezialisierten Unternehmen), als er über die Gründe für den Seitwärtsindex sprach.

Was die langfristige Ausrichtung angeht, glaubt dieser Experte, dass sich der vietnamesische Kapitalmarkt in Richtung einer Struktur mit einem größeren Anteil an Investoren und Organisationen bewegt, mit der Bereitschaft, die Eröffnung neuer Fondsverwaltungsgesellschaften, die Entwicklung neuer Fondsarten, neuer Produkte usw. in Erwägung zu ziehen.

Nicht nur der Mangel an qualitativ hochwertigen neuen Produkten, sondern auch der Mangel an Finanzprodukten stellt einen Engpass auf dem vietnamesischen Markt dar. Zu den Derivaten, die bisher auf dem Aktienmarkt angeboten werden, zählen nur VN30-Futures-Kontrakte, „Leerverkäufe“ wurden nicht angewandt.

Zu diesem Thema erklärte die Vietnam Stock Exchange auf einer kürzlich stattgefundenen Abschlusskonferenz, sie habe Aktienindex-Sets erforscht und verbessert sowie VN100-Index-Futures-Produkte entwickelt.

Die Qualität vorhandener Waren verbessern

Man erwartet neue Produkte, darf aber nicht vergessen, die Qualität bestehender Produkte zu verbessern. Herr Nguyen Quang Thuan, Vorsitzender der Fiingroup, ist ebenfalls der Ansicht, dass die Qualität bestehender Produkte auf dem Markt durch die Verbesserung der Standards bei der Informationsoffenlegung weiter verbessert werden muss. Herr Thuan führte an, dass in der Vergangenheit viele Unternehmen Schwankungen der Geschäftsergebnisse erklärten, ohne auf den Kern der Sache einzugehen, oder dass Unternehmensleiter Informationen zwar öffentlich machten, diese aber anonym blieben.

„Daher ist es notwendig, die Kontrolle der Transaktionen durch den Vorstand zu verstärken. Beispielsweise sollte man das Phänomen einschränken, dass Informationen über den Kauf/Verkauf von Aktien zwar bekannt gegeben, aber nicht umgesetzt werden, obwohl der Marktpreis niedriger/höher als der erwartete Kauf-/Verkaufspreis ist“, schlug Herr Thuan vor.

Viele „Upgrade-Züge“ verpasst, wer ist dafür verantwortlich?

Daten zeigen, dass ausländische Investoren seit Anfang 2024 netto fast 95 Milliarden VND an der vietnamesischen Börse verkauft haben, deutlich mehr als die 22 Milliarden VND im Vorjahr. Rückblickend auf die Geschichte einiger Märkte zeigt sich, dass sie vor ihrer Aufwertung zu Schwellenmärkten oft im Preis gestiegen sind und ausländisches Kapital angezogen haben.

Herr Bui Van Huy – Direktor der Niederlassung von DSC Securities in Ho-Chi-Minh-Stadt – sagte, dass die Aufwertung weiterhin ein großes Thema sei, um den Cashflow in Wertpapiere im nächsten Jahr anzukurbeln.

Laut Herrn Huy steht Vietnam seit September 2018 auf der Beobachtungsliste von FTSE Russell für eine Heraufstufung von einem Grenzmarkt zu einem sekundären Schwellenmarkt.

Ein anderer Aktienexperte sagte, dass sich der Markt und die Anleger nach sieben Jahren zwar „auf etwas freuen“, sich aber allmählich an die „Enttäuschung“ gewöhnen. Wie bereits bei der Einschätzung im September wurde Vietnam nicht in die Liste der Länder aufgenommen, die für eine Hochstufung von einem Frontier Market zu einem Emerging Market in Betracht gezogen werden.

Diese Information wirft jedoch kein allzu negatives Licht auf die Börse in der darauffolgenden Sitzung, da es noch immer Knoten gibt, die nicht gelöst oder gelöst wurden, sondern gerade dabei sind, sich zu entwickeln.

In einer kürzlich abgehaltenen Arbeitssitzung der Wertpapieraufsichtsbehörde bestätigte FTSE Russell, dass Vietnam sieben von neun Kriterien für eine Hochstufung erfüllt habe. Die beiden Kriterien, die verbessert werden müssen, sind die Aufhebung der Verpflichtung ausländischer Investoren, vor dem Handel Geld einzuzahlen (Non-Prefunding) und die Behandlung fehlgeschlagener Transaktionen (Failed Trade Management).

In Bezug auf die Kriterien für die Nichtvorfinanzierung hat das Finanzministerium das Rundschreiben 68 herausgegeben, dessen wichtiger Inhalt die Aufhebung der obligatorischen Einzahlungspflicht für ausländische Investoren ist. Das Rundschreiben 68 tritt am 2. November 2024 in Kraft.

Mit dem Kriterium des fehlgeschlagenen Handelsmanagements wendet die Lösung den zentralen Clearingmechanismus (CPP) an. Das CPP-Modell ist jedoch mit der Funktion des neuen Informationstechnologiesystems (KRX) verbunden, das jedoch bisher noch „stumm“ ist.

Angesichts der derzeitigen Entwicklung sind sich viele Parteien einig, dass vietnamesische Aktien frühestens im September nächsten Jahres auf dem sekundären Schwellenmarkt von FTSE Russell notiert werden können.

Während der VN-Index bei rund 1.200 Punkten pendelt, ziehen ausländische Investoren fleißig Kapital aus Aktien ab. Dies zeigt, dass noch viel Arbeit zu tun ist, um den vietnamesischen Kapitalmarkt weiterzuentwickeln – Foto: BM

Neues Handelssystem: ewiges Warten auf die Veröffentlichung!

Was KRX betrifft, so schlugen die Leiter der staatlichen Wertpapierkommission auf der kürzlich stattgefundenen Konferenz zur Zusammenfassung und Festlegung der Aufgaben für 2025 der Vietnam Stock Exchange (VNX) vor, dass HoSE und zugehörige Einheiten KRX im Jahr 2025 in Betrieb nehmen.

Im Gespräch mit Tuoi Tre sagte der stellvertretende Generaldirektor eines Wertpapierunternehmens, dass das neue Wertpapierhandelssystem KRX wiederholt angekündigt und dann verschoben worden sei, was das Vertrauen des Marktes und der Anleger in den vergangenen Jahren stark beeinträchtigt habe.

„Das KRX-Projekt wurde 2012 von HoSE mit der koreanischen Börse unterzeichnet. Es sind 12 Jahre vergangen und es wurde immer noch nicht gestartet.

Zuletzt hatte die Verwaltungsbehörde die letzten Tests im März 2024 abgeschlossen, um Anfang Mai 2024 einsatzbereit zu sein, doch dieser Termin wurde schließlich verschoben“, beklagte sich der Politiker.

Laut dieser Person sei die Frist für das neue Handelssystem schon oft verstrichen. „Wenn es weiterhin zu Verzögerungen kommt, werden sich viele Anleger Sorgen um die Qualität, Sicherheit und Reaktionsfähigkeit dieses Systems machen, nachdem es ein Jahrzehnt lang hinter dem Zeitplan zurückgeblieben ist“, betonte der stellvertretende Generaldirektor.

[Anzeige_2]

Quelle: https://tuoitre.vn/sau-gan-20-nam-thi-truong-chung-khoan-viet-eo-uot-vn-index-van-khong-lon-20241219092514505.htm

Kommentar (0)