| Vorschlag zur Senkung der Einfuhrsteuer auf Mais und Weizen zur Senkung der Futtermittelpreise Futtermittelunternehmen im Kontext ständig schwankender Rohstoffpreise |

Letzte Woche drehte sich der Preis dieses Rohstoffs plötzlich um und erholte sich vier Mal in Folge. Angesichts dieser Entwicklung sind viele vietnamesische Tierfutterunternehmen beunruhigt.

|

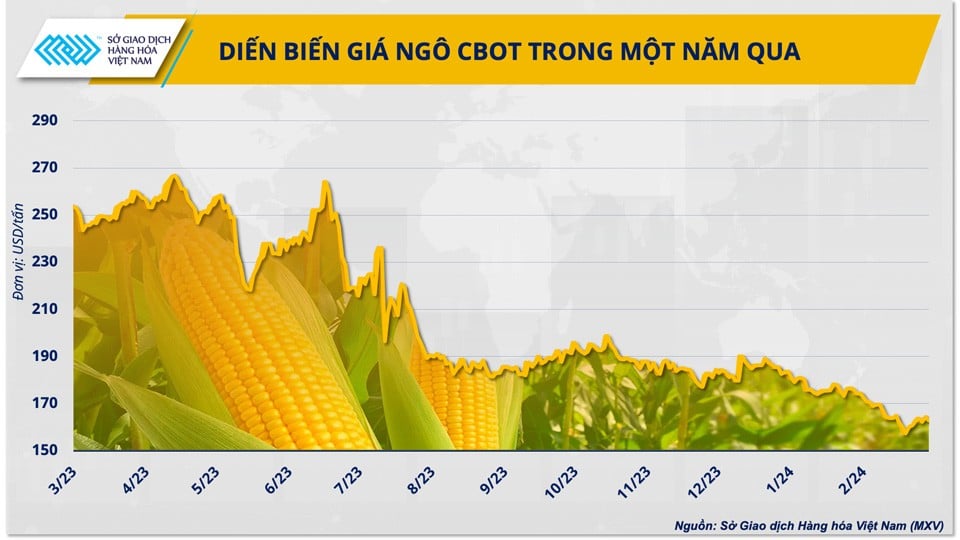

| CBOT-Maispreisentwicklung im vergangenen Jahr |

Laut der Vietnam Commodity Exchange (MXV) ist die kontinuierliche Erholung der Maispreise in den letzten Handelstagen vor allem auf die Reaktion des Marktes auf die Nachricht zurückzuführen, dass China unerwartet eine Großbestellung aus der Ukraine aufgegeben hat. Obwohl es keine genauen Zahlen gibt, schätzen einige europäische Händler, dass bis zu 240.000 bis 600.000 Tonnen Mais aus der Ukraine in dieses asiatische Land exportiert werden.

Bereits im ersten Halbjahr 2021, als China massenhaft Tonnen von US-Mais importierte, stieg der Preis dieses Rohstoffs um mehr als 50 %. Die Frage ist: Ist der jüngste Kauf ein Zeichen dafür, dass sich Chinas Importnachfrage erholt und ein treibender Faktor für einen erneuten Anstieg der Maispreise?

China kauft ukrainischen Mais, ist das ungewöhnlich?

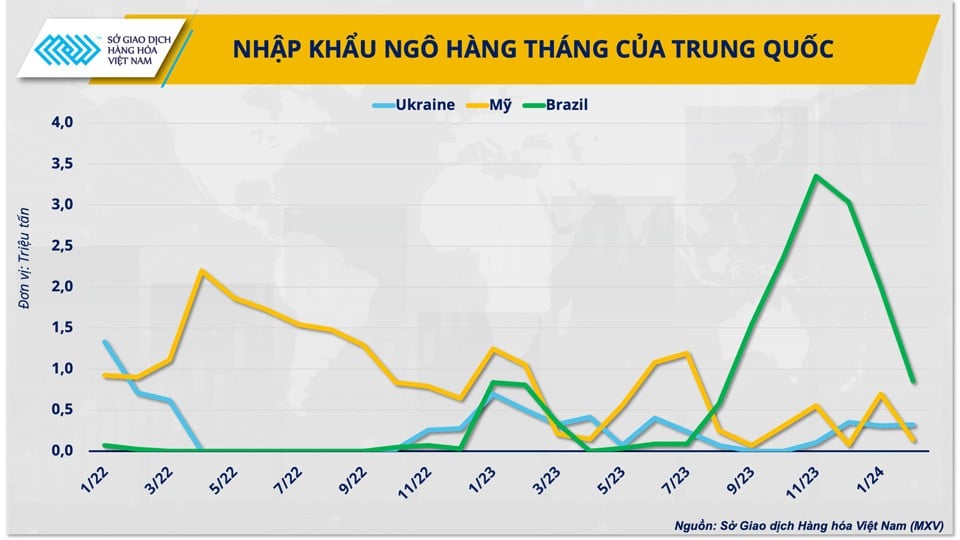

Schon vor dem Schwarzmeerkrieg war China der größte Maisabnehmer der Ukraine und deckte seit 2018 rund 20 % der gesamten Maisexporte des Landes ab. Andererseits ist die Ukraine auch einer der wichtigsten Maislieferanten Chinas und trägt fast ein Drittel zur gesamten Maismenge bei, die in das Land importiert wird.

Nach dem Rückzug Russlands aus dem Getreideabkommen am Schwarzen Meer und dem anhaltenden Konflikt in der Region wurden jedoch wichtige Getreideexportrouten der Ukraine unterbrochen, was sich direkt auf den Handel des Landes mit Käufern in Asien auswirkte.

|

| Chinas monatliche Maisimporte |

Dank des Erfolgs alternativer Exportrouten sind die günstigen Maislieferungen aus der Ukraine zurückgekehrt und drängen auf den internationalen Markt. Die ukrainischen Maispreise gehören zu den niedrigsten weltweit und sind deutlich wettbewerbsfähiger als die Angebote einiger führender Produzentenländer wie den USA und Brasilien. Das aktuelle Marktumfeld trägt dazu bei, dass die Ukraine ihren Marktanteil bei den Maisexporten nach China allmählich zurückgewinnt.

Laut MXV ist dies der Grund, warum China in letzter Zeit große Mengen Mais importiert hat, insbesondere da das Land allmählich seine Eigenversorgung autark gestalten will, um seine Abhängigkeit vom Ausland zu verringern. Einer Quelle von MXV zufolge ist die Gesamtmenge des importierten Mais in den ersten beiden Monaten dieses Jahres um mehr als 18 % gesunken, von 5,3 Millionen Tonnen im gleichen Zeitraum 2023.

Neues US-Angebot muss genau beobachtet werden

Pham Quang Anh, Direktor des Vietnam Commodity News Center, kommentierte: „Die Weltwirtschaft ist derzeit weiterhin mit Inflationsrisiken konfrontiert. Der Faktor, der die Rohstoffpreisschwankungen beeinflusst, ist daher nicht die Nachfrage. Unternehmen sollten vielmehr auf Informationen über die Produktions-, Angebots- und Exportsituation der USA achten, dem weltweit führenden Maisproduzenten.“

|

| Herr Pham Quang Anh, Direktor des Vietnam Commodity News Center |

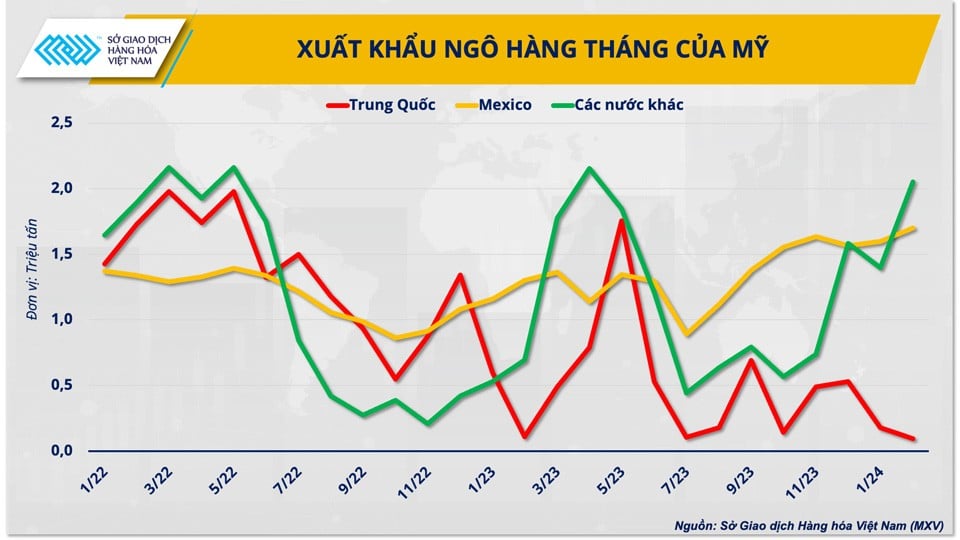

In den letzten Jahren hat sich der Maishandel der USA mit wichtigen Importländern stark verändert. Aufgrund des starken Wettbewerbsdrucks Brasiliens, des weltweit größten Maisexporteurs, ist der Marktanteil der USA am chinesischen Markt deutlich zurückgegangen. Im Jahr 2023 exportierten die USA mehr als 60 % weniger Mais in dieses Milliardenland als im Vorjahr (rund 16 Millionen Tonnen).

|

| Monatliche US-Maisexporte |

Die hohe Nachfrage in Mexiko – einem traditionellen US-Importpartner für Mais – hat jedoch dazu beigetragen, dass die Verkäufe des Landes stabil blieben und gleichzeitig die Abhängigkeit von China allmählich abnahm. Laut Daten des US- Landwirtschaftsministeriums (USDA) beliefen sich die kumulierten US-Maisverkäufe für das Erntejahr 2023/24 bis zum 8. Februar auf 36,2 Millionen Tonnen, ein Anstieg von über 30 % gegenüber dem Vorjahreszeitraum. Mexiko hatte dabei einen Marktanteil von fast 45 % am US-Maisimportmarkt – ein Rekordwert im gleichen Zeitraum.

Es besteht kein großer „Anreiz“ mehr, die Rohstoffpreise zu erhöhen.

Neben den Exporten haben auch die großen Agrarorganisationen und Nachrichtenagenturen begonnen, dem Trend Aufmerksamkeit zu schenken und Prognosen für die Erntesaison abzugeben, die in den USA im April beginnen soll. Besonders hervorzuheben sind die im Februar auf dem Agricultural Outlook Forum veröffentlichten ersten Schätzungen des US-Landwirtschaftsministeriums (USDA) für das neue Erntejahr des Landes.

Der Markt beobachtet aufmerksam die Prognose der Anbaufläche, eine wichtige Kennzahl, die die Größe der Ernte des weltgrößten Produzenten bestimmen wird. Das USDA prognostiziert, dass US-Landwirte 3,6 Millionen Hektar weniger Mais anbauen werden als 2022/23, vor allem weil das Sojabohnen-Mais-Preisverhältnis attraktivere Erträge aus dem Anbau der Ölsaat widerspiegelt. Dies wird zwar zu einer geringeren Maisproduktion führen, doch dank einer Rekordernte Ende 2023 werden die US-Endbestände voraussichtlich ihren höchsten Stand seit 60 Jahren erreichen.

Herr Quang Anh sagte, der Maismarkt werde aufgrund der hohen Maisproduktion in den USA in diesem Jahr kaum so stark wachsen wie zuletzt, was den Preis dieses Rohstoffs belasten werde. Viehzuchtbetriebe sollten die nächsten Prognosen zur neuen Anbaufläche aus dem Prospective Plantings Report des US-Landwirtschaftsministeriums (USDA) vom 29. März aufmerksam verfolgen.

Einige Experten gehen zudem davon aus, dass der Frühling in den USA früher einsetzen wird und die Maisanbaufläche leicht über der ursprünglichen Schätzung des US-Landwirtschaftsministeriums von 91 Millionen Acres liegen könnte. Sollte die Maisernte in den USA in diesem Jahr größer ausfallen als erwartet, wird die Aussicht auf ein höheres Angebot die Maispreise weiter schwächen und vietnamesischen Importeuren die Möglichkeit eröffnen, günstiger einzukaufen.

[Anzeige_2]

Quelle

Kommentar (0)