Индекс VNFINLEAD, который концентрирует в себе ведущие банковские и финансовые акции рынка, сегодня (11 ноября) резко снизился, вернувшись к ценовому диапазону второй половины сентября.

Индекс VNFINLEAD, который концентрирует в себе ведущие банковские и финансовые акции рынка, сегодня (11 ноября) резко снизился, вернувшись к ценовому диапазону второй половины сентября.

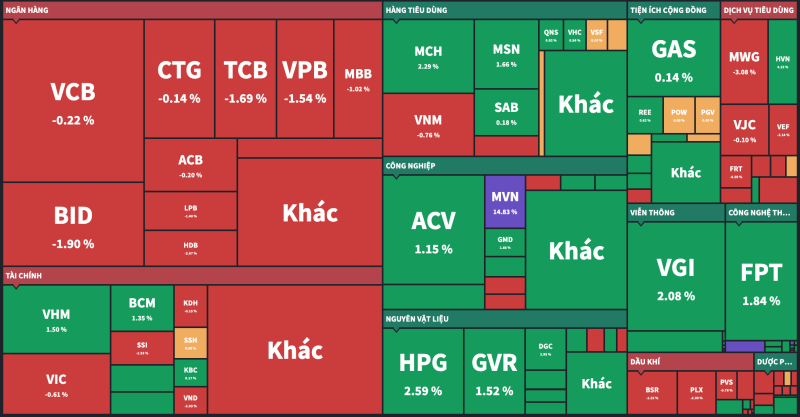

Ряд ведущих финансовых банковских акций снизились в цене.

В ходе сегодняшней сессии индекс VNFINLEAD вырос в цене лишь 2 из 23 акций (VCI и NAB), остальные акции находились в красной зоне, при этом индекс в отдельные моменты терял более 2% своей стоимости. К концу сессии 11 ноября индекс VNFINLEAD снизился на 1,67%. Его значение составило 2056,15 пункта, что означает потерю всех усилий за последние два месяца.

Акции банковского сектора упали 11 ноября по всем направлениям, особенно акции CTG, BID и STB, которые сильнее всего тянули индекс вниз на протяжении всей сессии. На сессии ATC акции CTG удалось спасти, выйдя из группы акций, давивших на индекс, и закрылись снижением всего на 0,14%.

Напротив, VCB старался сохранять зеленый цвет большую часть торгового времени, но в конце сессии приказ ATC заставил VCB развернуться и снизиться на 0,22%.

|

| Красный цвет доминирует в банковских и финансовых акциях. |

В отличие от банковско-финансовой группы, акции сырьевых и технологических компаний существенно выросли в ходе сессии, что способствовало замедлению падения индекса.

Ликвидность на HoSE была выше, чем в предыдущие сессии в течение последнего полугодия, но в основном за счёт продаж. Индекс VN сегодня снизился на 0,18%, опустившись до 1250,32 пункта.

Есть ли еще потенциал для роста стоимости банковских акций?

Согласно недавней оценке Dragon Capital Securities (VDSC), фондовый рынок находится с довольно привлекательным дисконтом. Тем не менее, по-прежнему существуют краткосрочные факторы, на которые следует обратить внимание, такие как геополитические конфликты, которые подают краткосрочные сигналы, указывающие на нежелание инвесторов рисковать, а доллар США может первоначально укрепиться после избрания администрации Трампа.

Поэтому VDSC рекомендует инвесторам подготовиться к сценарию «использования рыночного спада для формирования долгосрочных позиций», особенно в банковском секторе, сфере недвижимости, технологий, промышленности и услуг.

VDSC рекомендует увеличить вес банковских групп, поскольку возможности переоценки еще впереди.

Прибыль до налогообложения котируемых банков в третьем квартале 2024 года увеличилась на 17,0% по сравнению с аналогичным периодом прошлого года, но снизилась на 8,3% по сравнению с предыдущим кварталом. Этот результат оказался слабее ожидаемого, в основном из-за сокращения чистой процентной маржи (NIM). Положительным моментом в бизнес-результатах третьего квартала является то, что уровень проблемной задолженности практически достиг пика у большинства крупных банков, в то время как расходы на резервирование кредитных рисков не увеличились. VDSC ожидает, что NIM в четвертом квартале 2024 года стабилизируется на текущем низком уровне благодаря давлению со стороны конкурентного кредитования.

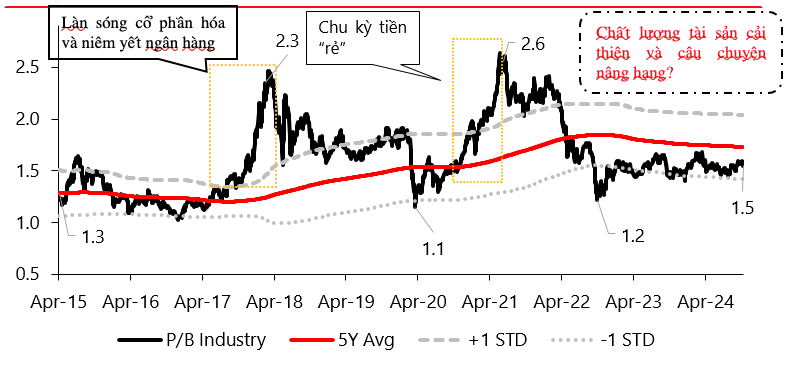

Статистика этой компании, работающей с ценными бумагами, также показывает, что оценки банковского сектора практически не изменились за десятилетие.

|

Оценки банковского сектора остаются практически неизменными за десятилетие. Источник: Bloomberg, Fiinpro, VDSC. |

Общесекторальный коэффициент P/B в настоящее время составляет 1,5x, не меняясь с начала 2023 года и по-прежнему ниже среднего значения за 5 лет по состоянию на май 2022 года. Это говорит о том, что рынок по-прежнему дисконтирует риски, связанные с качеством активов для банковского сектора, поскольку прибыль восстанавливается более стабильно.

Кроме того, по словам VDSC, громкая история выхода на вторичный пограничный рынок по стандартам FTSE по-прежнему останется заметным событием в следующем году для группы банковских акций, основанной на наибольшей шкале рыночной капитализации.

Источник: https://baodautu.vn/co-hoi-nao-cho-co-phieu-ngan-hang-d229734.html

Комментарий (0)