中小証券会社のオーナー交代、市場シェアは再分配されるのか?

ここ数ヶ月、一部の中小証券会社でオーナーシップの変更の兆候が見られます。新たな資本流入は、中小証券会社に経営を立て直すチャンスをもたらすでしょうか?

|

| この2人だけで、 ハイフォン証券会社(証券コード HAC)の資本の40.1%を購入し、保有している。 |

大株主構成の変化

最近、サイゴンバンク・ベルジャヤ証券会社(SBBS)の取締役会長、グエン・ティ・フオン・ザン氏が個人的に資金を投じて同社の株式を購入し、現在SBBSの筆頭株主となっている。

フオン・ザン氏は最近取締役会に選出され、2023年末にSBBS取締役会の会長に就任しました。この間、ザン氏はSBBSの主要株主であるInter Pacific Securities Sdn Bhd(IPSSB)およびSBBSの監査役会メンバーであるフオン・アン・ファット氏から、同社株式の最大40.22%を買収しました。

2024年9月30日までに、ジャン氏はIPSSBのSBBS株式の残り全て(13.33%)を買い続けました。この女性会長は、SBBSの増資のために2,000万株の発行が行われた際に、500万株を購入した唯一の投資家でもありました。

最新の報告書によると、ザン氏が現在SBBS株の60.19%を保有している。さらに、サイゴン銀行が9.43%、キーホア観光貿易会社が11.43%、ディン・ティ・トゥ・トラン氏が5.84%を保有している。

SBBSの報告書によると、2024年6月末時点で同社の従業員数はわずか16人(2023年末の22人から減少)にとどまっており、自己資本は3,000億ドンでした。SBBSは継続的に赤字に陥っており、第2四半期末時点で累積損失は2,660億ドンに達し、オーナーの投資資本のほぼ全額が消失しています。

SBBSの事業は目立った成果を上げていないものの、フオン・ザン氏は投資アプリ「Tititada」の創設者として知られています。アプリのウェブサイトによると、TititadaはVPBank傘下の証券会社VPBank Securitiesの戦略的パートナーです。

証券取引所では最近、金融投資会社が9月16日から9月24日にかけてニャットベト証券(VFS)の株式の17%以上を購入したり、個人2人が9月25日に交渉を通じてハイフォン証券の資本の合計40.1%を購入したりするなど、一部の証券会社の株主構成に大きな変化がありました。

VFSでは、買い手はHoa An Financial Investment JSCです。実際、9月12日の取引開始から現在に至るまで、VFSでは滅多にない大規模な相対取引が数多く行われています。9月12日から現在までに、契約を通じて4,950万株以上のVFS株式が譲渡されており、これはVFS資本の約41%に相当します。

ホアアン・ファイナンシャル・インベストメント株式会社は、アンバー・ホールディングス・エコシステムの一員です。VFSの現取締役会長であるギエム・フオン・ニ氏は、ホアアン・ファイナンシャル・インベストメント株式会社の取締役会長とアンバー・キャピタルの取締役会長を兼任しています。実際、アンバー・ホールディングスは2017年からVFSに投資し、この証券会社の資本規模を継続的に拡大してきました。アンバー・ホールディングス傘下の企業がVFSの株式増資に参加したことは、アンバー・ホールディングスの金融投資ポートフォリオの再構築に向けた動きであると考えられます。最近、アンバー・ホールディングスは、このエコシステムに関連する複数の関係者とともに、エクシムバンクの取締役会に明確な存在感を示しています。

ハイフォン証券会社(HAC)におけるオーナー交代をめぐる「駆け引き」は、より明確に展開された。2024年9月25日の取引では、トラン・アン・ドゥック氏とヴー・ホアン・ヴィエット氏の2人がそれぞれHAC株の15.23%と24.87%を取得した。つまり、この2人だけでHACの資本の40.1%を保有することになった。

かつてハイフォン証券はハパコグループの関連会社として知られていました。昨年8月、ハパコグループの取締役会長であり、当時HACの会長でもあったヴー・ズオン・ヒエン氏が、保有するHAC株式の全てを売却しました。同時に、取締役会の一部メンバーも資本を売却しました。一方、ハパコグループは2024年5月以降、HACから全ての資本を売却しています。

ハパコグループがHACを離脱した後、同社は取締役会を再選しました。現在、HACの取締役会会長はニン・レー・ソン・ハイ氏です。ハイフォン証券は総資産2,790億ドンを超える比較的小規模な企業です。現在、HACは310億ドンを超える累積損失に苦しんでいます。今年の最初の6ヶ月間では、HACの利益はわずか77億ドン強でした。

新たな資金の爆発を待つ

過去2年間で、新たな資本により、いくつかの小規模証券会社が突如として「タンギオン社並みの速さで成長」した。

たとえば、Kafi Securities Companyは、わずか3年前はGlobalmind Capitalという名前でほとんど知られていませんでしたが、2022年にVIBの所有者であるDang Khac Vyに関連する企業であるUniben Joint Stock Companyという新しい株主グループが登場しました。

所有権が変わった後、極めて厳しい財務状況の無名企業から、Kafiは強力な資本注入を受け、2021年の定款資本金はわずか1,550億ドンでしたが、わずか1年後には定款資本金は6倍に増加し、2022年には1,000億ドンに達し、2023年にはさらに1,500億ドンに増加し、現在は2,500億ドンまで増加することに成功しています。

この証券会社の総資産も10兆ベトナムドンの大台を突破しました。そのうち6兆1,320億ベトナムドン以上がFVTPL資産で、主にマネーマーケット商品(譲渡性預金、定期預金)と信用機関の非上場債券で構成されています。特に、この新たなキャッシュフローはKafiの信用貸付カテゴリーの拡大に役立ち、貸付金と売掛金からの収益を大幅に増加させるのに貢献しています。

|

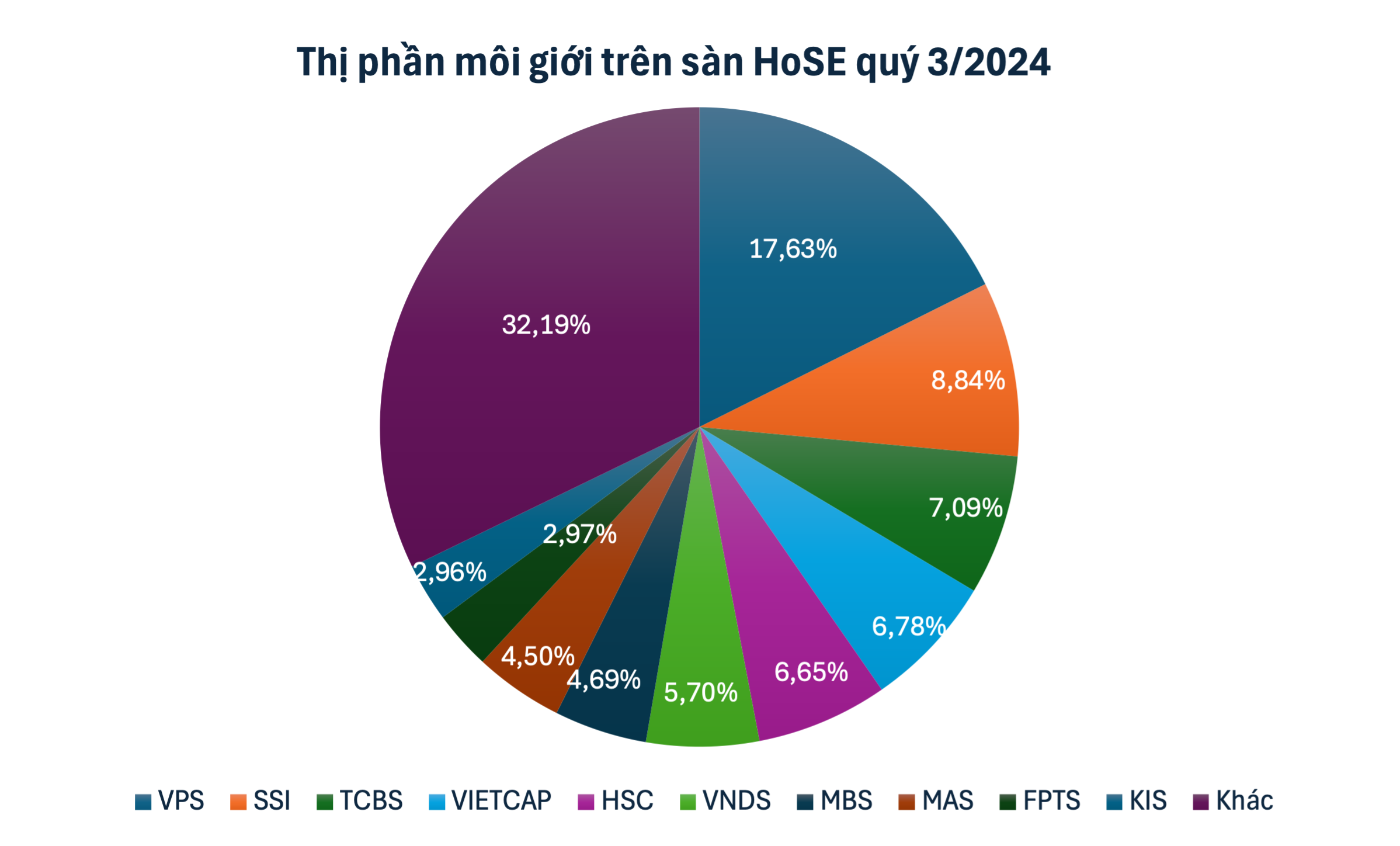

株式市場は依然としてSSI、VNDirect、Vietcapといった老舗の巨大証券会社が支配しており、競争は激化しています。下位の証券会社の「パイ」は縮小しています。しかし、これはこの業界グループにおける譲渡や合併を促進する基盤にもなっています。

多くの組織は、資本や株主などに関する多くの手続きや条件を伴う新会社を設立する代わりに、小規模で活動していない証券会社を買収して事業再編を行うことを選択します。資本取引や、証券発行コンサルティング、社債発行コンサルティングなど、証券会社の専門知識を必要とする多くの商品に加え、国家証券委員会によるM&A政策や新規証券会社設立の制限などを考慮すると、既存の証券会社への投資は理解しにくいものではありません。

特に、VPBankによるASC証券の買収とVPBank証券への社名変更、Public BankによるRHBベトナムの買収、KS Financeによるベトナムゲートウェイ証券の買収、SeABankによるASEAN証券の買収計画など、証券会社の買収が相次いでいることは、大手銀行や金融グループの金融エコシステムの完成に対する需要の高さを物語っている。

多くの輸血が成功し、新たな資金流入が中小証券会社に立て直しのチャンスを与えており、近い将来の株式市場の情勢も大きく変化する可能性がある。

![[写真] ルオン・クオン大統領がニュージーランド議会のジェリー・ブラウンリー議長と会見](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/29/7accfe1f5d85485da58b0a61d35dc10f)

コメント (0)