WeWork wurde 2010 mit dem Ziel gegründet, eine neue Arbeitskultur zu schaffen. Innerhalb von nur neun Jahren erlebte das Unternehmen einen explosionsartigen Aufschwung, der dann zu einem Niedergang führte und sich nach der Pandemie nicht mehr erholen konnte.

Zehn Tage vor Jahresende 2018 startete WeWorks 60 Millionen Dollar teurer Gulfstream-Jet von New York nach Hawaii. An Bord befanden sich Mitgründer Adam Neumann und ein 20 Milliarden Dollar schweres Geheimnis. Es handelte sich um das Projekt Fortitude, bei dem SoftBank-CEO Masayoshi Son seine Investition auf 10 Milliarden Dollar erhöhen und die meisten Anteile aller Investoren – außer Neumann – für weitere 10 Milliarden Dollar aufkaufen würde.

Der Plan stellte sicher, dass WeWork über Generationen hinweg in der Hand der Familie Neumann blieb, unterstützt von einem finanzkräftigen Investor mit einer immer ehrgeizigeren Vision. Doch innerhalb eines Jahres stand die Gulfstream zum Verkauf, Neumann war nicht mehr im Amt und der Wert von WeWork hatte sich versiebenfacht.

Nach der Covid-19-Pandemie und dem anschließenden gescheiterten Rettungsversuch hatte WeWork Milliarden von Dollar Schulden und war mit Anleihen im Rückstand. Anfang November berichtete das Wall Street Journal , dass das in der Risikokapitalbranche mit mehreren zehn Milliarden Dollar bewertete Startup sich auf einen Insolvenzantrag vorbereitete. Was ist mit WeWork passiert?

Der Traum, „ die Welt zu verändern“

Im Jahr 2010 gründeten Adam Neumann und Miguel McKelvey mit dem Erlös aus dem Verkauf ihres Startups Green Desk gemeinsam WeWork. Ihre Vision war es, ein „physisches soziales Netzwerk“ zu schaffen, das Freiberufler und Heimarbeiter anziehen sollte.

Das Geschäftsmodell von WeWork besteht darin, Bürogebäude (oder einzelne Stockwerke) langfristig zu mieten und anschließend zu renovieren. Anstatt einfach nur flexible und kurzfristige Sitzgelegenheiten anzubieten, möchte das Unternehmen Kunden mit luxuriösen, modernen Räumen und praktischen Services für gemeinschaftliche Interaktion, Unterhaltung und Gastronomie anlocken.

Für junge Menschen, die sich fragen, ob es im Leben mehr gibt, als den ganzen Tag auf einen Computerbildschirm zu starren, bietet WeWork Bier, Flippertische und Meditationsräume. Neumann predigt überall von der Schaffung einer neuen Arbeitskultur und mehr. „Wir sind hier, um die Welt zu verändern. Es gibt nichts, was mich mehr interessiert“, sagte er einmal.

Adam Neumann in Shanghai, China, am 12. April 2018. Foto: Reuters

Theoretisch sollten die Kosten von WeWork, einschließlich Miete und Betriebskosten, niedriger sein als die der Mieter, was zu Gewinnen führen würde. Wie die meisten Startups, die in den ersten Jahren Geld verbrennen, warb Neumann mit dem neuen Modell und dem 2-Billionen-Dollar-Coworking-Markt – der laut The Guardian später übertrieben war – um Kapital anzulocken.

Er sagte stets, SoftBank-CEO Masayoshi Son habe nur 28 Minuten gebraucht, um sich für eine Investition in WeWork zu entscheiden. 2017 investierten SoftBank und Vision Fund 4,4 Milliarden US-Dollar in das Startup, das mit 20 Milliarden US-Dollar bewertet wurde. Bis 2018 verpflichtete sich SoftBank, weitere 4,25 Milliarden US-Dollar zu investieren, was WeWork zu einem der weltweit größten Einhörner (Startups mit einer Bewertung von mindestens einer Milliarde US-Dollar) machte.

Die Bewertungsblase platzt

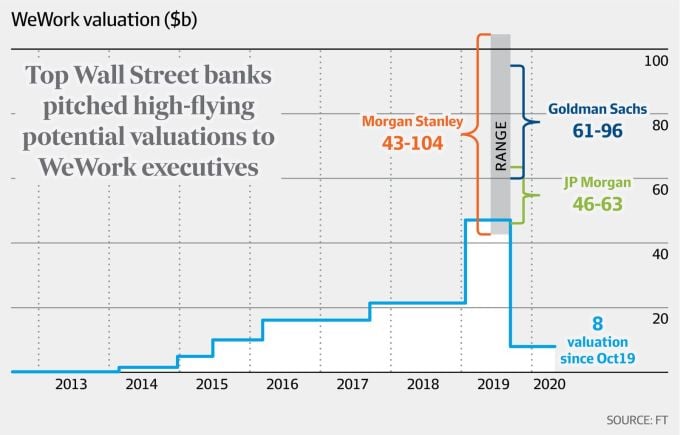

Zweifel wuchsen bereits. 2017 äußerte sich das Wall Street Journal skeptisch gegenüber einem 20 Milliarden Dollar schweren Startup, das im Wesentlichen Büroräume vermietete. Ganz zu schweigen von der Bewertung von 47 Milliarden Dollar, die das Unternehmen in einer privaten Finanzierungsrunde erhielt, oder der „riesigen“ 100-Milliarden-Dollar-Prognose von Morgan Stanley.

Der Glanz währte jedoch nicht lange. Als WeWork 2018 auf den Anleihemärkten Hunderte Millionen Dollar lieh, musste das Unternehmen mehr über seine Finanzen offenlegen. Dokumente zeigten, dass WeWork 2017 trotz eines Umsatzes von rund 886 Millionen Dollar 883 Millionen Dollar verloren hatte. Ein Leak der Financial Times enthüllte, dass das Unternehmen im darauffolgenden Jahr 1,9 Milliarden Dollar verlor, bei einem Umsatz von rund 1,8 Milliarden Dollar.

Bis 2019 hatte WeWork JPMorgan Chase überholt und war New Yorks größter Gewerbemieter. In London kontrollierte das Unternehmen mehr Quadratmeter als jeder andere Anbieter außer der britischen Regierung . Investoren zweifelten jedoch an der wackeligen Finanzlage. Im Oktober dieses Jahres zog das Unternehmen seine Pläne für einen Börsengang zurück, nachdem Investoren zögerten, Aktien zu kaufen. Auch die Banken zögerten, WeWork Kredite zu gewähren.

Während all dem blieb Neumann Neumann. Seine Privatjet-Reisen standen angeblich im Zusammenhang mit grenzüberschreitenden Marihuana-Lieferungen. Seine Frau konnte Mitarbeiter entlassen, wenn sie sich unwohl fühlte, und das Unternehmen beendete eine Entlassungssitzung mit einer musikalischen Darbietung.

Die Bewertung von WeWork sank schließlich von einem Höchststand von 47 Milliarden Dollar im Januar 2019 auf 7 Milliarden Dollar im selben Jahr, als das Unternehmen von der japanischen SoftBank übernommen wurde. Diese entließ Tausende von Mitarbeitern. Neumann trat zurück und erhielt mehr als 700 Millionen Dollar aus dem Verkauf von Aktien an SoftBank und Barzahlungen.

Die Schwankungen der WeWork-Bewertung zwischen 2013 und 2020 gipfelten in Schätzungen der Finanzinstitute, die 2019 zwischen 8 und 104 Milliarden US-Dollar lagen. Grafik: FT

Was WeWork vom Liebling der Risikokapitalgeber zum Paria machte, ist in keinem Wachstums- und Niedergangsmuster beispiellos und widerlegt laut einer Bloomberg- Analyse aus dem Jahr 2019 auch die üblichen Bedenken der Investoren, wie etwa hinsichtlich künftiger Cashflows.

Die Analyse argumentiert, dass der Niedergang von WeWork nur abstrakt erklärt werden kann, so wie Gründer Neumann Investoren davon überzeugte, zig Milliarden Dollar in das Unternehmen zu stecken. Man muss zugeben, dass Neumann die Vision eines Startups verkaufen konnte, das die Welt beherrschen könnte, und nicht eines Unternehmens, das Gemeinschaftsbüros mietet.

Kämpfe nach Covid-19

Nach dem Tod der Neumann-Dynastie übernahm Sandeep Mathrani im Februar 2020 die Leitung. Unter Mathrani ging WeWork im Oktober 2021 durch eine Fusion mit einer Special Purpose Acquisition Company (SPAC) an die Börse.

Covid-19 hat die Branche erfasst und Ängste vor einer Wirtschaftsrezession und Stellenabbau in der Technologiebranche geweckt, was die Nachfrage nach Coworking-Plätzen dämpft. Im weiteren Kontext kämpft der Büromietmarkt nach der Pandemie mit Problemen, da die Mitarbeiter nur zögerlich ins Büro zurückkehren.

Susannah Streeter, Leiterin für Währungen und Märkte bei Hargreaves Lansdown, sagte, WeWork habe bereits vor der Pandemie Anzeichen von „Instabilität“ gezeigt, mit hohen Verlusten und angehäuften Schulden. „Aber die Covid-Krise hat einem ohnehin fragilen Geschäftsmodell seinen Preis auferlegt“, sagte sie.

Angesichts dieser Gegenwinde unternahm WeWork Anfang des Jahres große Anstrengungen, seine Finanzen zu sanieren und den Abschwung zu überstehen. Im März einigte sich das Unternehmen auf eine Umschuldung mit SoftBank sowie mehreren großen Wall-Street-Kreditgebern, darunter King Street Capital Management und Brigade Capital Management.

SoftBank erklärte sich bereit, Schulden im Wert von rund 1,6 Milliarden Dollar gegen eine Mischung aus neuen Schulden und Eigenkapital von WeWork einzutauschen. Durch die Transaktion reduzierte sich die Verschuldung des Unternehmens um mehr als 1,5 Milliarden Dollar.

Im Rahmen dieses Deals erhielt WeWork auch eine Investition von SoftBanks Rajeev Misra-Fonds One Investment Management, der fast 500 Millionen Dollar an hochverzinslichen Anleihen bereitstellte. „Die im Rahmen der Transaktion eingeworbenen und zugesagten neuen Mittel sollen den Geschäftsplan von WeWork vollständig finanzieren und für ausreichend Liquidität sorgen“, erklärte das Unternehmen damals.

Eine WeWork-Filiale in London, Großbritannien, im Oktober 2019. Foto: Bloomberg

Doch im Mai, nachdem er eine finanzielle Umstrukturierung verantwortet hatte, kündigte Mathrani abrupt seinen Rücktritt an. Im August warf WeWork angesichts der anhaltenden Verluste und der schwindenden Liquidität Zweifel an seiner Überlebensfähigkeit auf.

Das Unternehmen hat in den ersten sechs Monaten des Jahres 530 Millionen Dollar verbrannt und verfügt laut einer Wertpapieranmeldung über Barmittel in Höhe von rund 205 Millionen Dollar. Gleichzeitig hat es 2,9 Milliarden Dollar langfristige Schulden und mehr als 13 Milliarden Dollar an Mieten, angesichts steigender Kreditkosten und Schwierigkeiten bei der Büromiete.

Der Vorstand erklärte damals, dass „die Verluste zu einem Ausscheiden einer zunehmenden Zahl von Mitgliedern geführt hätten … und dass erhebliche Zweifel an der Fähigkeit des Unternehmens bestünden, als fortgeführtes Unternehmen weiterzubestehen.“

WeWork skizzierte daher Maßnahmen zur Verbesserung von Liquidität und Rentabilität. Dazu gehören Kostensenkungen durch Umstrukturierungen und Neuverhandlungen der Mietbedingungen, Umsatzsteigerungen durch geringere Mitgliederfluktuation und die Steigerung des Neuumsatzes. Das Unternehmen kündigte an, zusätzliches Kapital durch die Ausgabe von Anleihen, Aktien oder den Verkauf von Vermögenswerten zu beschaffen.

In diesem Monat traten außerdem drei Vorstandsmitglieder aufgrund erheblicher Meinungsverschiedenheiten über die Unternehmensführung und die strategische Ausrichtung zurück. Vier neue Vorstandsmitglieder mit Erfahrung in der finanziellen Umstrukturierung wurden ernannt, um als Verhandlungsführer mit den Gläubigern zu fungieren.

Die Lage sieht nicht gut aus. Die WeWork-Aktie ist in diesem Jahr bisher um 96 % gefallen. Im Juni betrieb das Unternehmen 777 Standorte in 39 Ländern, davon 30 % in den USA. Ab der zweiten Jahreshälfte bis Ende 2027 stehen dem Unternehmen Mietzahlungen in Höhe von schätzungsweise 10 Milliarden Dollar bevor, ab 2028 weitere 15 Milliarden Dollar.

Anfang November erfuhr das Wall Street Journal , dass WeWork bereits nächste Woche Insolvenz nach Chapter 11 anmelden könnte. Dies würde dem Unternehmen den Weg für eine Umstrukturierung seiner Geschäftstätigkeit und Schulden ebnen. Laut Gesetz muss der Restrukturierungsplan vom Insolvenzgericht und den Gläubigern genehmigt werden.

Doch wie sich WeWork verändern wird, ist eine andere Frage. Das Startup hat sich selbst immer als „asset light“ bezeichnet, d. h. es besitzt kaum physische Vermögenswerte. Das macht WeWork in zweierlei Hinsicht einzigartig.

Erstens können sie ihr Netzwerk schnell erweitern, indem sie mieten, anstatt zu kaufen oder zu bauen, solange sie über genügend Kapital verfügen, um die Miete zu bezahlen. Zweitens nutzen sie über das Marketing hinaus die Vorteile der Raumgestaltung und des Arbeitsumfelds, um Kunden zu überzeugen – seien es Freiberufler oder schnell wachsende Unternehmen, die sich eine herkömmliche Büroerweiterung nicht leisten können.

Doch „Asset Light“ hat auch eine Kehrseite. Aswath Damodaran, Finanzprofessor an der New York University, war von Anfang an skeptisch gegenüber dem Geschäftsmodell von WeWork. „In guten Zeiten füllen Sie Ihr Gebäude. In schlechten Zeiten ziehen sie weg, und Sie bleiben mit einem leeren Gebäude und einer Hypothek zurück“, sagte er.

Phien An ( Zusammenfassung )

[Anzeige_2]

Quellenlink

![[Foto] Hanoi ist bereit, die Feierlichkeiten zum 80. Nationalfeiertag am 2. September zu begehen](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/29/c838ac82931a4ab9ba58119b5e2c5ffe)

![[Foto] Premierminister Pham Minh Chinh trifft sich mit dem Sprecher des neuseeländischen Parlaments Gerry Brownlee](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/28/cec2630220ec49efbb04030e664995db)

Kommentar (0)