Gewinne brechen ein

Die Tien Phong Commercial Joint Stock Bank (TPBank) hat gerade ihren Finanzbericht für das vierte Quartal 2023 veröffentlicht, wobei viele Indikatoren rückläufig sind.

Dementsprechend betrug der Nachsteuergewinn der TPBank im vierten Quartal 2023 nur 493 Milliarden VND, ein Rückgang um 1.026 Milliarden VND bzw. 67,5 % im Vergleich zum vierten Quartal 2022; der kumulierte Gewinn für das gesamte Jahr erreichte 4.463 Milliarden VND, ein Rückgang um 1.798 Milliarden VND im Vergleich zum Vorjahr, was 28,7 % entspricht.

Herr Le Quang Tien, stellvertretender Vorstandsvorsitzender und Vertreter der Organisation (berechtigte Person zur Offenlegung von Informationen), erklärte die Schwankungen der Geschäftsergebnisse in diesem Zeitraum und sagte, dass die Geschäftslage der Unternehmen instabil sei und sich nicht wesentlich verbessere. Außerdem habe die TPBank viele Vorzugszinsrichtlinien und Maßnahmen zur Senkung der Zinssätze umgesetzt und Gebühren erlassen, um Unternehmen und Einzelpersonen mit einer Ermäßigung von Tausenden von Milliarden VND zu unterstützen. Dies habe dazu geführt, dass die Geschäftsergebnisse der Bank nicht die erwarteten Ergebnisse erreicht hätten.

Allerdings zeigen die Daten im Finanzbericht der TPBank, dass die Nettozinserträge (hauptsächlich Erträge aus Darlehenszinsen) immer noch recht gut wachsen.

In der Zwischenzeit legte die TPBank den Rückwärtsgang ein, als die Dienstleistungsaktivitäten negativ wuchsen, andere Aktivitäten Verluste erlitten und die TPBank insbesondere ein riesiges Budget für Rückstellungen bereitstellen musste. Die Rückstellungen stiegen dramatisch an, als die uneinbringlichen Forderungen der TPBank stark anstiegen.

Konkret erreichten die Zinserträge und ähnlichen Erträge im vierten Quartal 2023 7.753 Milliarden VND, ein Anstieg um 1.730 Milliarden VND bzw. 28,7 % im Vergleich zum vierten Quartal 2022; die kumulierten Erträge für das gesamte Jahr stiegen von 21.811 Milliarden VND auf 28.559 Milliarden VND.

Die Zinsaufwendungen und ähnlichen Aufwendungen stiegen im vierten Quartal 2023 um 514 Milliarden VND, was 15,8 % entspricht, auf 3.757 Milliarden VND; der Gesamtbetrag für das Jahr erreichte 16.135 Milliarden VND, gegenüber 10.424 Milliarden VND im Jahr 2022.

Es ist ersichtlich, dass die TPBank trotz ihrer Beteiligung an der Senkung der Kreditzinsen zur Unterstützung von Unternehmen und Privatpersonen dennoch einen Anstieg der Zinserträge und ähnlicher Erträge verzeichnete, der sogar stärker zunahm als die Zinsaufwendungen.

Infolgedessen stiegen die Nettozinserträge der Bank dennoch um 1.216 Milliarden VND, was 43,7 % entspricht, auf 3.996 Milliarden VND im vierten Quartal 2023; für das gesamte Jahr kumulativ stiegen sie von 11.387 Milliarden VND auf 12.425 Milliarden VND.

Daher ist ersichtlich, dass die Kreditvergabe nicht der Faktor ist, der die TPBank in die Krise treibt. Der Gewinn dieser Bank sank stark, als der Nettogewinn aus Dienstleistungsaktivitäten um 702 Milliarden VND (entsprechend 86 %) auf nur noch 114 Milliarden VND im vierten Quartal 2023 sank; der kumulierte Gewinn für das Gesamtjahr sank von 2.692 Milliarden VND auf 2.279 Milliarden VND.

Unterdessen verursachten andere Aktivitäten bei der TPBank im vierten Quartal 2023 einen Verlust von 41,8 Milliarden VND; der kumulierte Verlust für das gesamte Jahr betrug 105 Milliarden VND.

Besonders auffällig ist, dass die TPBank ein ungewöhnlich hohes Budget für Rückstellungen verwendet hat. Die Kosten für Kreditrisikorückstellungen beliefen sich im vierten Quartal 2023 auf 1.970 Milliarden VND, ein Anstieg um 1.855 Milliarden VND bzw. 1.613 %; der Gesamtbetrag für das Jahr belief sich auf 3.946 Milliarden VND, ein Anstieg um 2.102 Milliarden VND bzw. 114 % gegenüber 2022.

Zahl der uneinbringlichen Forderungen verdoppelt

Es ist ersichtlich, dass der plötzliche Anstieg der Kosten für die Kreditrisikovorsorge um 1.613 % einer der Hauptgründe für den starken Rückgang des Nettogewinns der TPBank ist. Die TPBank muss ein großes Budget für die Risikovorsorge bereitstellen, da die Zahl der uneinbringlichen Forderungen und Schulden mit Kapitalverlustpotenzial bei dieser Bank einen Rekordwert erreicht hat.

Konkret beliefen sich die uneinbringlichen Forderungen der TPBank zum 31. Dezember 2023 auf 4.200 Milliarden VND, was 2,05 % der gesamten ausstehenden Kredite entspricht; ein Anstieg um 2.843 Milliarden VND, was einem absoluten Wertzuwachs von 210 % entspricht. Die Forderungsausfallquote stieg stark von 0,84 % im Jahr 2022 auf 2,05 %.

Besonders hervorzuheben ist der Anstieg der uneinbringlichen Forderungen um 610 Milliarden VND, was einem Anstieg von 121 % im Vergleich zum Ende des Jahres 2022 entspricht, auf 1.115 Milliarden VND.

Dies ist der höchste Stand an uneinbringlichen Forderungen und Schulden mit potenziellem Kapitalverlust bei der TPBank in jüngster Zeit.

Es muss betont werden, dass die uneinbringlichen Forderungen der TPBank mit einem Anstieg von 210 % im Jahr 2023 schneller wachsen werden als der Kreditanstieg von 28,3 %.

Im Vergleich zum zuvor festgelegten Plan hat die TPBank das Ziel hinsichtlich der Forderungsausfallquote erreicht. Zuvor hatte die jährliche Hauptversammlung der TPBank dem Plan zur Reduzierung der Forderungsausfallquote auf unter 2,2 % zugestimmt.

Der Vorsteuergewinn fiel jedoch deutlich niedriger aus als geplant. Die Aktionäre hatten für 2023 mit einem Vorsteuergewinn von 8.700 Milliarden VND (entsprechend einem Anstieg von 111 %) gerechnet, tatsächlich lag der Gewinn jedoch nur bei 5.589 Milliarden VND und damit 35,8 % unter dem Planwert.

[Anzeige_2]

Quelle

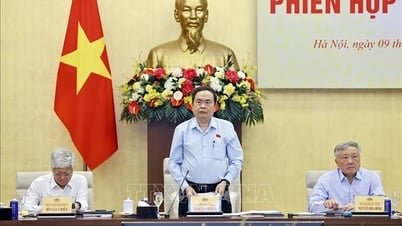

![[Foto] Die Führer der Provinz Gia Lai legen zusammen mit den ethnischen Gruppen des zentralen Hochlands Blumen am Denkmal von Onkel Ho nieder](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/7/9/196438801da24b3cb6158d0501984818)

Kommentar (0)