Experten zufolge sollten Sie einen Reservefonds einrichten und dann je nach Ihren Gewinnerwartungen und Ihrer Risikobereitschaft den Kauf von Gold, Immobilien und Aktien in Erwägung ziehen.

Hallo Experte. Meine Eltern beschlossen, in Rente zu gehen und ihren Lebensabend zu genießen. Ich entschied mich nicht dafür, wie meine Brüder und Schwestern das Familienunternehmen zu übernehmen, deshalb gaben mir meine Eltern 2 Milliarden VND als Kapital für mein zukünftiges Leben.

Derzeit liebe ich meinen Bürojob immer noch und habe nicht die Absicht, ein eigenes Unternehmen zu gründen oder ein eigenes Unternehmen zu gründen. Mein monatliches Einkommen reicht aus, um mich (und eine Katze) zu ernähren, Geld zu sparen, Versicherungen zu bezahlen und gelegentlich zu reisen ... Daher sind die 2 Milliarden VND, die mir gegeben wurden, Geld, das ich mindestens 5 weitere Jahre lang nicht anrühren werde.

Ich möchte um fachkundigen Rat bitten, wie ich diesen Geldbetrag sicher handhaben und verteilen, Wertverluste vermeiden und wenn möglich einen durchschnittlichen Gewinn erzielen kann, das wäre noch besser. Vielen Dank!

Thanh Tan

Berater:

Sie verfügen über ein stabiles Einkommen, haben Ihre Finanzen durch eine Lebensversicherung abgesichert und haben derzeit keine finanziell abhängigen Personen. Bevor Sie die Ihnen zugeteilten 2 Milliarden VND verteilen und für die nächsten fünf Jahre ungenutzt lassen, sollten Sie die folgenden beiden Schritte beachten.

Richten Sie zunächst einen Notfallfonds ein (falls Sie noch keinen haben). Dieser Fonds wird in unerwarteten Situationen benötigt, z. B. bei einem plötzlichen Einkommensrückgang oder -verlust, wenn dringend Geld an die Eltern geschickt werden muss usw.

Ein Notfallfonds entspricht in der Regel drei bis sechs Monatsausgaben. In Ihrem Fall (keine finanziell abhängigen Personen und Lebensversicherung) sollte dieser Fonds in Höhe von drei Monatsausgaben eingerichtet und einen Monat lang auf einem Sparkonto aufbewahrt werden.

Zweitens: Bestimmen Sie vor der Allokation die relevanten Faktoren. Berücksichtigen Sie Ihr Gesamtportfolio (einschließlich Ihrer aktuellen Ersparnisse) und nicht nur die Allokation von 2 Milliarden VND. Denn die Allokation fällt ganz anders aus, wenn Sie Ersparnisse in Höhe von 1 Milliarde VND haben, was 33,33 % Ihres gesamten Vermögensportfolios (3 Milliarden VND) entspricht, als wenn Sie Ersparnisse in Höhe von 500 Millionen VND haben, was 20 % Ihres gesamten Vermögensportfolios (2,5 Milliarden VND) entspricht.

Sie beantworten die Frage selbst: Wird das Gesamtportfolio renditeeffizient (und risikofreudig) allokiert? Sie haben erwähnt, dass Sie nur „durchschnittliche“ Renditen erzielen wollen, haben aber nicht spezifiziert, was „durchschnittlich“ ist, was ebenfalls klar definiert werden muss.

Wenn Ihr gewünschtes Leistungsniveau 6–8 % pro Jahr beträgt und die Bankersparnisse dieses Niveau immer noch erreichen, ist das Risiko nahezu null.

Wenn Ihre gewünschte Rendite 8–10 % pro Jahr beträgt, müssen Sie Anlageklassen mit höherem Wachstum als Banksparen wie Anleihen, Wohnungen mit einer Laufzeit von weniger als 6 Jahren oder Wohnimmobilien hinzufügen. Obwohl die Sparzinsen Ende letzten und Anfang dieses Jahres 11 % pro Jahr erreichten, werden die Zinsen mittelfristig bei 6–6,5 % pro Jahr gehalten.

Wenn die gewünschte Performance bei ca. 12-15% pro Jahr liegt, müssen Sie nun zusätzlich über wachstumsstarke Anlageklassen wie Aktien (Fondszertifikate oder Direktinvestments), Vorortimmobilien, Agrarimmobilien verfügen.

Achten Sie auf Ihre Risikobereitschaft, denn je höher die Wachstumsrate eines Vermögenswerts, desto höher das Risiko. Wenn Sie ein jährliches Vermögenswachstum von 12–15 % erwarten, müssen Sie damit rechnen, dass wachstumsstarke Vermögenswerte wie Aktien zeitweise 15 % oder sogar 30 % verlieren. Wenn Sie dieses Risiko nicht akzeptieren können, sollten Sie Ihre gewünschte Performance überdenken.

Darüber hinaus müssen Sie Antworten auf die Fragen finden: Ist die Diversität der Anlageklassen im Portfolio ausreichend? Besteht ein Gleichgewicht bei der Liquidität der Anlagen bzw. besteht die Möglichkeit, Cashflows bei Bedarf umzuwandeln? Erzielt Ihr Anlageportfolio die gewünschte Rendite und ist es optimal risikobehaftet?

Vorschläge zu Anlageklassen

Die erste Möglichkeit ist das Banksparen . Sie sollten für einen Monat (für Rücklagen), sechs oder zwölf Monate einzahlen, um die Liquidität zu optimieren. Der Grund dafür ist, dass die Zinssätze für einen und drei Monate bzw. für sechs und neun Monate nahezu gleich sind.

Sie können sich auf Gold beziehen . Ich empfehle, etwa 5 % des Vermögensportfolios zu halten. Dies ist immer noch ein geeigneter defensiver Kanal, um langfristig zu halten.

Im Immobilienbereich üben der eingefrorene Markt sowie Faktoren wie hohe Kreditzinsen und geringe Liquidität Druck auf Immobilieninvestoren aus. Daher werden in diesem Bereich im vierten Quartal 2023 oder im ersten Quartal des nächsten Jahres viele Vermögenswerte zu Preisen unter dem Marktpreis angeboten.

Und schließlich Aktien . Zu Jahresbeginn war der Markt im historischen Vergleich günstig. In der aktuellen Periode ist der Markt stark gestiegen und hat seit Jahresbeginn zuletzt starke Rückgänge und Schwankungen erlebt. Wer derzeit in Aktien investiert, muss kurzfristige Risiken in Kauf nehmen (Konten können sinken), langfristig ist der Markt jedoch weiterhin attraktiv, da Indikatoren wie KGV und KBV den Durchschnitt der letzten zehn Jahre nicht überschritten haben. Die Aktienakkumulation bietet noch viel Potenzial.

Nguyen Thi Thuy Chi

Experte für persönliche Finanzplanung

FIDT Investment Consulting und Asset Management Company

[Anzeige_2]

Quellenlink

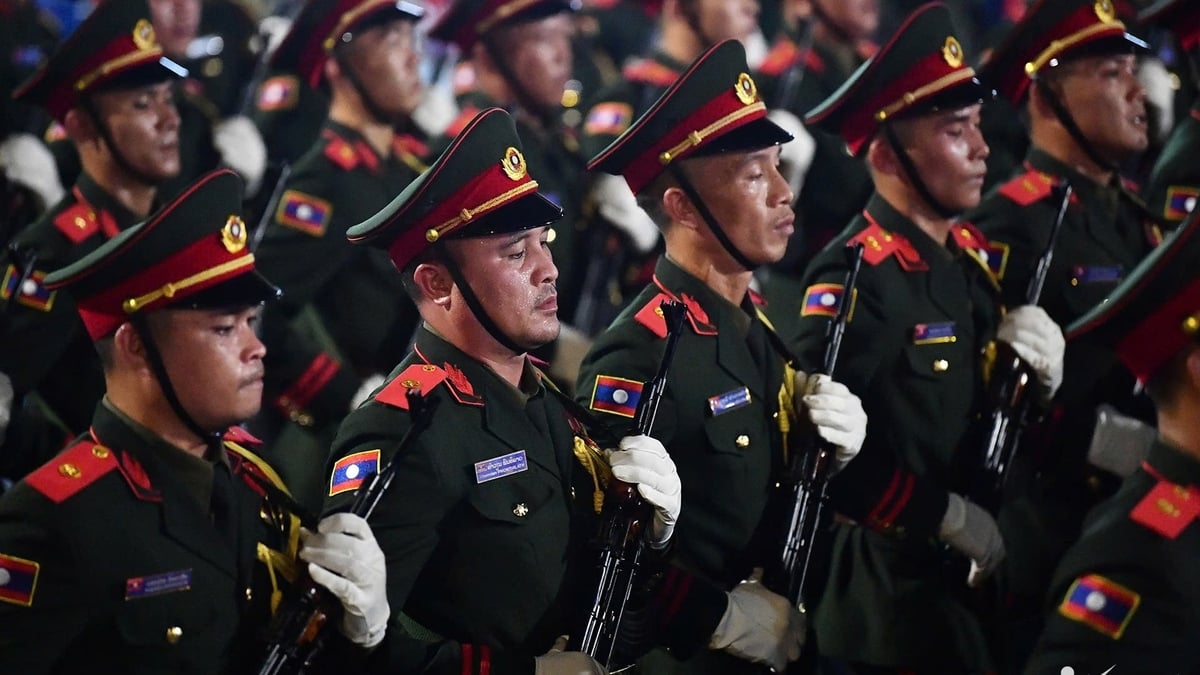

![[Foto] Paradeblöcke ziehen während der Vorprobe durch Hang Khay-Trang Tien](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/456962fff72d40269327ac1d01426969)

![[Foto] Bilder der staatlichen Vorprobe der Militärparade auf dem Ba-Dinh-Platz](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/807e4479c81f408ca16b916ba381b667)

Kommentar (0)