مشكلة النظام المصرفي هي الحوكمة، لذا، بحسب مندوب الجمعية الوطنية ، من الضروري تحديد "المالك" الحقيقي للبنك لمنع ومعالجة الملكية المتبادلة والتلاعب.

في عصر يوم 23 نوفمبر/تشرين الثاني، ناقش المجلس الوطني قانون مؤسسات الائتمان (المُعدَّل). وتلقَّت سبل الحد من الملكية المشتركة والتلاعب والهيمنة على النظام المصرفي العديد من المقترحات من النواب.

وفقًا لمشروع قانون مؤسسات الائتمان (المُعدَّل)، يُقترح الإبقاء على نسبة ملكية الأسهم للمساهمين الأفراد كما هي، أي 5%. ويُخفَّض الحد الأقصى للمساهمين المؤسسيين (بما في ذلك عدد الأسهم التي يمتلكونها بشكل غير مباشر) من 15% إلى 10%؛ وللمساهمين والأشخاص ذوي الصلة من 20% إلى 15%.

في إشارة إلى قضية بنك سايغون - SCB، أقرّ السيد ترينه شوان آن، عضو لجنة الدفاع والأمن الوطني، بأن الملكية المشتركة والسيطرة والتلاعب هي أساليب معقدة للغاية وغالبًا ما تكون خفية. وعلّق قائلاً إن اللوائح الواردة في المسودة بشأن خفض نسب الملكية، وتشديد حدود الائتمان، وزيادة عدد الأشخاص غير المسموح لهم بشغل مناصب، هي إجراءات ملموسة.

قال السيد ترينه شوان آن: "إن استخدام الأدوات الملموسة للتعامل مع ما هو غير مرئي لن يكون فعالاً. تكمن مشكلة النظام المصرفي الحالي في الحوكمة، لذا من الضروري تحديد الأفراد والمنظمات المالكين الحقيقيين للبنك لمنع الملكية المشتركة والتلاعب".

في الواقع، يُمكن بسهولة إحصاء ومراقبة نسبة الأفراد والمؤسسات التي تمتلك أسهمًا في البنوك أو تقترض رأس مال. مع ذلك، لا يظهر المالكون الحقيقيون الذين يملكون السلطة المسيطرة في السجلات إذا طلبوا أو عيّنوا شخصًا ما يمتلك أسهمًا نيابةً عنهم، أو أنشأوا شركات وهمية لاقتراض رأس مال.

على سبيل المثال، وفقًا لأحدث استنتاجات هيئة التحقيق ( وزارة الأمن العام ) في بنك سايغون (SCB)، تُظهر السجلات أن السيدة ترونغ ماي لان تمتلك 4.98% فقط من رأس المال التأسيسي. لكن في الواقع، تمتلك السيدة لان أكثر من 91% من أسهم البنك من خلال 27 كيانًا قانونيًا وفردًا، اعتبارًا من أكتوبر 2022. بين عامي 2012 و2022، تدفق أكثر من 90% من قروض SCB القائمة إلى مجموعة السيدة لان من خلال آلاف الشركات "الوهمية" التي أُنشئت.

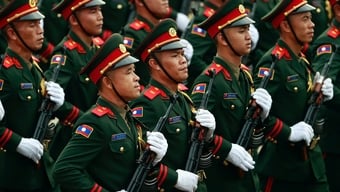

السيد ترينه شوان آن، العضو المتفرغ في لجنة الدفاع والأمن الوطني، علق على مشروع قانون مؤسسات الائتمان (المعدل) بعد ظهر يوم 23 نوفمبر. الصورة: وسائل الإعلام في الجمعية الوطنية

أعرب السيد فام فان هوا عن رأيه بضرورة وجود "سياج" لمنع الملكية المشتركة والتلاعب المصرفي. ومع ذلك، أشار مندوب مقاطعة دونغ ثاب إلى ضرورة رصد الحالات التي يكون فيها "مالك" البنك شركة كبيرة، لتجنب وضع مشابه لبنك SCB. وبالتالي، لا تصل ودائع الأفراد في البنوك إلى من يحتاجون إلى الاقتراض، بينما يتمتع كبار المساهمين وأصحاب البنوك بسهولة الوصول.

قال السيد هوا بقلق: "إن خفض نسب الملكية وتشديد الائتمان أمران ضروريان، ولكن الأهم من ذلك هو ضرورة معالجة وضع "الرئيس" الذي يقف وراء البنك. إذا لم نمنع حدوث ذلك في الوقت المناسب، فهناك احتمال لتكرار أزمة بنكية أخرى".

وفي هذا الصدد، ذكرت السيدة نجوين ثي فيت نجا، نائبة رئيس وفد مقاطعة هاي دونج، أنه في الواقع هناك ظاهرة تتمثل في التركيز المفرط على الإقراض لعدد صغير من العملاء أو الإقراض للشركات "الخلفية"، لذا فمن الضروري تعديل اللوائح لتشديد نسب الملكية وحدود الائتمان للعملاء.

مع ذلك، أعربت السيدة نغا عن قلقها من أن التخفيض الفوري للحد الائتماني سيؤثر بشكل مفاجئ على عمليات البنوك ورأس المال المُركّز لدى مجموعة من العملاء. لذلك، اقترحت وضع خارطة طريق لخفض نسبة ملكية رأس المال وقروض الائتمان القائمة.

لمعالجة مسألة الملكية المشتركة والهيمنة في البنوك بشكل كامل ، اقترح السيد ترينه شوان آن أن يُكمّل مشروع القانون اللوائح المتعلقة بشفافية معلومات الأفراد والمؤسسات المساهمين في البنوك التجارية، بدلاً من خفض نسبة الملكية، وأن يُحدد التزامًا بالإفصاح عن المعلومات للمساهمين والمجموعات ذات الصلة التي تمتلك أسهمًا في البنك تتجاوز مستوى معينًا. وفي الوقت نفسه، من الضروري التحكم في التدفقات النقدية ومصادر المساهمة في رأس المال من خلال آليات الدفع غير النقدية، وتطبيق ضوابط البيانات الشخصية.

قال: "التدفق النقدي لا يأتي تلقائيًا، بل يجب أن يأتي من مصدر، أي من الأفراد. وتُعطينا حالة فان ثينه فات خبرةً في هذا المجال". وأوصى بالحفاظ على اللوائح الحالية المتعلقة بنسبة الملكية وحد الائتمان. أي أن الحد الأقصى لنسبة ملكية المساهمين الأفراد في البنك هو 5%، والمساهمين والأشخاص ذوي الصلة 20%، والمؤسسات 15%.

وبحسب قوله فإن خفض هذه المعدلات قد يؤدي إلى إرباك غير ضروري للاقتصاد والنظام المصرفي، عندما تحتاج المشاريع الجيدة إلى رأس المال ولكنها لا تستطيع الاقتراض بسبب انخفاض حد الائتمان.

وفيما يتعلق بقصة "وجود شخص آخر يقف باسم البنك"، يضيف المشروع لوائح بشأن التزام المساهمين بعدم المساهمة في رأس المال أو شراء أسهم مؤسسة ائتمانية باسم فرد أو كيان قانوني، إلا في حالة التكليف (الفقرة ج، البند 1، المادة 62).

أوضحت محافظ بنك الدولة، نجوين ثي هونغ، لاحقًا أن إصدار لوائح لتشديد نسبة ملكية المساهمين والأطراف ذات الصلة أو خفض أرصدة القروض القائمة هو أساس معالجة المخالفات. في الواقع، يصعب معالجة الملكية المشتركة والهيمنة في البنوك بشكل شامل بهذه اللوائح وحدها؛ المهم هو تنظيم التنفيذ، وفقًا لمحافظ بنك الدولة.

حللت أن اللائحة الخاصة بنسبة ملكية الأفراد هي 5%، ولكن إذا طلب المساهمون عمدًا من آخرين المشاركة بأسمائهم، فسيكون من الصعب جدًا التعامل مع هذا التلاعب. وأضافت السيدة هونغ: "لذلك، من الضروري التنسيق الوثيق بين القطاع المصرفي والوزارات والقطاعات، مثل إنشاء نظام معلومات للشركات والأفراد للتحقق من هويتهم وعلاقتهم بأنشطة الاقتراض".

مع ذلك، علّق السيد ترينه شوان آن قائلاً إن هذه اللائحة غير محددة، مما يُصعّب تحديد ما يُشكّل مساهمة رأسمالية أو شراء أسهم في مؤسسة ائتمانية باسم فرد أو كيان قانوني آخر. وتساءل: "ما هو أساس ومنهج الوقاية، لا سيما في ظلّ مصفوفة "النظام البيئي" التي أنشأها "الرؤساء" أو "السيدة" للسيطرة على البنوك؟"

مع ذلك، صرّح السيد ترينه شوان آن بأنّ فيتنام تضمّ حاليًا نحو 50 بنكًا كبيرًا وصغيرًا. هناك بنوك تتمتع بوضع جيّد، ولكن هناك أيضًا بنوك ضعيفة ينبغي معالجتها.

هل هذا الكم الهائل من البيانات ضروري؟ نظام صغير ولكنه متطور وقوي أفضل للاقتصاد، علق أحد أعضاء لجنة الدفاع والأمن الوطني، واقترح عدم إقرار هذا القانون في الدورة السادسة.

وبناء على العديد من الآراء المختلفة، طلب نائب رئيس الجمعية الوطنية نجوين خاك دينه من اللجنة الاقتصادية والهيئات الحكومية استيعاب مشروع القانون ومراجعته واستكماله، لتقديمه إلى الجمعية الوطنية للنظر فيه والموافقة عليه في أقرب دورة.

[إعلان 2]

رابط المصدر

![[صورة] رئيس المجلس الوطني لنواب الشعب الصيني تشاو لي جي يزور ضريح هو تشي منه](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/45b2a2744fa84d27a59515b2fe53b42a)

![[صورة] الأمين العام تو لام يرأس حفل الترحيب بالسكرتير الأول ورئيس كوبا ميغيل دياز كانيل بيرموديز](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/4f6ef5136b90463db3ebdd3d3d83ebe4)

![[صورة] الاجتماع الأول للجنة التعاون بين الجمعية الوطنية الفيتنامية والمجلس الوطني لنواب الشعب الصيني](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/31/f5ed4def2e8f48e1a69b31464d355e12)

![[صورة] الأمين العام تو لام يجري محادثات مع السكرتير الأول ورئيس جمهورية كوبا ميغيل دياز كانيل بيرموديز](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/a2eab2ee4e4a4a81a8c605e46055ab78)

![[صورة] الرئيس لونغ كوونغ يستقبل رئيس مجلس النواب (المجلس الأدنى) لجمهورية بيلاروسيا إيغور سيرجينكو](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/a67d61e41405410999a43db45a0ba29c)

تعليق (0)