تواجه الأسواق المالية العالمية أسبوعا قد يعيد تشكيل المشهد قصير الأجل، مع اختبار قدرة المستثمرين على التحمل في الوقت نفسه بسبب حالة عدم اليقين الناجمة عن رقعة الشطرنج الجيوسياسية الساخنة في الشرق الأوسط والحسابات المعقدة في اجتماع بنك الاحتياطي الفيدرالي الأميركي.

كانت جلسة التداول في الأسبوع الماضي بمثابة جرس إنذار، حيث كانت جميع المؤشرات باللون الأحمر، وتم طرح السؤال حول ما إذا كان "الشراء عند الانخفاض" لا يزال استراتيجية حكيمة على الطاولة مرة أخرى.

صدمة نهاية الأسبوع وهوس "صيد القاع"

أثارت موجة البيع المفاجئة يوم الجمعة قلق العديد من المستثمرين. لولا هذا التراجع، لربما أنهت المؤشرات الأمريكية الرئيسية الأسبوع على ارتفاع بنسبة 0.5% على الأقل. لكن بدلاً من ذلك، تلاشت جميع المكاسب.

وبالتحديد، أغلق مؤشر ستاندرد آند بورز 500 يوم الجمعة عند 45,977 نقطة (بانخفاض 0.4% خلال الأسبوع)، وتوقف مؤشر داو جونز عند 42,198 نقطة (بانخفاض 1.2%)، ووصل مؤشر ناسداك المركب إلى 19,407 نقطة (بانخفاض 0.7%)، ومؤشر ناسداك 100 عند 21,631 نقطة (بانخفاض 0.7%)، وأغلق مؤشر راسل 2000 عند 2,101 نقطة (بانخفاض 1.2%).

يُظهر التاريخ أن استراتيجية "الشراء عند الانخفاض" غالبًا ما تنجح. مؤخرًا، بعد انخفاض مؤشر ستاندرد آند بورز 500 بنسبة 10% في 2 أبريل - يوم إعلان الرئيس ترامب عن رسومه الجمركية - انتعش المؤشر بقوة، مسجلاً ارتفاعًا بنسبة 23.6% اعتبارًا من يوم الجمعة الماضي، من أدنى مستوى له في أبريل عند 4,835.04. ولولا انخفاض نهاية الأسبوع، لكانت نسبة الارتفاع منذ أبريل 25%.

هل يُعد هذا الأسبوع فرصةً لشراء الأسهم عند انخفاضها؟ ربما. يُعزى انخفاض السوق إلى حد كبير إلى رد الفعل المبالغ فيه تجاه تصاعد التوترات في الشرق الأوسط وضعف تقرير ثقة المستهلك الصادر عن جامعة ميشيغان. في الواقع، أظهرت بيانات العقود الآجلة حتى مساء الأحد بتوقيت شرق الولايات المتحدة إقبال بعض المستثمرين على الشراء، رغم استمرار المواجهة بين إسرائيل وإيران. لكن المكاسب كانت بطيئة، مما يعكس الحذر العام.

الشرق الأوسط: الفتيل ينتظر دائمًا

تُثير التطورات في الشرق الأوسط قلقًا بالغًا. ووفقًا لمصادر، شنّت إسرائيل غارات جوية واسعة النطاق استهدفت منشآت عسكرية وعلمية وقيادية إيرانية. وردًا على ذلك، أطلقت إيران سلسلة من الصواريخ على الأراضي الإسرائيلية.

لا تزال الآمال في التوصل إلى وقف إطلاق النار قائمة، ولكن المخاطر الجدية لا تزال قائمة، بما في ذلك إمكانية استخدام الأسلحة النووية، واحتمال شن هجوم إسرائيلي على ميناء خرج النفطي الرئيسي في إيران، وخطر قيام إيران بإغلاق مضيق هرمز، مما قد يتسبب في اضطرابات خطيرة في أسواق النفط والغاز الطبيعي المسال العالمية.

استجابت أسعار النفط على الفور، حيث ارتفعت بنسبة 7% لتصل إلى 72.98 دولارًا للبرميل يوم الجمعة، وارتفعت بأكثر من دولارين للبرميل في تداولات العقود الآجلة مساء الأحد. يُذكرنا هذا بحرب الخليج الأولى عام 1991، عندما انتعش السوق بعد أن اتضح أن التحالف بقيادة الولايات المتحدة سينتصر. ورغم انخفاض حاد في أسعار الأسهم مع بدء سقوط القنابل، إلا أن مؤشر ستاندرد آند بورز 500 ارتفع بعد ذلك بنسبة 18.6% لـ 28 جلسة متتالية، منهيًا العام بارتفاع بنسبة 26.3%. إلا أن هذا رهان محفوف بالمخاطر، وعلى كل من يسعى إلى "الشراء عند أدنى سعر" أن يتوخى الحذر الشديد.

تجدر الإشارة إلى أن بعض الأسهم تُظهر مؤشرات على المبالغة في قيمتها. على سبيل المثال، ارتفع سهم أوراكل (ORCL) بنسبة 23.7% خلال الأسبوع الماضي وحده، مما دفع مؤشر قوته النسبية (RSI) إلى 89، وهو مؤشر تحذيري. في المقابل، تعرضت أسهم شركات الطيران والرحلات البحرية، مثل دلتا إيرلاينز (DAL) وكارنيفال كورب (CCL)، لضغوط.

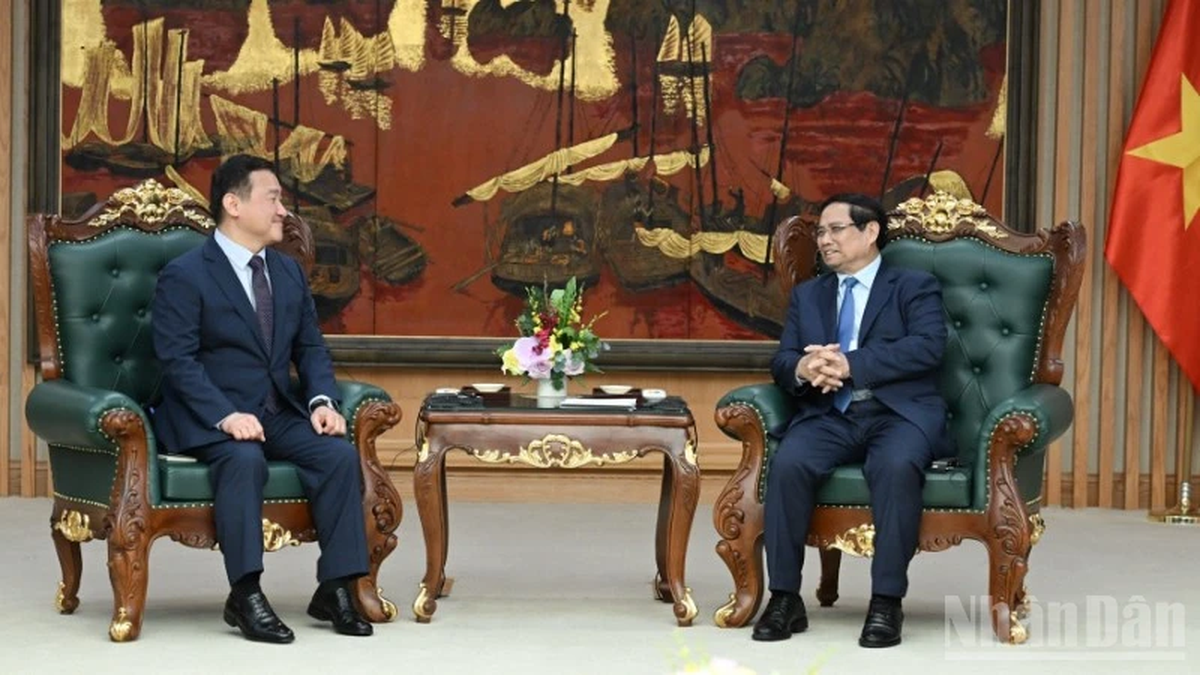

التوترات بين إسرائيل وإيران محط أنظار العالم والمستثمرين (صورة: العربية).

بنك الاحتياطي الفيدرالي ومشكلة السياسة النقدية تحت الضغط

في خضم التوترات الجيوسياسية، يُعدّ اجتماع السياسة النقدية لمجلس الاحتياطي الفيدرالي الأمريكي، يومي الثلاثاء والأربعاء (17-18 يونيو)، الحدث الأكثر متابعةً من قِبَل المستثمرين العالميين هذا الأسبوع. سيُعلن عن قرار سعر الفائدة الساعة الثانية ظهرًا بتوقيت شرق الولايات المتحدة يوم الأربعاء (الواحدة صباحًا بتوقيت فيتنام يوم الخميس)، يليه مؤتمر صحفي لرئيس مجلس الاحتياطي الفيدرالي جيروم باول بعد نصف ساعة.

تجدر الإشارة إلى أن الاهتمام لا يقتصر على قرار سعر الفائدة فحسب، إذ يتوقع معظم الاقتصاديين أن يُبقي الاحتياطي الفيدرالي سعر الفائدة الرئيسي دون تغيير (الذي يتراوح حاليًا بين 4% و4.55%، وفقًا لبعض المصادر). أما نقطة الاشتعال الحقيقية فهي الخلفية السياسية والضغط غير المسبوق من البيت الأبيض.

وانتقد الرئيس دونالد ترامب مرارا وتكرارا رئيس بنك الاحتياطي الفيدرالي جيروم باول، قائلا إن البنك كان بطيئا للغاية في الاستجابة لعلامات التباطؤ الاقتصادي ودعا مرارا وتكرارا إلى خفض أسعار الفائدة.

حتى أن ترامب، وهو مطوّر عقاري يعتبر ارتفاع أسعار الفائدة "عدوًا" له، ألمح إلى إقالة باول، مع أنه أدرك لاحقًا أنه قد لا يملك السلطة القانونية. لكن مع انتهاء ولاية باول في مايو، لم يُخفِ الرئيس رغبته في إيجاد بديل له عاجلًا وليس آجلًا. وقد زادت الهجمات المتكررة على منصة "تروث سوشيال" من حدة التوتر.

هل سيرضخ الاحتياطي الفيدرالي، وهو مؤسسة مستقلة منذ عام ١٩٥١، للضغوط؟ لطالما حافظ الاحتياطي الفيدرالي على مهمته المزدوجة المتمثلة في تحقيق أقصى قدر من التوظيف واستقرار الأسعار. منذ عام ٢٠٢٢، ظل التوظيف مستقرًا نسبيًا، لكن التضخم تجاوز هدفه البالغ ٢٪. لذا، من المرجح أن يواصل الرئيس باول وزملاؤه التحلي بموقف حذر، مؤكدين أن حالة عدم اليقين الاقتصادي لا تسمح بتخفيف السياسة النقدية في الوقت الحالي.

إلى جانب قرار أسعار الفائدة، سيُصدر الاحتياطي الفيدرالي توقعات اقتصادية مُحدثة ورسمًا بيانيًا لأسعار الفائدة المتوقعة خلال السنوات القليلة المقبلة. ستكون هذه معلومات بالغة الأهمية، إذ يمكنها الكشف عن توجهات السياسة النقدية المستقبلية، وسيكون لها تأثير قوي على الأسواق المالية العالمية.

وتعرض رئيس بنك الاحتياطي الفيدرالي جيروم باول لانتقادات متكررة بسبب بطء استجابة البنك لعلامات التدهور الاقتصادي (الصورة: جيتي).

في حين أن جدول التقارير الاقتصادية والأحداث الرئيسية أقل نشاطًا هذا الأسبوع، مع إغلاق الأسواق الأمريكية يوم الخميس بمناسبة عطلة عيد الاستقلال الأمريكي، يظل اجتماع الاحتياطي الفيدرالي محفزًا محتملًا. سيتعين على المستثمرين أن يوازنوا بعناية بين الأمل الهش في "الشراء عند أدنى مستوياته" والمخاطر الوشيكة على الصعيدين الجيوسياسي والنقدي.

بينما سعى السيد باول للحفاظ على استقلالية البنك المركزي، فإن الضغط السياسي من الرئيس ترامب سيجعل أي خطوة، حتى لو كان قرار الاحتياطي الفيدرالي "بالامتناع عن التدخل"، أكثر دراماتيكيةً وتقلبًا من أي وقت مضى. تتجه جميع الأنظار إلى واشنطن، حيث قد يُسبب قرارٌ يبدو متوقعًا اضطرابًا في الأسواق العالمية. سيتطلب هذا الأسبوع يقظةً وتحليلًا عميقًا وحذرًا شديدًا من المستثمرين.

المصدر: https://dantri.com.vn/kinh-doanh/trung-dong-va-cuoc-hop-fed-2-noi-lo-lon-nhat-cua-gioi-dau-tu-tuan-nay-20250616150110684.htm

![[صورة] رئيس الوزراء فام مينه تشينه يستقبل الرئيس التنفيذي لشركة سامسونج للإلكترونيات](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/26/373f5db99f704e6eb1321c787485c3c2)

![[صورة] اللون الأحمر الرائع لمعرض 95 عامًا من العلم الحزبي يضيء الطريق قبل الافتتاح](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/e19d957d17f649648ca14ce6cc4d8dd4)

![[صورة] رئيس الوزراء فام مينه تشينه يرأس اجتماع اللجنة التوجيهية الوطنية للتكامل الدولي](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/26/9d34a506f9fb42ac90a48179fc89abb3)

تعليق (0)