Непредсказуемая динамика VN-Index

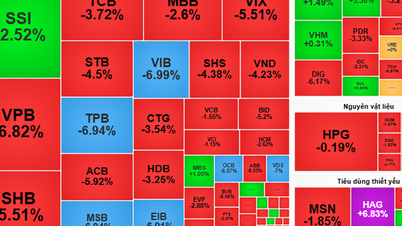

Индекс VN-Index продолжил серию из 4 последовательных сессий роста, однако в конце недели давление продавцов усилилось, в результате чего индекс резко «просел» более чем на 42 пункта, в результате чего индекс VN-Index завершил неделю ростом всего на 0,95% (что эквивалентно 15,47 пункта) до 1 645,47 пункта.

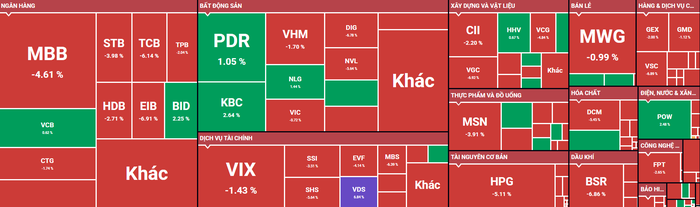

Рынок сохранил позитивную неделю благодаря банковскому сектору, который открылся в минусе. Только 3 из 21 отраслевых групп показали рост: банковский сектор (+4,87%), недвижимость (+1,70%) и нефтегазовая отрасль (+0,15%). Напротив, сталь (-7,18%), удобрения (-6,39%) и строительство (-5,56%) оказались тремя отраслевыми группами, находившимися под самым сильным коррекционным давлением на этой неделе.

Весь рынок «развернулся» и резко снизился (Скриншот: SSI iBoard)

Средний уровень согласованной ликвидности за последние 20 недель достиг рекордного уровня, увеличившись на 75,1%. В частности, к концу торговой сессии средний недельный уровень ликвидности на площадке HOSE достиг 1 997 млн акций (+9,23%), что эквивалентно 56 415 млрд донгов (+8,68%).

Что касается иностранных инвесторов, то на прошлой неделе чистая продажа акций этой группы достигла 7 691 млрд донгов. В центре внимания были акции VPB (VPBank, HOSE) с 1 752 млрд донгов, HPG (Hoa Phat Steel, HOSE) с 1 601 млрд донгов и FPT (FPT, HOSE) с 592 млрд донгов. С другой стороны, акции SSI (SSI Securities, HOSE) с 281 млрд донгов, PDR (Phat Dat Real Estate, HOSE) с 238 млрд донгов и GMD (Gemadept, HOSE) с 198 млрд донгов – три акции с наибольшим объёмом чистой покупки.

По мнению экспертов, последняя сессия недели продемонстрировала давление, направленное на фиксацию прибыли после длительного периода бурного роста рынка. В краткосрочной перспективе коррекционное давление сохраняется, и индекс VN, вероятно, откатится к зоне поддержки 1570–1580 пунктов, которая может послужить базой накопления перед тем, как рынок обретет новый импульс роста.

«Взрывная» группа акций

Вьетнамский фондовый рынок приближается к пересмотру рейтинга FTSE Russell, который, как ожидается, будет объявлен в октябре. Многие компании, работающие с ценными бумагами, дали весьма оптимистичные прогнозы, оценивая вероятность повышения рейтинга в 80–90% благодаря постепенному устранению узких мест, особенно связанных с операциями иностранных инвесторов.

На сегодняшний день Вьетнам выполнил практически все критерии FTSE Russell, за исключением положения об «оплате расходов, связанных с несостоявшимися транзакциями». Этот механизм в настоящее время внедряется в компаниях, работающих с ценными бумагами, и станет ключевым моментом предстоящего обзора.

В преддверии повышения рейтинга фондовый рынок продемонстрировал впечатляющий рост. Индекс VN подскочил более чем на 560 пунктов (+52%) по сравнению с минимальным значением апреля 2025 года и непрерывно устанавливал новые максимумы. Наряду с ростом рынка увеличивается число сессий по сведению ордеров на миллиарды долларов, что повышает уровень ликвидности до 30 000–50 000 донгов за сессию, включая рекордную торговую сессию 5 августа с непрерывным объемом сведения ордеров до 86 000 млрд донгов.

В этом контексте в центре внимания оказалась группа акций ценных бумаг, сыгравшая ведущую роль в импульсе роста с впечатляющей прибыльностью VIX (VIX Securities, HOSE), SHS (Saigon - Hanoi Securities, HOSE), VND (VNDirect Securities, HOSE), SSI (SSI Securities, HOSE)... Кроме того, есть также группы акций с малой и средней капитализацией, которые торгуются с высокими уровнями P/E.

Во многих отчетах компаний, работающих с ценными бумагами, прогнозируется рост этой отраслевой группы как минимум на 25% в 2025 году по сравнению с 2024 годом. История с подъемом рынка в сентябре по-прежнему достаточно привлекательна для того, чтобы денежные средства продолжали поступать в группы акций, из которых именно ценные бумаги получают прямую выгоду.

Инвесторам, удерживающим акции, рекомендуется продолжать удерживать свои позиции, поскольку восходящий тренд находится только на ранней стадии. Частичная фиксация прибыли во время активных восходящих трендов необходима, но в то же время инвесторам следует быть готовыми к дальнейшему накоплению, когда эта группа акций войдет в краткосрочную коррекцию.

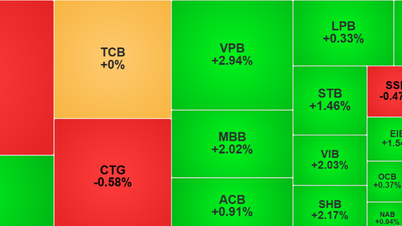

Акции 3 банков еще могут вырасти на 28%

Соответственно, MBS Research отмечает, что недавний рост акций банков обусловлен, главным образом, благоприятной макроэкономической обстановкой, мягкой денежно-кредитной политикой, правовой базой, поддерживающей рынок недвижимости, и стимулирующими государственными инвестициями. Кроме того, ожидание улучшения ситуации на фондовом рынке Вьетнама в сентябре 2025 года также способствует росту интереса к акциям банков благодаря высокой капитализации, высокой ликвидности и соответствию вкусам иностранных инвесторов.

Однако эти позитивные факторы в значительной степени отразились на ценах. При этом средний рост прибыли в отрасли в целом остается умеренным, около 15–20% в период 2025–2026 годов.

Коэффициент P/B всей банковской отрасли в настоящее время на 19% выше среднего значения за 5 лет, что указывает на замедление краткосрочного роста цен. Тем не менее, MB Securities Analysis Group (MBS Research) по-прежнему выделяет три акции с потенциалом благодаря разумной оценке и позитивным перспективам прибыли.

Для CTG ( VietinBank , HOSE) целевая цена составляет 65 000 донгов за акцию. По сравнению с ценой 50 900 донгов на 22 августа, акции ещё могут вырасти на 28%. Аналитическое подразделение ожидает, что рост кредитования превысит 15% в 2025 году, а прибыль после уплаты налогов достигнет 30 352 млрд донгов, что на 19,4% больше, чем за тот же период, благодаря качеству активов, превосходящему всю отрасль, и высокому потенциалу прибыли, подкреплённому значительным резервным буфером.

Далее, VCB (Vietcombank, HOSE) оценивается в 79 300 донгов за акцию с потенциалом роста на 23%, чистая прибыль в 2025 и 2026 годах, как ожидается, увеличится на 5,7% и 10,8% соответственно за тот же период благодаря (1) ускоренному процессу освоения государственных инвестиций, (2) низким процентным ставкам по кредитам в контексте амбициозных целей по ВВП, (3) восстановлению рынка недвижимости.

Наконец, HDB (HDBank, HOSE) , оцененный MBS в 39 450 донгов за акцию, имеет потенциал роста на 22%. Текущий кредитный лимит HDB составляет около 35%, что позволяет банку реализовать амбициозный план роста кредитования на 32% в 2025 году. MBS прогнозирует, что чистая прибыль HDB по-прежнему составит 100% от годового плана. Кроме того, HDB является одним из четырёх банков, которым разрешено снизить норму обязательного резервирования в рамках плана обязательного перевода средств, что способствует расширению кредитного пространства.

VN-Index до снижения ставки ФРС

22 августа на ежегодной конференции Федеральной резервной системы США (ФРС) председатель ФРС Джером Пауэлл заявил, что рынок труда США находится в состоянии равновесия. Однако это равновесие достигается за счёт «снижения как предложения рабочей силы, так и спроса на неё».

По мнению аналитиков, приведенные выше комментарии свидетельствуют о том, что Пауэлл не исключил возможности снижения процентных ставок на заседании по вопросам денежно-кредитной политики 16–17 сентября. Однако это во многом будет зависеть от данных по занятости и инфляции, которые будут опубликованы до этого. Инвесторы также повысили свои прогнозы относительно возможности снижения процентных ставок ФРС в сентябре. Соответственно, вероятность снижения на 25 базисных пунктов (0,25%) теперь достигает почти 90%, что выше 75% до выступления Пауэлла.

Председатель ФРС Джером Пауэлл

Это также одна из важных сведений для фондового рынка в целом и вьетнамского фондового рынка в частности, особенно для потоков иностранных денег.

Оглядываясь назад, можно сказать, что снижение процентных ставок ФРС не обязательно приносит немедленную пользу фондовому рынку. Более того, в краткосрочной перспективе, на ранних этапах цикла снижения процентных ставок с 2000 года по настоящее время, индекс VN имел тенденцию к снижению. Причина в том, что снижение процентных ставок часто происходит в условиях ослабления экономики, требующего стимулирования.

Однако в среднесрочной и долгосрочной перспективе, когда политика смягчения постепенно распространяется, фондовый рынок часто восстанавливается и вступает в новый цикл роста. Поэтому инвесторам следует проявлять осторожность в краткосрочной перспективе, но с долгосрочной точки зрения владение акциями может принести выгоду благодаря восстановлению рынка в период эффективности политики.

В период с 18 сентября 2007 года по 16 декабря 2008 года ФРС снижала процентные ставки 10 раз, снижаясь на 5,25% (в среднем на 0,53% каждый раз). Индекс VN-Index уверенно восстановился после минимума 2007 года и вырос на 84,56%. Совсем недавно, в декабре 2024 года, ФРС одобрила снижение базовой процентной ставки на 0,25 процентного пункта, доведя диапазон до 4,25–4,5%. С момента объявления индекс VN-Index вырос более чем на 29%.

Компания ABS Securities считает, что, учитывая высокую открытость вьетнамской экономики и ключевое влияние США на мировую экономику, а также вьетнамо-американские отношения, политика смягчения денежно-кредитной политики ФРС и сценарий «жёсткой» или «мягкой» посадки экономики США напрямую повлияют на Вьетнам. Поэтому инвесторам необходимо внимательно следить за развитием событий, чтобы делать своевременные оценки и прогнозы.

Комментарии и рекомендации

Г-н Фан Ван Транг, консультант Mirae Asset Securities, прокомментировал: Вьетнамский фондовый рынок пережил неделю торгов с большими колебаниями. Резкий рост психологии фиксации прибыли в конце недели свидетельствует о дифференциации и осторожности инвесторов при приближении к высоким ценовым зонам.

После бурного роста распространяется тенденция к фиксации прибыли, но на рынке все еще много позитивного потенциала

Ожидается, что в начале следующей недели рынок отреагирует позитивно после того, как председатель ФРС сообщил о возможном снижении процентной ставки. Ожидается, что это событие снизит давление на валютные курсы и, возможно, положит конец десятисессионной серии чистых продаж иностранной валюты, открывая возможности для возвращения денежных потоков на рынок.

Долгосрочные перспективы рынка остаются позитивными и базируются на прочной макроэкономической основе: активной политике поддержки, низких процентных ставках, росте операционной прибыли листингующихся компаний и целевом повышении рейтинга рынка в сентябре.

Что касается отраслевых групп и акций, Ожидается, что рынок продолжит демонстрировать чёткую дифференциацию, требуя от инвесторов тщательного подхода к выбору. В частности, ожидается, что сектор ценных бумаг сохранит свою лидирующую роль благодаря импульсу, полученному в процессе модернизации рынка, в то время как банковский сектор, вероятно, вступит в фазу дифференциации после недавнего значительного роста.

Напротив, недвижимость и строительство Возможно, страна испытывает давление краткосрочных корректировок, однако долгосрочные перспективы остаются позитивными благодаря стимулу, полученному в результате ускоренных государственных инвестиций к концу года для завершения ключевых проектов, а также важному событию от одновременной закладки фундамента 250 проектов и работ с общим объемом инвестиций до 1,28 млн млрд донгов по всей стране по случаю 80-й годовщины Национального дня.

Кроме того, сталь также стала потенциально перспективным сектором в конце года благодаря влиянию антидемпинговых мер по защите рыночной доли отечественных предприятий и перспективам восстановления гражданской недвижимости и строительства.

В краткосрочной перспективе инвесторам следует отдать приоритет стратегии удержания акций и быть готовыми к продаже при достижении целевых значений. Если рынок скорректируется к зоне поддержки 1570–1600 пунктов, инвесторы могут рассмотреть возможность перераспределения части своих инвестиций в акции с хорошими бизнес-результатами и получить выгоду от ожиданий роста рынка. В случае отсутствия институционального денежного потока инвесторы могут сократить долю акций для управления рисками.

Ценные бумаги АСЕАН полагает, что индекс VN-Index на следующей неделе усилит волатильность, углубляясь в зону перекупленности. При краткосрочной торговле инвесторы с большим денежным остатком могут распоряжаться средствами по частям во время колебаний, отдавая приоритет ведущим секторам, пользующимся поддержкой макроэкономической политики: банковскому сектору, ценным бумагам, недвижимости...

Долгосрочная стратегия «купи и держи» позволяет инвесторам сохранять текущую позицию, особенно в акциях с низкой капитализацией. Увеличение доли следует осуществлять в период спада акций лидеров с перспективами роста прибыли в период с 2025 по 2026 год.

TPS Securities комментарий, Зона краткосрочной поддержки играет важную роль. Если спрос в этой зоне окажется недостаточно сильным, индекс может откатиться к более низким уровням поддержки в районе 1590 пунктов. В более широкой перспективе, несмотря на возможность краткосрочной коррекции, согласно техническому анализу, рынок всё ещё находится в средне- и долгосрочном восходящем тренде.

График дивидендов на этой неделе

Согласно статистическим данным, 20 предприятий приняли решение выплатить дивиденды за неделю с 25 по 29 августа, из них 16 предприятий выплачивают денежные средства, 2 предприятия выплачивают акции, 1 предприятие выплачивает бонусные акции и 1 предприятие выплачивает смешанные дивиденды.

Самый высокий показатель — 45,2%, самый низкий — 3%.

2 компании платят акциями:

Black Cat Thermal Engineering JSC (BMK, UPCoM), дата торгов без права выкупа – 25 августа, ставка 18%.

Dong A Ton Corporation (GDA, UPCoM), дата торгов без права выкупа — 26 августа, ставка 30%.

1 компания вознаграждает акциями:

Tan Cang Sea Services JSC (TOS, UPCoM), дата торгов без права выкупа — 26 августа, ставка 45,2%.

1 бизнес платит смешанно:

Акционерная акционерная корпорация PetroVietnam Gas (GAS, HOSE) выплачивает дивиденды двумя способами: денежными средствами и бонусными акциями. В случае бонусных акций дата экс-дивидендной выплаты — 28 августа, ставка составляет 3%.

График выплаты денежных дивидендов

*Дата прекращения права собственности: дата сделки, на которую покупатель, установив право собственности на акции, не будет пользоваться сопутствующими правами, такими как право на получение дивидендов, право на приобретение дополнительных выпущенных акций, но по-прежнему будет пользоваться правом присутствовать на собрании акционеров.

| Код | Пол | День ГДХК | Дата TH | Пропорция |

|---|---|---|---|---|

| ТРС | UPCOM | 8/25 | 10/9 | 15% |

| ТД6 | HNX | 8/25 | 9/9 | 3% |

| ТЭЦ | ШЛАНГ | 8/26 | 24/9 | 12% |

| БЛН | UPCOM | 8/27 | 29 сентября | 6% |

| НБВ | HNX | 8/27 | 30 сентября | 16% |

| HGM | HNX | 8/27 | 26 сентября | 45% |

| ПХР | ШЛАНГ | 8/27 | 26 сентября | 13,5% |

| ДНК | UPCOM | 8/27 | 15/9 | 15% |

| ТДТ | HNX | 8/28 | 29 сентября | 5% |

| СЗЛ | ШЛАНГ | 8/28 | 19/9 | 30% |

| КОТ | UPCOM | 8/28 | 22 сентября | 20% |

| КАСТРЮЛЯ | ШЛАНГ | 8/28 | 15/9 | 5% |

| ИЛБ | ШЛАНГ | 8/28 | 15/9 | 14,7% |

| ГАЗ | ШЛАНГ | 8/28 | 11/25 | 21% |

| ПСЕ | HNX | 8/28 | 26 сентября | 25% |

| СНК | UPCOM | 8/29 | 2/10 | 12% |

| ИШ | UPCOM | 8/29 | 25 сентября | 10% |

Источник: https://phunuvietnam.vn/chung-khoan-tuan-25-29-8-vn-index-da-qua-giai-doan-dinh-dau-co-2025082508280261.htm

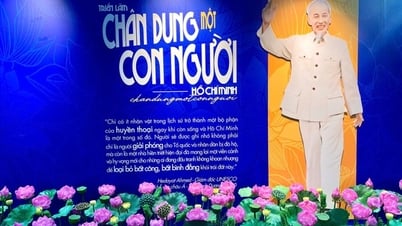

![[Фото] Председатель Всекитайского собрания народных представителей Чжао Лэцзи посещает мавзолей Хо Ши Мина](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/45b2a2744fa84d27a59515b2fe53b42a)

![[Фото] Председатель Национальной ассамблеи Тран Тхань Ман встречает президента Сената Камбоджи Хун Сена](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/7a90c9b1c1484321bbb0fadceef6559b)

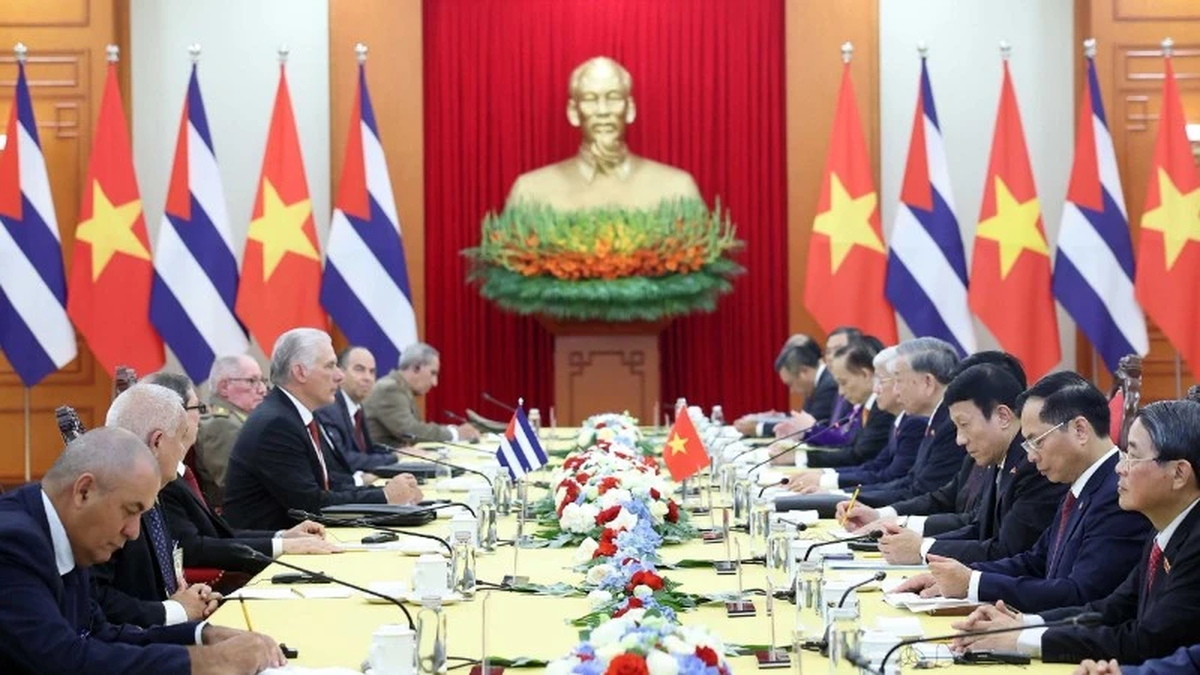

![[Фото] Празднование 65-летия установления дипломатических отношений между Вьетнамом и Кубой](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/0ed159f3f19344e497ab652956b15cca)

![[Фото] Хошимин украшен флагами и цветами накануне Национального дня 2 сентября.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/f493a66401844d4c90919b65741ec639)

Комментарий (0)