고객이 은행 자본의 10% 이상을 대출받을 수 없다고 제안합니다.

신용기관법(안) 제136조 제1항 및 제2항은 신용한도에 관하여 다음과 같이 규정하고 있습니다. “1. 고객의 총 미상환 신용잔액은 상업은행 자기자본의 10%를 초과할 수 없다…; 고객 및 관계인의 총 미상환 신용잔액은 상업은행 자기자본의 15%를 초과할 수 없다…”.

베트남 국가은행(SBV)의 설명에 따르면, 신용기관의 1인 고객, 1인 고객 및 관련자에 대한 신용 한도 규정은 2010년 신용기관법의 조항에서 계승되었습니다. 이는 신용기관의 신용 집중 위험을 줄이는 동시에 신용 자본이 소규모 고객을 포함한 많은 고객에게 할당되도록 보장하고, 기업 및 고객의 신용 접근성을 높이고, 신용 자본이 대규모 고객 및 고객 그룹에만 집중되는 것을 제한하는 것을 목표로 합니다.

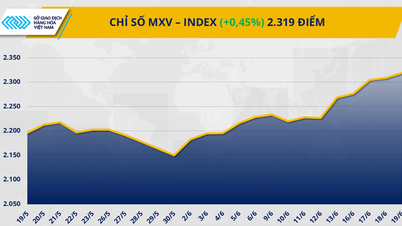

베트남 국가은행은 다음과 같이 밝혔습니다. 현재 신용 한도는 2010년 이후 신용기관의 자기자본을 계산하여 책정되고 있습니다. 2010년 이후 신용기관의 자기자본은 크게 증가했습니다(국유 신용기관은 6배에서 10배로, 주식회사 상업은행은 3배에서 10배로, 외국 신용기관/외국은행 지점은 2배에서 8배로 증가).

ANVI 로펌 LLC의 쯔엉 탄 득 변호사는 "과거에는 은행 규모가 작았고, 고객 한도의 신용 잔액이 10%라면 너무 적었습니다. 이제 은행 자본 규모가 수십 배로 증가했기 때문에, 이 10% 수준은 시스템 안전성을 보장하고 단일 고객 대출에 집중할 때 발생하는 위험을 방지하기에 합리적인 수준입니다."라고 분석했습니다.

2023년 11월 23일 오후 회의장에서 신용기관법 초안을 논의하던 하이즈엉성 국회의원 응우옌 티 비엣 응아(Nguyen Thi Viet Nga) 의원은 신용 한도 규정 개정, 고객 및 관련자의 최대 신용 잔액 감축, 대규모 고객 또는 고객 집단의 신용 자본 집중 제한 문제를 제기했습니다. 그러나 현재 15%와 20%인 신용 한도를 10%와 15%로 즉시 인하하는 규정 또한 신용기관 운영에 급격한 영향을 미쳐 신용기관의 어려움을 야기할 것입니다.

은행의 위험을 제한하기 위한 다양한 조치

지난 6월 국회 경제 위원회는 이러한 내용을 검토하여 신용한도 개정을 검토하자고 제안했습니다.

경제위원회에 따르면, 총 미지급 신용 잔액을 줄이면 경제의 자본 공급에 즉각적인 영향을 미치며, 특히 주식 시장과 기업 채권 시장은 경제의 안정적인 자본 조달 채널이 아니며 여전히 많은 위험이 있다는 점을 감안할 때 더욱 그렇습니다.

금융감독원은 또한 특수관계인의 정의를 확대하는 동시에 고객과 특수관계인에게 부여되는 총 신용한도를 축소하는 것은 고객과 은행 모두에게 이중적인 부정적 영향을 미칠 것이라고 우려하고 있습니다. 또한, 신디케이트론이나 총리 보고의 경우 신용한도가 현행법보다 좁기 때문에 더 많은 시간과 절차가 소요될 것입니다.

경제위원회는 "국제 관행은 초안법에 규정된 것보다 더 높은 비율(약 25%)을 규정하고 있다"고 밝혔다.

"과거에는 프로젝트 규모가 작아 은행에서 많은 돈을 빌릴 필요가 없었습니다. 하지만 지금은 모든 프로젝트에 수천만 원에서 수십억 원의 비용이 들어갑니다. 대출 잔액이 줄어들면 프로젝트들은 자금 부족에 시달리게 될 것입니다."라고 한 기업 관계자는 우려했습니다.

사회경제 문제 시장 솔루션 센터의 연구 책임자이자 경제학자인 딘 투안 민은 이 문제가 기업의 생산과 사업에 큰 영향을 미칠 것이라고 우려했습니다. 국가은행이 이 제안의 영향에 대해 보고했는지, 아니면 이 새로운 규제의 영향을 받는 주체들의 전반적인 데이터를 파악했는지는 불분명합니다. 한도를 초과하여 차입한 기업들은 사업 운영에 차질을 빚지 않고 이 새로운 규제를 준수할 수 있도록 재정을 조정할 수 있을까요? 자본 감소를 메울 다른 신용 채널을 찾을 수 있을까요?

PV.VietNamNet과 공유한 Passio Lawyers LLC의 Tran Minh Phap 마스터는 다음과 같이 말했습니다. 초안에 첨부된 설명서를 검토한 결과, 이 비율을 조정하는 목적은 하나 또는 단일 고객 그룹에 대한 신용 자본 집중을 제한하여 위험을 분산하는 것이라는 것을 알게 되었습니다.

그러나 그는 단일 고객에 대한 신용 비율을 제한하면 대규모 자본이 필요한 프로젝트의 자본 조달 능력이 저하될 것이라고 주장했습니다. 기업들은 경제 회복 및 개발 단계에 있는 대규모 프로젝트, 특히 핵심 프로젝트를 수행하기 어려워질 것입니다. 이러한 상황에서 신디케이트 신용을 제공하는 "경로"는 최선의 선택입니다.

그러나 신디케이트론의 조건을 충족하는 것은 전혀 쉽지 않습니다. 신용 정책과 위험 감수 성향이 신용 기관마다 다르고, 대출을 받으려면 고객은 반드시 많은 절차를 거쳐야 하고 매우 어려운 조건도 많이 충족해야 하기 때문입니다.

예를 들어, 한 은행은 해당 프로젝트가 양호하고 위험도가 낮다고 판단하여 자본 제공에 동의하지만, 다른 은행은 위험 감수 성향이 다르다는 이유로 거부할 수 있습니다. 이렇게 되면 많은 자본이 필요한 고객은 어려움을 겪게 됩니다.

신용한도 비율을 낮추면 시장의 자본 규모도 감소하게 되는데, 이는 이미 코로나19 팬데믹과 세계 경제 침체의 영향으로 어려움을 겪고 있는 기업들이 사업 운영을 유지할 자본이 충분하지 않아 더 큰 어려움에 직면하게 될 것이라는 맥락에서입니다.

은행의 위험을 분산하고 제한하기 위해 팝 씨는 다음과 같이 의견을 밝혔습니다. 신용공여율을 낮추는 대신, 현재보다 신용공여 조건에 대한 규제를 더욱 강화하는 방안을 검토해야 합니다. 좋은 프로젝트가 규정된 조건을 충족하면 적절한 자본이 지원될 것입니다.

그리고 좋은 프로젝트에 자본을 집중시키는 것은 위험도가 높은 여러 프로젝트에 자본을 분산하는 것보다 더 안전할 것입니다. 이를 통해 관리 기관이 원래 목표로 삼고 있는 목적을 확실히 달성할 수 있습니다. - 마스터 트란 민 팝(Tran Minh Phap)이 말했습니다.

원천

댓글 (0)