Nach Angaben des Finanzministeriums wird die Einkommensteuer durch den „zu hohen“ Familienfreibetrag zu einer „Steuerpolitik für Spitzenverdiener“ werden. Das Ministerium schlug außerdem vor, Abzüge für wohltätige und humanitäre Spenden einzuführen.

Vorschlag, die Regierung mit der Regelung der Familienfreibeträge zu beauftragen

Das Finanzministerium hat der Regierung gerade einen Vorschlag zur Ausarbeitung eines Gesetzesentwurfs zur Einkommensteuer (Ersatz) vorgelegt.

Darin wird klar zum Ausdruck gebracht, dass es in letzter Zeit Meinungen gab, dass das Niveau Familienabzug noch immer niedrig, es gibt jedoch auch Meinungen, dass der derzeitige Familienfreibetrag im Vergleich zum allgemeinen Lebensstandard und Einkommen der Bevölkerung nicht niedrig sei, da viele Arbeitnehmer über Einkommen verfügen, die noch nicht ausreichen, um Steuern zahlen zu müssen.

Einige Meinungen besagen, dass es notwendig sei, die Höhe des Familienfreibetrags an den regionalen Mindestlohn anzupassen. In städtischen Gebieten und Großstädten müsse der Familienfreibetrag aufgrund der höheren Kosten höher sein als in ländlichen Gebieten und Bergregionen. Es gibt auch Meinungen, dass es eine höhere Steuerpolitik für Einzelpersonen in städtischen Gebieten und Großstädten geben müsse, um die Einwanderung und Abwanderung in Großstädte zu begrenzen.

Nach Angaben des Finanzministeriums gilt der derzeitige Familienfreibetrag seit 2020 und muss überprüft und neu bewertet werden, um den neuen Bedingungen entsprechende Änderungen und Ergänzungen vorzuschlagen.

Die Höhe des spezifischen Familienfreibetrags muss sorgfältig geprüft und berechnet werden, um sicherzustellen, dass sie mit den Preisschwankungen sowie dem Anstieg des Lebensstandards der Menschen in der letzten Zeit und den Prognosen für die Zukunft im Einklang steht.

„ Der zu hohe Abzugssatz verschleiert die Rolle der Einkommensteuerpolitik bei der Umsetzung ihrer Funktionen (Sicherung sozialer Gerechtigkeit und Einkommensregulierung) und führt dazu, dass die Einkommensteuerpolitik wieder zu einer Steuerpolitik für Spitzenverdiener wird, wie sie in der Vorperiode üblich war. Es könnte geprüft werden, ob die Regierung die Höhe des Familienabzugs regulieren kann, um Flexibilität und proaktive Anpassung an die Realität und die Anforderungen der sozioökonomischen Entwicklung des Landes in jeder Periode zu gewährleisten “, schlug das Finanzministerium vor.

Fügen Sie Sonderabzüge hinzu, um die Steuerzahler zu unterstützen

Um zur Verringerung der Steuerbelastung der Steuerzahler beizutragen, Finanzministerium schlägt zusätzliche Beiträge vor Wohltätige und humanitäre Spenden sind absetzbar.

Artikel 20 des aktuellen Einkommensteuergesetzes sieht vor, dass wohltätige und humanitäre Spenden vom Einkommen abgezogen werden, bevor die Steuer auf Einkünfte aus Gehältern und Löhnen berechnet wird. Dazu gehören: Spenden an Organisationen und Einrichtungen, die sich um Kinder in besonders schwierigen Verhältnissen, Behinderte und obdachlose ältere Menschen kümmern und sie fördern; Spenden an Wohltätigkeitsfonds, humanitäre Fonds und Bildungsförderungsfonds.

„ Derzeit ist die Einrichtung und Ausweitung von Sozial- und Wohltätigkeitsfonds eine Lösung für die Regierung, die Wohlfahrt benachteiligter Gruppen zu unterstützen. Die Fonds werden aus der Mobilisierung und den Beiträgen von Menschen und Mitarbeitern von Agenturen, Organisationen und Einheiten gebildet, die zur wirksamen Umsetzung von Richtlinien zu Dankbarkeit, sozialer Sicherheit und Unterstützung von Gruppen in besonders schwierigen Situationen oder während der Covid-19-Pandemie, Stürmen und Überschwemmungen in der Vergangenheit beigetragen haben. Daher ist es notwendig, den Umfang der Bestimmung der abzugsfähigen Beiträge zu überprüfen und zu ergänzen “, analysierte das Finanzministerium.

Darüber hinaus schlug das Finanzministerium vor, weitere spezifische Abzüge zu prüfen und hinzuzufügen.

Untersuchungen zu den Erfahrungen anderer Länder zeigen, dass die Einkommensteuergesetze der meisten Länder Abzüge in unterschiedlicher Form und Weise vorsehen. Die Länder unterteilen die Abzüge häufig in die folgenden drei Gruppen: allgemeine Abzüge für Einzelsteuerzahler; Abzüge für Angehörige, wie z. B. Abzüge für Kinder, Ehepartner, Eltern usw.; Abzüge spezifischer Art (z. B. Abzüge für Krankheitskosten, Ausbildung usw.).

Spezifische Abzüge sind Abzüge, auf die Steuerzahler Anspruch haben, wenn sie bestimmte Kriterien erfüllen, wie z. B. Ausgaben für staatlich geförderte Leistungen (z. B. für Gesundheitsversorgung, Bildung usw.). Dementsprechend ist auch der Umfang dieser Abzüge in den verschiedenen Ländern sehr unterschiedlich. Einige Länder erlauben Abzüge für Sozialversicherungsbeiträge, Krankenversicherung usw., um die Menschen zur Teilnahme an diesen Leistungen zu ermutigen; andere Länder erlauben Abzüge für medizinische Ausgaben, Ausgaben für die Ausbildung der Kinder oder andere Länder erlauben Abzüge für Zinsen auf Ratenkredite usw. (Thailand, Malaysia, Korea, Indonesien usw.).

Das Finanzministerium betonte, dass vor der Berechnung der Steuern für einzelne Steuerzahler zusätzliche spezifische Abzüge geprüft und untersucht werden müssen. Der Umfang der abzugsfähigen Ausgaben und die Höhe der Abzüge müssen jedoch berücksichtigt und angemessen berechnet werden, um die gesetzten Ziele zu erreichen, ohne die Rolle der Einkommensteuerpolitik als Instrument zur Einkommensregulierung und Umverteilung zu beeinträchtigen.

Nach dem geltenden Einkommensteuergesetz sind Privatpersonen berechtigt, Sozialversicherungsbeiträge, Krankenversicherungsbeiträge, Arbeitslosenversicherungsbeiträge und Berufshaftpflichtversicherungsbeiträge für bestimmte versicherungspflichtige Berufe abzuziehen, abzüglich der vorgeschriebenen Familienabzüge, Spenden und Zuschüsse für wohltätige Zwecke, Zulagen und Subventionen. Der verbleibende Betrag ist das Einkommen, das als Grundlage für die Berechnung der Einkommensteuer dient. Ab dem Steuerjahr 2020 beträgt der Abzug für Steuerzahler 11 Millionen VND/Monat (132 Millionen VND/Jahr); der Abzug für jede unterhaltsberechtigte Person beträgt 4,4 Millionen VND/Monat. Mit diesem Abzug müssen Personen mit einem Gehalts- und Lohneinkommen von 17 Millionen VND/Monat (bei einer unterhaltsberechtigten Person) oder 22 Millionen VND/Monat (bei zwei unterhaltsberechtigten Personen) nach Abzug der Sozialversicherung, Krankenversicherung, Arbeitslosenversicherung usw. keine Einkommensteuer zahlen. |

Quelle

![[Foto] Bunter Kulturraum bei der Ausstellung „80 Jahre Reise der Unabhängigkeit – Freiheit – Glück“](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/26/fe69de34803e4ac1bf88ce49813d95d8)

![[Foto] Premierminister Pham Minh Chinh leitet die Sitzung des Nationalen Lenkungsausschusses für internationale Integration](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/26/9d34a506f9fb42ac90a48179fc89abb3)

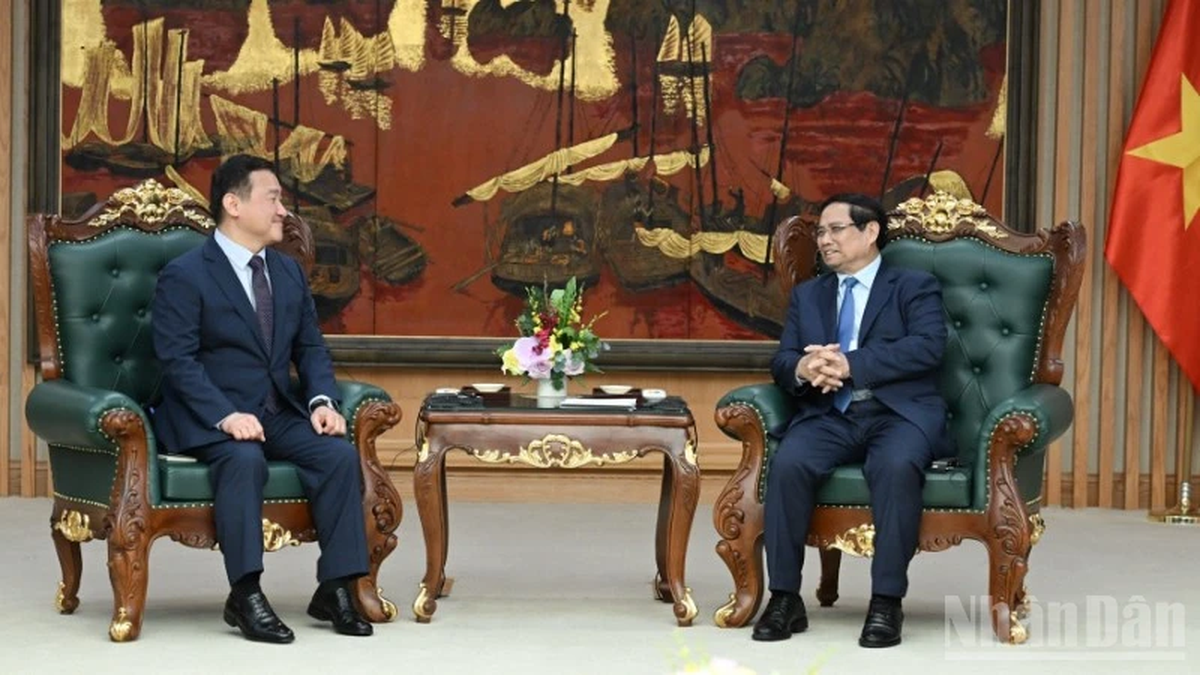

![[Foto] Premierminister Pham Minh Chinh empfängt den CEO von Samsung Electronics](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/26/373f5db99f704e6eb1321c787485c3c2)

Kommentar (0)