أصدرت شركة SSI للأوراق المالية مؤخرًا تقرير تحديث توقعات سوق الأسهم في فيتنام لعام 2023. وقال فريق التحليل إنه عندما يعكس سوق الأسهم في الوقت نفسه احتمال خفض حاد في أسعار الفائدة هذا العام إلى جانب توقعات الأرباح الضعيفة للشركات المدرجة، فإن اتجاه السوق سوف يتقلب في اتجاه تصاعدي من الآن وحتى نهاية العام.

وبناءً على ذلك، وفيما يتعلق بآفاق الأرباح، قامت شركة SSI Research بمراجعة تقديراتها لنمو الأرباح لعام 2023 بالخفض، حيث ستستمر الشركات المدرجة في مواجهة التحديات في موسم نتائج الأعمال للربعين الثاني والثالث.

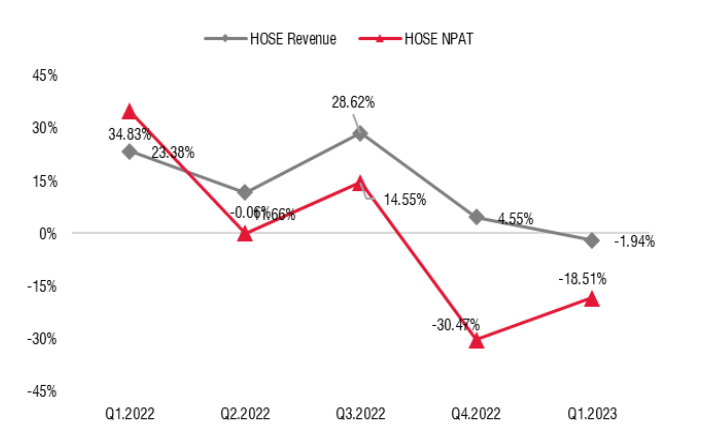

في الواقع، سجلت أرباح الشركات المدرجة في بورصة هونج كونج انخفاضًا كبيرًا مقارنة بنفس الفترة، وبدأت هذه العملية مبكرًا جدًا من الربع الثاني من عام 2022 إلى الربع الأول من عام 2023، حيث انخفضت هوامش الربح للعديد من الشركات بشكل حاد بسبب زيادة التكاليف بشكل رئيسي، في حين ظل نمو الإيرادات مستقرًا تمامًا حتى الربع الأول من عام 2023.

الأرباح الفصلية للشركات المدرجة في بورصة HoSE (المصدر: SSI Research).

مع ذلك، يكمن الخطر في أن نمو الإيرادات قد يُظهر علامات تراجع بدءًا من الربع الثاني من عام 2023 بسبب ضعف الطلب المحلي والأجنبي. وترى مؤسسة ستاندرد آند بورز 5000 (SSI)، أن الاستهلاك المحلي قد لا يتعافى حتى الربع الرابع من عام 2023، وهو ما يُمكن قياسه من خلال نمو الائتمان ووضع الواردات.

في الدورة السابقة لسوق الأوراق المالية، تعافى السوق بقوة عندما بلغت أسعار الفائدة ذروتها ووجه البنك المركزي بخفض كبير لأسعار الفائدة في عام 2012. والسؤال هو هل سيتكرر هذا في الوقت الحاضر أم لا؟

ارتفع مؤشر VN بنسبة 5.63% اعتبارًا من 26 مايو 2023، وارتفع بنسبة 2.28% منذ أن خفض البنك المركزي الفيتنامي أسعار الفائدة لأول مرة في مارس. ورغم أن أسعار الفائدة انخفضت بوتيرة أسرع من المتوقع حتى الآن، مقارنةً بمعظم التقديرات منذ بداية العام، إلا أن خفض أسعار الفائدة رافقه انخفاض في الطلب على الائتمان واستقرار في سعر الصرف نتيجة ضعف نشاط الاستيراد.

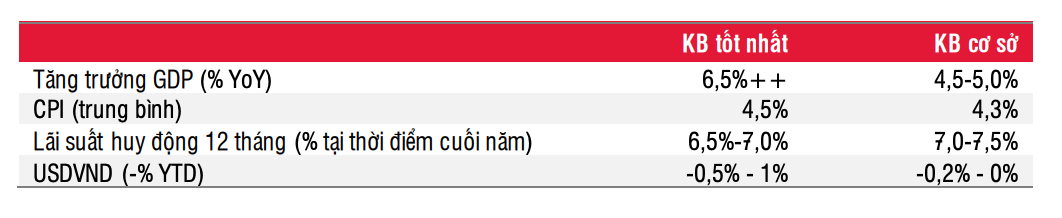

المؤشرات الرئيسية في السيناريوهات الأساسية وأفضل السيناريوهات (المصدر: SSI Research).

وفيما يتعلق بتوقعات أسعار الفائدة، ووفقاً للسيناريو الأساسي، يعتقد بنك SSI أن أسعار الفائدة قد تنخفض بمقدار 50-100 نقطة أساس أخرى من الآن وحتى نهاية العام، وستستمر في الانخفاض في عام 2024.

ورغم أن أسعار الفائدة على الودائع انخفضت بنحو 250 إلى 300 نقطة أساس مقارنة ببداية العام، فإن تعديل أسعار الفائدة على شراء المساكن لم يكن كبيرا لأن قروض شراء المساكن تعتبر محفوفة بالمخاطر إلى حد كبير فيما يتصل بالقضايا في أسواق السندات المؤسسية والعقارات.

مع بقاء أسعار الرهن العقاري الحالية عند حوالي 13%، قد يكون من الضروري خفض أسعار الرهن العقاري بمقدار 150-200 نقطة أساس إضافية لتحفيز الطلب في سوق العقارات، ومن المرجح أن يحدث هذا بحلول عام 2024. وبحلول ذلك الوقت، ستكون السيولة أفضل مع دخول التدابير الحكومية لتخفيف أعباء سوق العقارات وسوق سندات الشركات حيز التنفيذ.

في عام ٢٠٢٣ وحده، سمح المرسوم رقم ٠٨ لمصدري سندات الشركات بتمديد التزاماتهم بالسداد لمدة تصل إلى عامين، وأعلن عدد من البنوك استعدادها لتوفير رأس مال إضافي لمستثمري المشاريع الحاصلين على الوضع القانوني اللازم. وهذا يُسهم أيضًا في استقرار السيولة تدريجيًا في النظام.

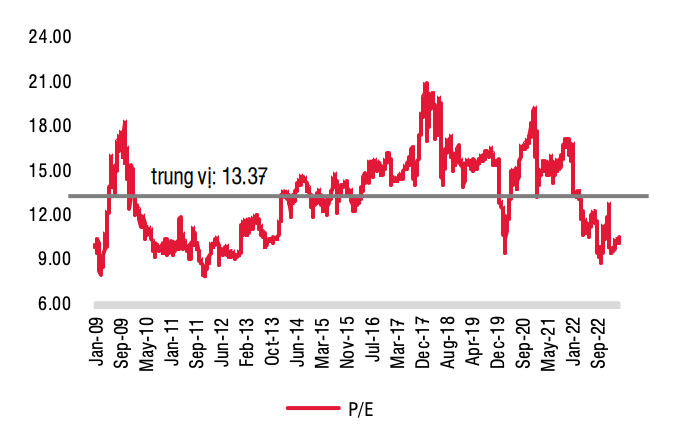

نسبة السعر إلى الربح المتوقعة (المصدر: SSI Research).

بما أن سوق الأسهم يعكس في الوقت نفسه احتمال خفض حاد لأسعار الفائدة هذا العام، إلى جانب ضعف توقعات أرباح الشركات المدرجة، تتوقع SSI أن يشهد اتجاه السوق حالة من الشد والجذب مع تزايد الزخم من الآن وحتى نهاية العام. وسيظل تقلب سوق الأسهم مرتفعًا للغاية.

تشمل العوامل التي ينبغي مراقبتها والتي قد تؤثر على سوق الأسهم تطورات أسعار الفائدة، والسياسات الحكومية الجديدة، وتطبيق السياسات الحالية التي ستساعد الاقتصاد على تجاوز خطر التباطؤ الاقتصادي العالمي والتعافي تدريجيًا. والأمر الإيجابي هو أنه بحلول الربع الثالث من هذا العام، ستتمكن معظم القطاعات من تجاوز أدنى مستويات أرباحها.

ومن هذا المنطلق، توصي شركة SSI Research المستثمرين على المدى الطويل بتجميع الأسهم تدريجياً، خاصة عندما يكون مؤشر VN حوالي 1000 نقطة.

وتحافظ شركة SSI للأبحاث على توصيتها الحيادية للقطاعين اللذين يتمتعان بأكبر نسب رأس المال، بما في ذلك البنوك والعقارات، ولكن بالنسبة لأسهم البنوك، فإن الوقت المناسب لمراجعة هذه المجموعة من الأسهم هو اعتبارًا من الربع الرابع، لأنه في ذلك الوقت سيكون لدى المستثمرين فهم أفضل لأنشطة إعادة هيكلة الديون وتكوين المخصصات للبنوك، وبالتالي يكونون قادرين على تقدير الوقت اللازم لامتصاص جميع الديون المعدومة للبنوك لهذه الدورة.

ومن ناحية أخرى، فيما يتعلق بقطاع العقارات، ينبغي إعطاء الأولوية لاختيار أسهم العقارات التي ترتبط بشكل أقل بسوق السندات للشركات .

[إعلان 2]

مصدر

تعليق (0)