ความจำเป็นของความเสี่ยงที่อาจเกิดขึ้น

ในบริบทของระบบธนาคารของเวียดนามที่ผ่านขั้นตอนการพัฒนามาหลายขั้นตอน ก็มีความเสี่ยงที่อาจเกิดขึ้นมากมายเช่นกัน ดังนั้น ปัญหาใหญ่ที่สุดประการหนึ่งก็คือสถานการณ์ของการเป็นเจ้าของข้ามสาย การแทรกแซงของธนาคาร การใช้ธนาคารเป็น "สนามหลังบ้าน" เพื่อสนองผลประโยชน์ของกลุ่ม ตัวอย่างทั่วไปคือเรื่องอื้อฉาวครั้งใหญ่ที่เกิดขึ้นที่ SCB - Van Thinh Phat, OCB ในช่วงไม่กี่ปีที่ผ่านมา

รายงานการติดตามของ สภานิติบัญญัติแห่งชาติ และข้อสรุปของการตรวจสอบและสอบบัญชีในช่วงไม่กี่ปีที่ผ่านมาแสดงให้เห็นว่าธนาคารพาณิชย์หลายแห่งมีโครงสร้างผู้ถือหุ้นที่ซับซ้อน โดยผู้ถือหุ้นรายใหญ่ควบคุมธนาคารผ่านความสัมพันธ์ข้ามสายงานกับธุรกิจ กองทุนการลงทุน และบุคคลที่เกี่ยวข้อง กรณีทั่วไปบางกรณีนำไปสู่ผลที่ร้ายแรง เช่น หนี้เสียเพิ่มขึ้น ทรัพย์สินสูญหาย และแม้แต่คดีอาญาร้ายแรง

แม้ว่า พ.ร.บ. สถาบันสินเชื่อ พ.ศ. 2553 และ พ.ร.บ. แก้ไขเพิ่มเติม พ.ศ. 2560 จะมีบทบัญญัติเกี่ยวกับอัตราส่วนการถือหุ้นและมาตรการควบคุม แต่ในทางปฏิบัติยังคงมีช่องโหว่ไม่เพียงพอที่จะป้องกันและยับยั้งได้ ดังนั้น ความจำเป็นเร่งด่วนคือต้องปรับปรุงกรอบกฎหมายอย่างต่อเนื่องเพื่อสร้างกำแพงที่แข็งแกร่งและโปร่งใสมากขึ้น ขณะเดียวกันก็ต้องรักษาความปลอดภัยของระบบธนาคารในบริบทของการบูรณาการ ทางเศรษฐกิจ และความผันผวนต่างๆ

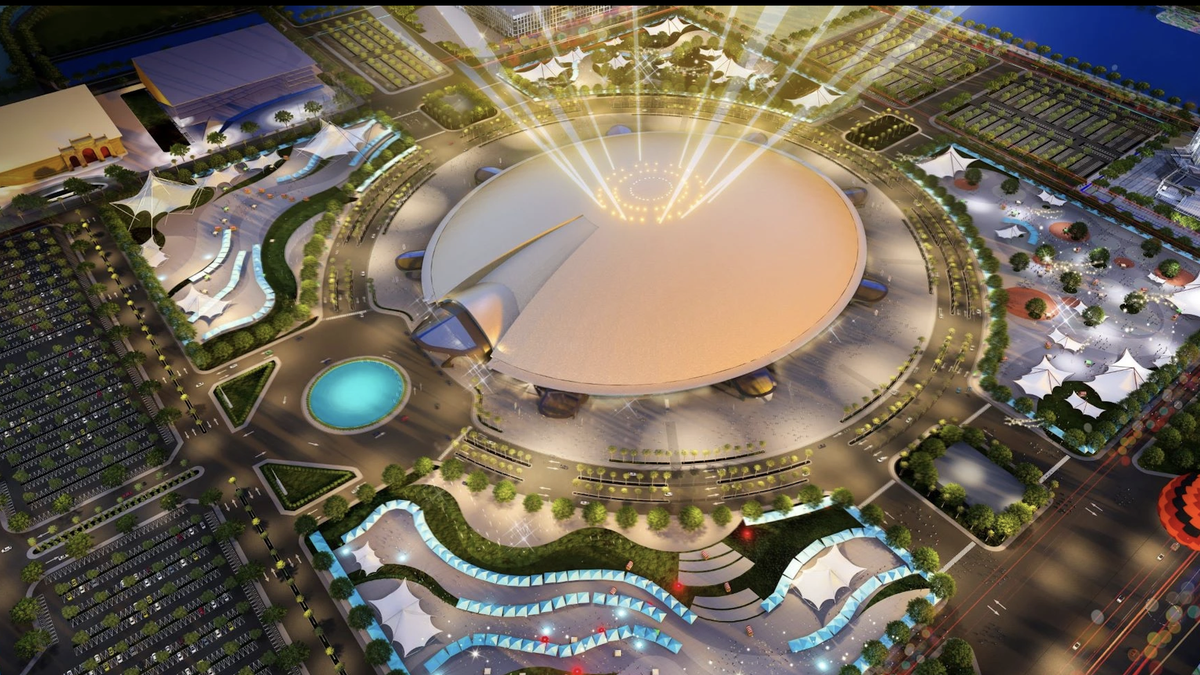

ภาพประกอบ

ดังนั้น เมื่อวันที่ 18 มกราคม 2024 สภานิติบัญญัติแห่งชาติได้ผ่านกฎหมายว่าด้วยสถาบันสินเชื่อที่แก้ไขเพิ่มเติมในปี 2024 อย่างเป็นทางการ โดยมีประเด็นสำคัญหลายประการ โดยเฉพาะอย่างยิ่งในด้านการเข้มงวดการควบคุมความเป็นเจ้าของข้ามกัน การป้องกันการจัดการของธนาคาร และการเพิ่มความปลอดภัยของระบบ ซึ่งถือเป็นอุปสรรคทางกฎหมายใหม่ที่เข้มงวดยิ่งขึ้นและแข็งแกร่งขึ้นเพื่อปกป้องสุขภาพของอุตสาหกรรมการธนาคารและตลาดการเงินในเวียดนาม

ดร.เหงียน ตรี ฮิเออ ผู้เชี่ยวชาญด้านการเงินและธนาคาร กล่าวว่า "การเพิ่มความเข้มงวดของการถือหุ้นข้ามกัน การจำกัดอัตราส่วนการถือหุ้น และการควบคุมแหล่งทุนสำหรับการซื้อหุ้นถือเป็นขั้นตอนที่น่ายินดีอย่างยิ่ง หากบังคับใช้กฎหมายสถาบันสินเชื่อปี 2024 อย่างเคร่งครัด จะช่วยให้ระบบธนาคารมีความโปร่งใสมากขึ้น โดยจำกัดความเสี่ยงของกลุ่มผู้ถือหุ้นที่เข้ามาจัดการธนาคารเพื่อสนองผลประโยชน์ของตนเอง ซึ่งเป็นวิธีหนึ่งที่จะลดปัญหาหนี้เสียที่อาจเกิดขึ้นและปกป้องความปลอดภัยของระบบ" อย่างไรก็ตาม "ปัญหาไม่ได้อยู่ที่กฎระเบียบเท่านั้น แต่ยังอยู่ที่การนำไปปฏิบัติด้วย กลุ่มผลประโยชน์มักมีวิธีที่ซับซ้อนมากในการหลีกเลี่ยงกฎหมาย โดยเฉพาะอย่างยิ่งผ่านการถือหุ้นทางอ้อมผ่านนิติบุคคลหลายชั้น กองทุนการลงทุน และแม้แต่บุคคลตัวกลาง" ดร.ฮิเออ ยังแสดงความกังวลอีกด้วย

เพิ่มความเข้มงวดของกฎหมาย - สร้างอุปสรรคเพื่อป้องกันการเป็นเจ้าของข้ามกันและการจัดการของธนาคาร

กฎหมายว่าด้วยสถาบันสินเชื่อฉบับแก้ไขในปี 2567 ได้เพิ่มการเข้มงวดของการถือหุ้นข้ามกันและขีดจำกัดอัตราส่วนการถือหุ้น การเปิดเผยข้อมูลของผู้ถือหุ้นรายใหญ่ และการเข้มงวดอำนาจของกลุ่มผู้ถือหุ้นรายใหญ่ โดยเฉพาะอย่างยิ่งการเร่งการแทรกแซงของธนาคารแห่งรัฐ ในเวลาเดียวกัน กฎหมายยังเพิ่มการเสริมสร้างความโปร่งใส การจัดการกับการละเมิดที่เข้มงวด การเพิ่มโทษ เป็นต้น

การบังคับใช้กฎเกณฑ์ที่ชัดเจนและเข้มงวดยิ่งขึ้นเกี่ยวกับอัตราส่วนการถือหุ้นของบุคคลและองค์กรในธนาคารถือเป็นความก้าวหน้าอย่างหนึ่งของกฎหมายฉบับใหม่ ดังนั้น บุคคลธรรมดาจึงไม่สามารถถือหุ้นเกิน 5% ของทุนจดทะเบียนของธนาคารได้ (ลดลงจาก 5% ก่อนหน้า แต่สามารถควบคุมความสัมพันธ์ที่เกี่ยวข้องได้มากขึ้น) องค์กรไม่สามารถถือหุ้นเกิน 10% ของทุนจดทะเบียนของธนาคารได้ ผู้ถือหุ้นและบุคคลที่เกี่ยวข้องไม่สามารถถือหุ้นเกิน 15% ของทุนจดทะเบียนของธนาคารได้

นอกจากนี้ การเพิ่มข้อบังคับที่กำหนดให้ผู้ถือหุ้นรายใหญ่ต้องรายงานแหล่งที่มาของเงินทุนสำหรับการซื้อหุ้นอย่างละเอียด ธนาคารแห่งรัฐเวียดนาม (SBV) มีสิทธิ์ที่จะขอให้ชี้แจงหรือแม้แต่ปฏิเสธหากพบความเสี่ยง ห้ามมิให้มีการบริจาคเงินทุนในลักษณะวนซ้ำโดยอาศัยการกู้ยืมเงินจากสถาบันสินเชื่ออื่นเพื่อลงทุนในธนาคารโดยเด็ดขาด ถือเป็นการ "ปิดกั้น" ที่มีประสิทธิภาพต่อการกระทำที่ปกปิดการเป็นเจ้าของข้ามกันโดยอ้อมผ่านนิติบุคคลตัวกลาง จึงช่วยลดความเสี่ยงที่กลุ่มผู้ถือหุ้นจะเข้ามาแทรกแซงการดำเนินงานของธนาคาร

นอกจากนี้ กฎหมายฉบับใหม่ยังระบุอย่างชัดเจนว่าผู้ถือหุ้นรายใหญ่และผู้ถือหุ้นรายใหญ่ไม่สามารถเข้าไปแทรกแซงการบริหารจัดการและการดำเนินงานของธนาคารได้ หากพบการละเมิด ธนาคารของรัฐมีสิทธิ์ใช้มาตรการที่เข้มงวด เช่น การบังคับถอนการลงทุน การจำกัดสิทธิในการลงคะแนนเสียง เป็นต้น เพื่อป้องกันไม่ให้ธนาคารถูกใช้เป็นเครื่องมือทางการเงินเพื่อวัตถุประสงค์ส่วนตัวหรือกลุ่มผลประโยชน์ ซึ่งอาจก่อให้เกิดความเสียหายต่อผู้ถือหุ้นรายย่อย ลูกค้า และระบบโดยรวม

โดยเฉพาะอย่างยิ่งธนาคารแห่งรัฐมีอำนาจในการแทรกแซงมากขึ้น กฎหมายใหม่จำกัดอัตราส่วนสินเชื่อของผู้ถือหุ้นรายใหญ่และบุคคลที่เกี่ยวข้องอย่างเคร่งครัด โดยเฉพาะอย่างยิ่งอัตราส่วนสินเชื่อรวมของผู้ถือหุ้นรายใหญ่และบุคคลที่เกี่ยวข้องต้องไม่เกิน 5% ของทุนของธนาคาร สินเชื่อ การค้ำประกัน และการลงทุนในกิจการที่เกี่ยวข้องทั้งหมดต้องได้รับการประเมินอย่างรอบคอบและเปิดเผยต่อสาธารณะและโปร่งใส

พระราชบัญญัติสถาบันสินเชื่อ พ.ศ. 2567 เพิ่มข้อกำหนดมากมายเกี่ยวกับการเปิดเผยข้อมูลต่อสาธารณะเกี่ยวกับการเป็นเจ้าของหุ้น ความสัมพันธ์ที่เกี่ยวข้องของผู้ถือหุ้นรายใหญ่ ธุรกรรมภายใน โครงสร้างผู้ถือหุ้น และสถานะทางการเงิน โดยเฉพาะอย่างยิ่ง การละเมิดข้อกำหนดเกี่ยวกับการเป็นเจ้าของหุ้น การให้สินเชื่อภายใน และการจัดการธนาคารจะได้รับการจัดการอย่างเคร่งครัด

รองศาสตราจารย์ ดร. Dinh Trong Thinh จาก Academy of Finance กล่าวว่า “กฎหมายได้สร้างกรอบที่ค่อนข้างเข้มงวด แต่ในบริบทปัจจุบัน ธุรกรรมทางการเงินมีความซับซ้อนมาก โดยมีชั้นตัวกลางจำนวนมาก โดยเฉพาะการใช้บริษัทหลังบ้าน บริษัทลูกในต่างประเทศ หรือกองทุนการลงทุนเพื่อปกปิดการเป็นเจ้าของร่วมกัน ดังนั้น การตรวจจับการละเมิดจึงต้องมีการประสานงานระหว่างธนาคารแห่งรัฐ คณะกรรมการกำกับหลักทรัพย์แห่งรัฐ กรมสรรพากร และหน่วยงานที่มีหน้าที่อื่นๆ” ในขณะเดียวกัน จำเป็นต้องใช้เครื่องมือตรวจสอบที่ทันสมัย เช่น ปัญญาประดิษฐ์ บิ๊กดาต้า และการเชื่อมต่อข้อมูลระหว่างภาคส่วนอย่างค่อยเป็นค่อยไป เพื่อติดตามกระแสเงินทุนและธุรกรรมที่มีสัญญาณผิดปกติ

ยังมีอีกหลายความท้าทายที่ต้องมีการติดตาม ตรวจสอบ และควบคุมเพิ่มมากขึ้น

แม้ว่ากฎหมายว่าด้วยสถาบันสินเชื่อปี 2024 จะถือว่าเข้มงวดและก้าวหน้า แต่การนำไปปฏิบัติอย่างมีประสิทธิผลยังคงเป็นความท้าทายที่สำคัญ ในรายงานต่อรัฐสภาเกี่ยวกับการปรับโครงสร้างระบบสถาบันสินเชื่อร่วมกับการชำระหนี้เสีย ผู้ว่าการธนาคารแห่งรัฐ Nguyen Thi Hong ได้เน้นย้ำว่า การควบคุมการถือหุ้นข้ามกันเป็นเรื่องยากมาก โดยเฉพาะอย่างยิ่งเมื่อผู้ถือหุ้นและบุคคลที่เกี่ยวข้องจงใจปกปิดหรือใช้ชื่อของตนในการถือหุ้นเพื่อหลีกเลี่ยงกฎหมาย

เกี่ยวกับการป้องกันการเป็นเจ้าของข้ามกันและการเป็นเจ้าของที่มีลักษณะครอบงำและครอบงำในสถาบันสินเชื่อ ผู้ว่าการเหงียน ถิ ฮอง กล่าวว่า ธนาคารแห่งรัฐยังคงพัฒนาฐานทางกฎหมายให้สมบูรณ์แบบและดำเนินการอย่างเด็ดเดี่ยวในการป้องกันและจัดการกับการเป็นเจ้าของหุ้นที่เกินขีดจำกัดที่กำหนด การเป็นเจ้าของข้ามกัน การให้กู้ยืมและการลงทุนที่ฝ่าฝืนกฎระเบียบ ควบคู่ไปกับกระบวนการปรับโครงสร้างสถาบันสินเชื่อ

ส่งผลให้การดำเนินงานของสถาบันสินเชื่อขาดความโปร่งใสและเปิดเผย ซึ่งต้องอาศัยการสอบสวนและการยืนยันจากหน่วยงานที่ทำการสอบสวนเท่านั้น ขณะเดียวกัน ธนาคารกลางไม่ได้ดำเนินการเชิงรุกในการค้นหาข้อมูลหรือพิจารณาความถูกต้องและความน่าเชื่อถือของแหล่งข้อมูล

เพื่อแก้ไขสถานการณ์ของการถือครองร่วมกันและการจัดการ ผู้ว่าการธนาคารแห่งรัฐระบุว่าธนาคารแห่งรัฐจะติดตามความปลอดภัยในการดำเนินงานของสถาบันสินเชื่ออย่างต่อเนื่องและผ่านการตรวจสอบ ในกรณีที่ตรวจพบความเสี่ยงหรือการละเมิด ธนาคารแห่งรัฐจะสั่งให้สถาบันสินเชื่อจัดการกับปัญหาที่มีอยู่เพื่อป้องกันความเสี่ยง ในเวลาเดียวกัน กระทรวง สาขา และหน่วยงานต่างๆ จำเป็นต้องสั่งให้บริษัทลงทุนและสมทบทุนเพื่อซื้อหุ้นในสถาบันสินเชื่อให้เป็นไปตามกฎระเบียบ ใช้เงินทุนที่กู้ยืมมา โดยเฉพาะเงินกู้จากสถาบันสินเชื่อเพื่อจุดประสงค์ที่ถูกต้อง รับรองความปลอดภัยได้อย่างมีประสิทธิภาพ และชำระหนี้คืนสถาบันสินเชื่อตรงเวลา

แม้ว่า พ.ร.บ. สถาบันสินเชื่อ พ.ศ. 2567 จะถือว่าเข้มงวดและก้าวหน้า แต่การนำไปปฏิบัติอย่างมีประสิทธิผลยังคงเป็นความท้าทายที่สำคัญ เช่น จะตรวจจับการกระทำการถือหุ้นข้ามกันทางอ้อมที่ผ่านกระบวนการของนิติบุคคลหลายชั้นได้อย่างไรอย่างรวดเร็ว การตรวจสอบแหล่งที่มาของเงินทุนสำหรับการซื้อหุ้นสามารถทำได้หรือไม่ในบริบทของธุรกรรมทางการเงินที่ซับซ้อนมากขึ้น มาตรการควบคุมเอกสารมีความเข้มงวดเพียงพอที่จะป้องกันการละเมิดตั้งแต่เริ่มต้นหรือไม่

นอกจากนี้ จำเป็นต้องเสริมสร้างศักยภาพในการกำกับดูแลของหน่วยงานบริหาร โดยเฉพาะระบบตรวจสอบและกำกับดูแลด้านธนาคาร ทั้งในด้านทรัพยากรบุคคลและเทคโนโลยี การใช้เครื่องมือวิเคราะห์ข้อมูลขนาดใหญ่และปัญญาประดิษฐ์ในการติดตามความเป็นเจ้าของร่วมกันและธุรกรรมที่ผิดปกติจะเป็นแนวทางสำคัญ

อย่างไรก็ตาม ด้วยกฎระเบียบที่เข้มงวดยิ่งขึ้นหลายฉบับ กฎหมายว่าด้วยสถาบันสินเชื่อปี 2024 ช่วยฟื้นฟูระเบียบการเป็นเจ้าของในระบบธนาคาร ป้องกันการจัดการ การเป็นเจ้าของข้ามกลุ่ม และการใช้ธนาคารในการให้บริการผลประโยชน์ของกลุ่ม เพิ่มความปลอดภัยและความโปร่งใสให้กับระบบสินเชื่อทั้งหมด

นี่เป็นพื้นฐานสำคัญในการสร้างระบบธนาคารที่แข็งแรง สนับสนุนการเติบโตอย่างยั่งยืนของเศรษฐกิจ ขณะเดียวกันก็ปกป้องผลประโยชน์ของลูกค้าและนักลงทุน อย่างไรก็ตาม กฎหมายจะมีประสิทธิภาพอย่างแท้จริงได้ก็ต่อเมื่อมีการประสานงานอย่างใกล้ชิดระหว่างหน่วยงานบริหาร ธนาคาร องค์กรตรวจสอบบัญชี รวมถึงการกำกับดูแลทางสังคม

กฎหมายว่าด้วยสถาบันสินเชื่อปี 2024 ไม่เพียงแต่เป็น "การดำเนินการครั้งใหญ่" ทางกฎหมายเท่านั้น แต่ยังเป็นการเปลี่ยนแปลงแนวคิดการจัดการครั้งใหญ่ โดยเน้นที่ความโปร่งใส ความรับผิดชอบ และความปลอดภัยของระบบเป็นอันดับแรก จะเห็นได้ว่าในปีแรก ระบบธนาคารมีการเติบโตในเชิงบวก มีกลไกการกำกับดูแลที่เข้มงวดยิ่งขึ้น มีการปรับโครงสร้างการสนับสนุนอย่างเป็นระบบ และมีการเปลี่ยนสินเชื่อไปสู่พื้นที่ที่มีความสำคัญเป็นลำดับแรก ซึ่งถือเป็นสัญญาณที่ดีที่พิสูจน์ให้เห็นว่ากฎหมายว่าด้วยสถาบันสินเชื่อปี 2024 เริ่มมีผลกระทบในทางปฏิบัติและมีส่วนสนับสนุนในการเสริมสร้างความปลอดภัยและความยั่งยืนของระบบทั้งหมด

ที่มา: https://baodaknong.vn/luat-tctd-2024-ky-1-cuoc-dai-phau-ve-mat-phap-ly-hanh-lang-ngan-so-huu-cheo-thao-tung-ngan-hang-256697.html

การแสดงความคิดเห็น (0)