Вьетнамский фондовый рынок упал в последнюю сессию недели из-за усиления давления со стороны фиксаторов прибыли на историческом максимуме. Индекс Вьетнама упал на 10,69 пункта до 1630 пунктов, завершив последовательный рост. Ликвидность оставалась высокой, отражая ажиотаж как со стороны покупателей, так и со стороны продавцов; спрос по низким ценам всё же сохранялся, что помогло индексу избежать слишком глубокого падения.

В группе акций с большой капитализацией, таких как банковские акции, динамика замедлилась, большинство из них снизилось: BID -2,7%, LPB -3%, MSN -2%, STB -2,7%, TCB -2,1%... Среди акций с высокой капитализацией были ACB , HDB, MBB, VIC, VJC, VPB...

Между тем, в группе недвижимости понижательное давление было самым сильным: NBB достиг дна, DIG -4,3%, CEO -4,7%, NLG -4,9%, TCH -5%, DXG -3,2%, NVL -4%... Группа ценных бумаг также зафиксировала снижение кодов, включая VDS -4,8%, BVS -3,9%, FTS -3,2%, VCI -2,8%, CTS -3,6%... С другой стороны, VIX, ORS, IVS, DSC достигли потолка; PHS +13,7%, VFS +5,6%, VND +2,1%... При этом VIX продолжил устанавливать новый пик, поднявшись на 133% по сравнению с началом июля 2025 года благодаря выдающимся бизнес-результатам за второй квартал 2025 года.

В целом за неделю индекс VN-Index вырос на 45 пунктов, что свидетельствует о сохранении краткосрочного восходящего тренда при удержании цены выше МА10 и МА20. Колебания на пике считаются нормальными.

События прошедшей недели показали, что индекс VN-Index продемонстрировал довольно позитивный рост, однако ликвидность не улучшилась, а индикатор RSI вошёл в зону перекупленности. Поэтому возникающие колебания вполне объяснимы и считаются необходимыми для краткосрочного охлаждения спекулятивного денежного потока. Среднесрочный и долгосрочный восходящий тренд рынка сохраняется.

Инвестиционная стратегия, рекомендуемая HSC Securities, заключается в продолжении удержания позиции, но с необходимостью повышения стоп-лосса для сохранения результатов. Необходимо учитывать новые выплаты, поскольку на следующей неделе истекает срок действия дериватива с OI > 52 000 контрактов, что может привести к сильным колебаниям. Поэтому, по мнению экспертов HSC, выплаты следует контролировать, отдавать приоритет коррекции, выбирать акции с высокой аккумуляцией и благоприятными фундаментальными показателями, а также избегать FOMO во время активных ростов.

Г-н Ле Дык Юй, руководитель отдела рыночной стратегии акционерного общества «Агрибанк Секьюритиз», отметил, что в начале новой торговой недели (18–22 августа) индекс VN, вероятно, будет колебаться в диапазоне 1615–1650 пунктов, компенсируя давление со стороны инвесторов, желающих зафиксировать прибыль. После периода накопления ожидается, что индекс продолжит восходящий тренд, стремясь к новому максимуму в районе 1680–1700 пунктов.

Согласно данным Fiinpro, по состоянию на 15 августа 2025 года коэффициент P/E индекса VN составляет 14,78x, что на 1-2 стандартных отклонения выше среднего значения за 3 года и считается высокой оценкой в обычных условиях. Однако в контексте позитивной рыночной тенденции текущий коэффициент P/E всё ещё значительно ниже прошлых пиков. Следовательно, оценка в 14-15x не является пределом, который рынок готов заплатить за текущий среднесрочный восходящий тренд.

Рынок вырос на 50% с минимума всего за 4 месяца, причём лидируют секторы недвижимости , банковского дела и ценных бумаг. После периода активного роста акции «столпов», лидирующие в волне, обычно демонстрируют спад или даже коррекцию .

Г-н Хай отметил, что текущий денежный поток по-прежнему распределяется между обеими группами акций с двумя различными инвестиционными нюансами, что отражает компромисс между прибылью и толерантностью инвесторов к риску.

Часть денежного потока продолжает активно перетекать в акции лидеров, ранее демонстрирующих рост, особенно в акции, достигшие максимальной цены в течение сессии. Это группа инвесторов, которые любят рисковать. Риск в этой группе немалый, поскольку можно потерять прямо с точки T0, но при удачном стечении обстоятельств краткосрочная прибыль будет весьма привлекательной благодаря прорывному потенциалу этой группы акций.

Напротив, другие инвесторы активно реструктурировали свои портфели, сокращая долю акций в периоды роста рынка или переключаясь на отраслевые группы и акции, не показавшие существенного роста в восходящем тренде последних трёх месяцев. Преимущество этой группы заключается в том, что цена не вышла за пределы базовой области, поэтому в случае корректировки давление продаж может быть незначительным. К числу наиболее заметных отраслевых групп, которые могут привлечь внимание аналитиков денежного потока во второй половине года, относятся: строительство, материалы, нефтегазовая отрасль и индустриальные парки.

Источник: https://baodautu.vn/goc-nhin-ttck-tuan-18-228-duy-tri-nam-giu-nhung-can-nang-nguong-chan-lo-d361754.html

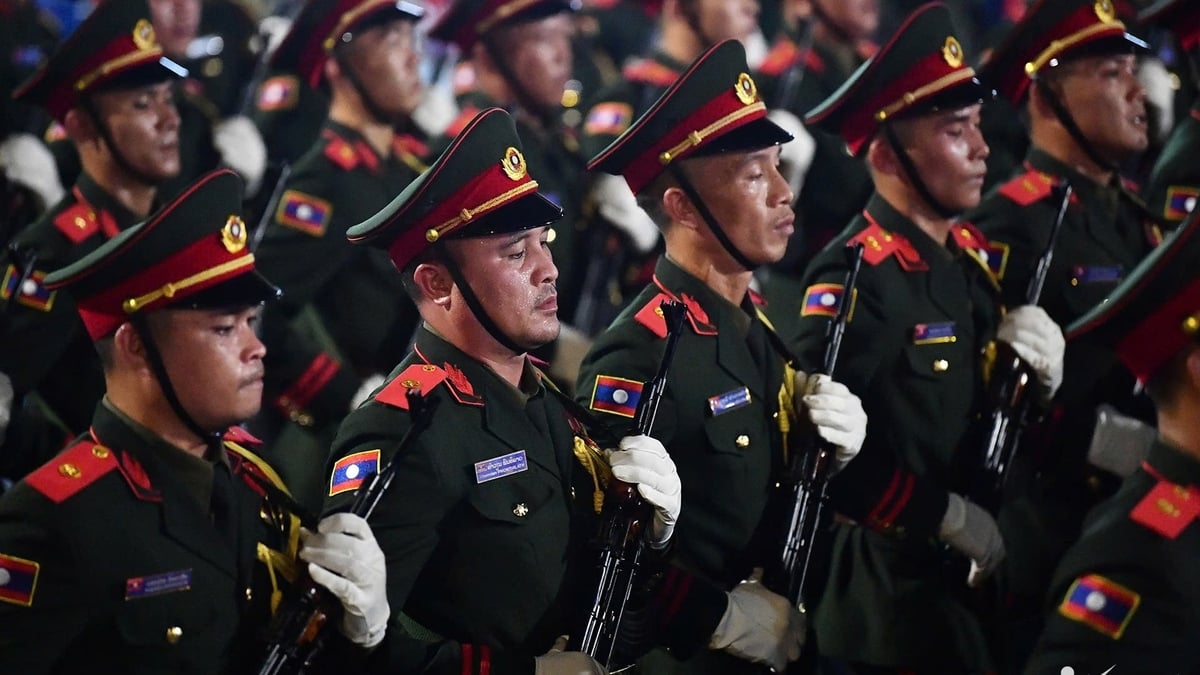

![[Фото] Фотографии предварительной репетиции военного парада на государственном уровне на площади Бадинь](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/807e4479c81f408ca16b916ba381b667)

![[Фото] Парадные колонны проходят через Ханг Кхай-Транг Тьен во время предварительной репетиции](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/456962fff72d40269327ac1d01426969)

Комментарий (0)