올해 첫 9개월 동안 영업수익이 가장 큰 15개 증권사의 통계를 보면, VND, VCI, KIS, SHS, VIX 등 수익구조가 50%가 넘는 곳에서 여전히 자가매매가 가장 큰 비중을 차지하고 있는 것으로 나타났습니다.

올해 첫 9개월 동안 영업수익이 가장 큰 15개 증권사의 통계를 보면, VND, VCI, KIS, SHS, VIX 등 수익구조가 50%가 넘는 곳에서 여전히 자가매매가 가장 큰 비중을 차지하고 있는 것으로 나타났습니다.

자영업 및 중개업계의 유명 인사들

투자 전자신문 Baodautu.vn 에서 업계에서 규모와 명성을 갖춘 27개 증권사에 대한 통계를 보면, 2024년 3분기에만 절반 이상의 기업이 수익이 감소했지만, 올해 처음 9개월 동안에는 약 30%의 기업만이 수익이 감소했습니다.

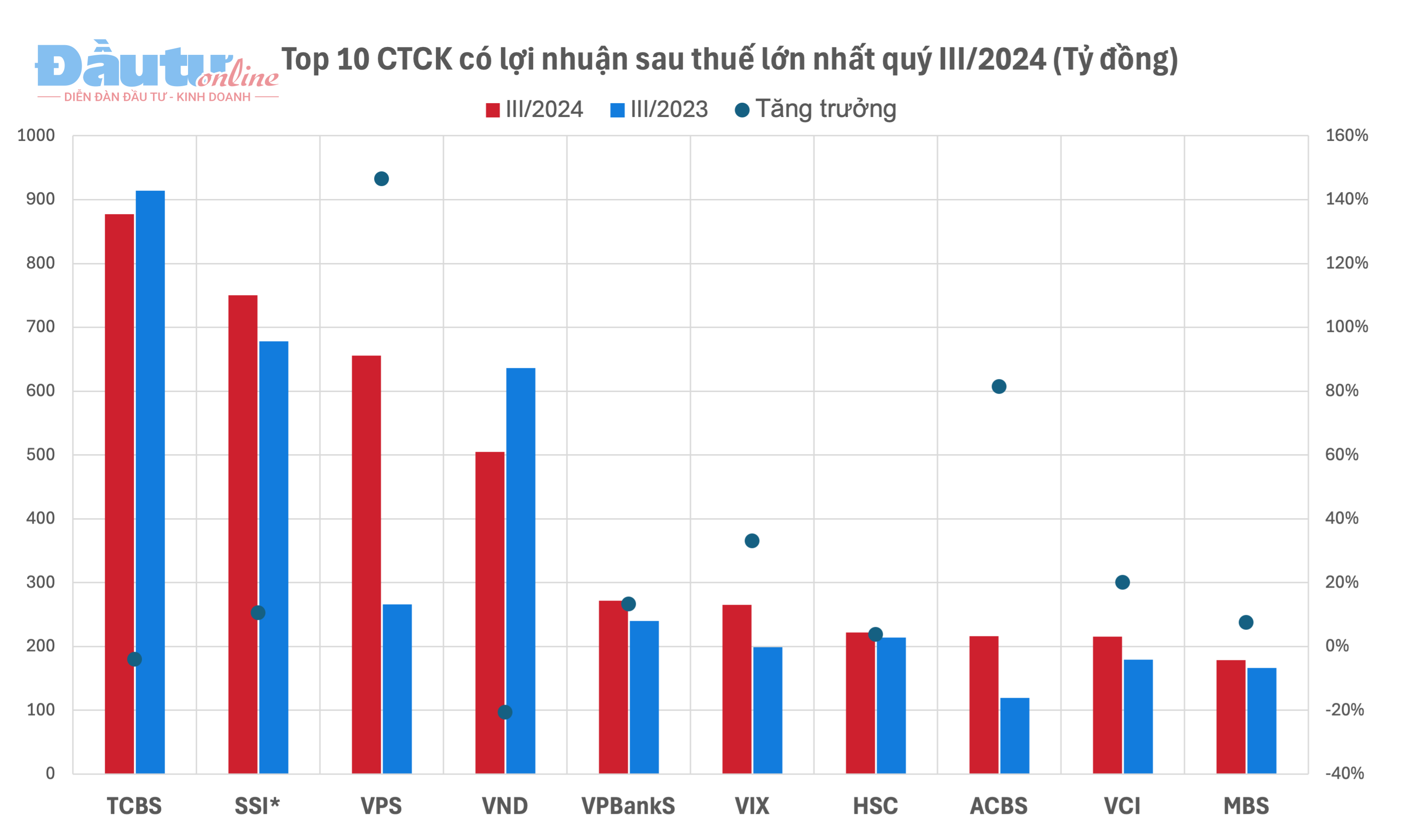

TCBS는 세후 이익 부문에서 1위를 유지하고 있습니다. TCBS의 2024년 3분기 세후 이익은 8,770억 동으로 전년 동기 대비 4% 소폭 감소했습니다. 이는 손익계산서(FVTPL)를 통해 계상되는 금융자산의 이익이 급감(-27.3%)했기 때문입니다. 영업수익은 여전히 증가했지만, 해당 기간 동안 금융 비용, 특히 이자 비용이 거의 두 배로 증가하여 TCBS의 이익이 감소했습니다.

|

3분기 이익 규모에서 SSI, VPS, VND는 5천억 동(VND) 이상의 이익을 기록하며 TCBS에 이어 2위를 차지했습니다. 이 중 SSI는 10%의 성장률을 유지한 반면, VPS와 VND는 상반된 모습을 보였습니다.

2024년 3분기 VPS는 FVTPL(주식형 증권) 자기매매 부문 덕분에 세후이익 6,560억 동(VND)을 달성하여 같은 기간 대비 최대 146% 증가했습니다. 자기매매 수익은 26% 감소했지만, FVTPL 손실은 96%까지 더 감소했습니다. 덕분에 자기매매 부문의 매출총이익이 크게 증가한 반면, 2023년 3분기에는 이 부문에서 VPS가 매출총손실을 기록했습니다. VPS는 146%의 성장률을 기록하며 상장사 27개 증권사 중 가장 높은 성장률을 기록했습니다.

반면, VND(동) 측은 3분기 이익 상위 5개 증권사 중 여전히 높은 순위를 기록했지만, 세후이익은 20% 이상 감소했습니다. 중개수수료 수익이 44% 이상 감소했을 뿐만 아니라, 자기매매와 미수금 이자도 각각 26%와 12% 감소했습니다. 따라서 이번 분기 VND의 세후이익은 6,200억 VND에 그쳤습니다.

미래에셋은 2023년 3분기 상위 5개 기업에 이름을 올렸지만, 올해 3분기 실적이 가장 좋았던 상위 10개 기업에는 이름을 올리지 못했습니다. 대신 VPBankS가 세후이익 2,720억 동(13% 증가)을 기록하며 상위권에 이름을 올렸습니다.

3분기 이익 성장률 측면에서 VPS와 ORS는 100% 이상의 성장률을 기록하며 가장 큰 이익 증가를 보인 반면, FPTS와 SHS는 50% 이상의 감소를 기록하며 가장 큰 하락세를 보였습니다.

3분기의 경색된 시장 상황으로 인해 증권사의 자기자본거래(Property Trading)와 중개 부문이 어려움을 겪었습니다. 이 두 부문은 증권사 수익 감소의 주요 원인이기도 합니다.

올해 3분기에 중개 수익이 감소한 기업은 27개 중 22개이고, 대부분의 자기자본 거래 수익을 가져오는 부문인 FVTPL 자기자본 거래에서도 26개 중 12개 기업이 감소를 기록했습니다(유안타는 증권 자기자본 거래를 하지 않습니다).

|

올해 3분기에 SSI는 FVTPL 이익이 가장 많았습니다. 3분기 매출은 9,900억 동에 달했는데, 최근 어려운 시기에 비해 31% 증가한 수치입니다. 9개월 동안 누적된 매출은 SSI가 거의 3조 동에 달했습니다. 작년 같은 기간(2023년 3분기와 2023년 첫 9개월)에는 VND가 SSI보다 훨씬 높은 이익을 기록했지만, 올해는 2위에 그치면서 VND는 숨죽이고 있습니다.

올해 첫 9개월 동안 FVTPL 이익이 1조 달러를 넘는 기업은 SSI, VND, TCBS, VCI, HSC 등 5개였습니다. 이는 같은 기간 동안 VCI와 HSC가 순위에서 VPS와 ORS를 대체하면서 상당한 변화가 있었음을 의미합니다.

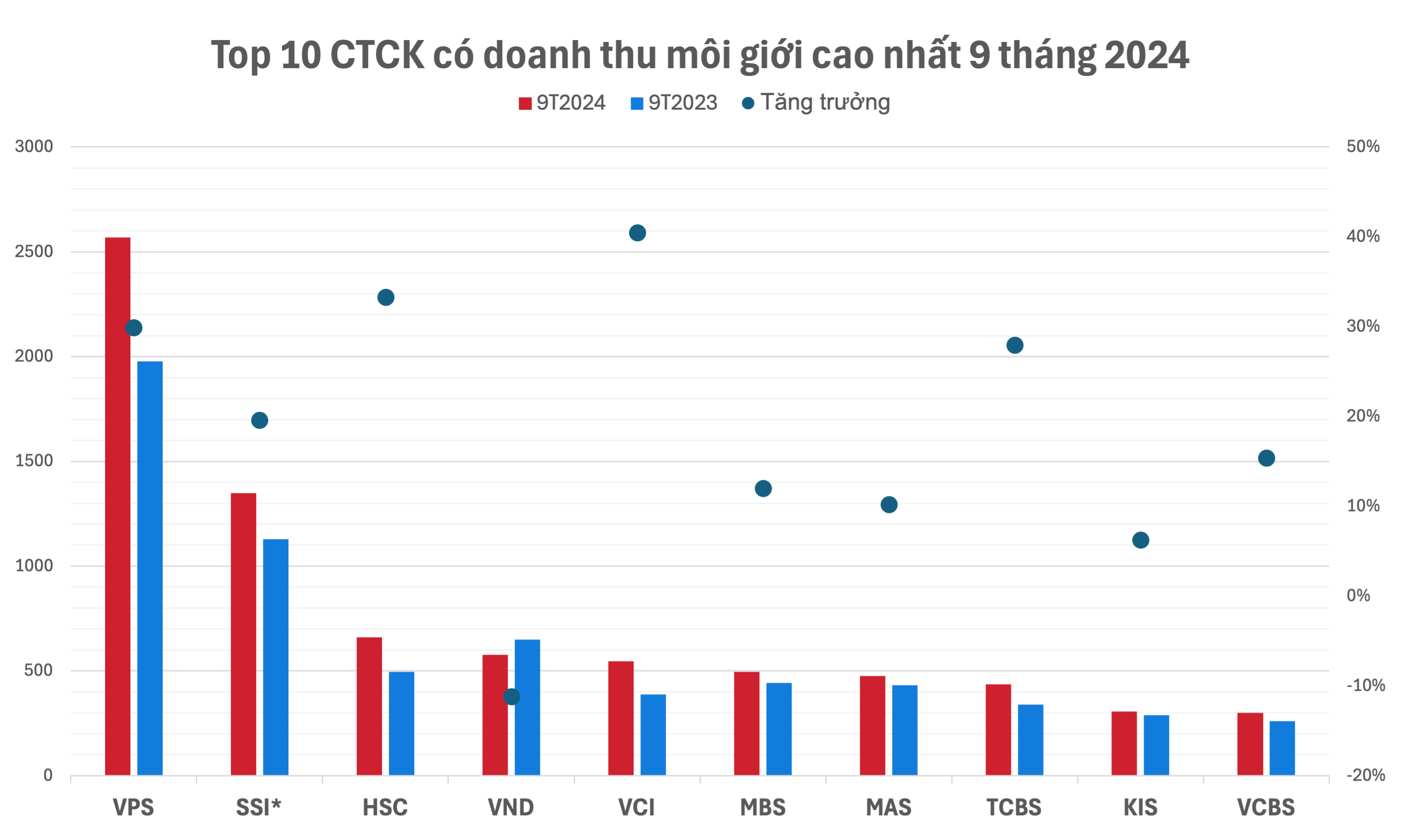

중개 부문에서는 VPS가 확고한 1위 자리를 지키고 있습니다. 또한 HoSE, HNX, UPCoM에서 지속적으로 최대 중개 시장 점유율을 유지하고 있습니다. VPS는 올해 첫 9개월 동안 2조 5,680억 동(VND)의 중개 수익을 달성하여 전년 동기 대비 30% 증가했으며, 2위인 SSI의 중개 수익의 거의 두 배에 달했습니다.

최고 중개수수료 수익 상위 5개 증권사 중 VND는 여전히 순위권에 있지만, 매출이 감소한 유일한 회사이기도 합니다. VND의 올해 첫 9개월 중 중개수수료 수익은 5,770억 VND로 11% 감소한 반면, SSI, HSC, VCI는 각각 19%, 33%, 40%의 큰 폭의 성장을 기록했습니다.

|

이자수취채권이 점차 '주요 밥그릇'이 되어가고 있다

올해 첫 9개월 동안 영업수익이 가장 큰 15개 증권사의 통계를 보면, VND, VCI, KIS, SHS, VIX 등 수익구조가 50%가 넘는 자기자본거래가 여전히 가장 큰 비중을 차지하고 있는 것으로 나타났습니다.

|

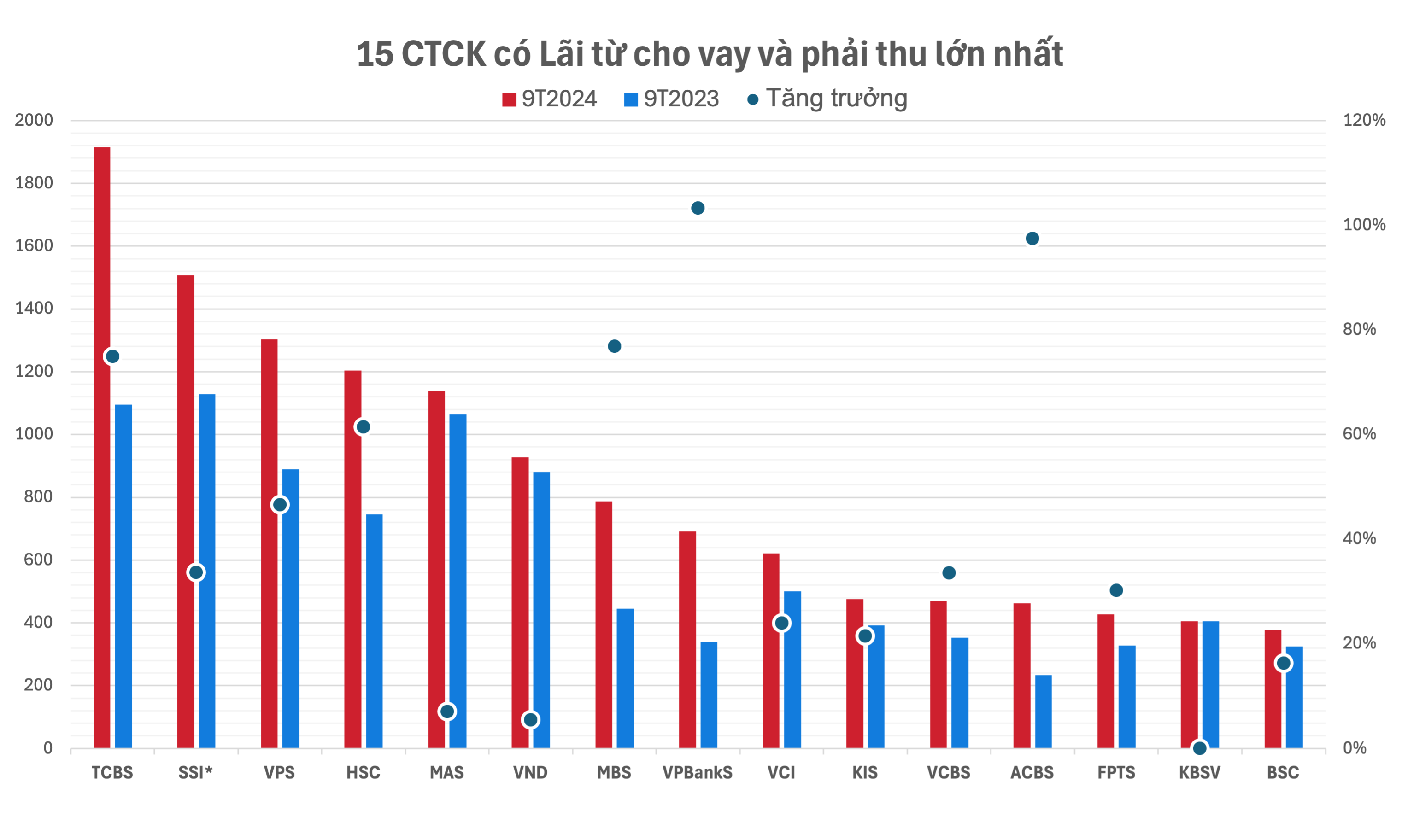

다음은 대출이자 미수금 부문의 기여도입니다. 수년간 신용대출이 부상하여 이제는 자기매매 및 중개와 더불어 증권사 매출의 대부분을 차지하는 활동으로 자리 잡았습니다. 자본력이 우수한 기업들이 이 대출 시장에서 점점 더 우위를 점하고 있습니다.

현재, 대출 및 수취채권에 대한 이자는 Yuanta(63%), MayBank(61%), Mirae Asset(60%), PHS(57%), FPTS(52%), KBSV(51%) 등 많은 회사의 수익 구조에서 큰 비중을 차지하고 있습니다.

TCBS, SSI, VPS, HSC, 미래에셋 등 주요 증권사들의 9개월 영업 기간 동안 대출채권 이자는 1조 원 이상을 영업수익에 기여했습니다. 이 회사들은 3분기에 대출채권 이자가 가장 많은 5개 회사이기도 합니다.

|

그러나 성장 측면에서는 은행의 그늘에 가려져 있던 중견기업들의 강한 상승세가 나타나고 있습니다. 3분기에만 KAFI증권이 매출채권 이자 증가율이 가장 높았고(+302%), ORS(+145%), ACBS(+81%), VPBankS(+71%)가 그 뒤를 이었습니다. KAFI는 연초 이후 가장 큰 폭의 증가율(+259%)을 기록한 기업이기도 합니다. VIX와 VPBankS 또한 올해 9개월 동안 매출채권 이자 증가율이 100%를 넘었습니다.

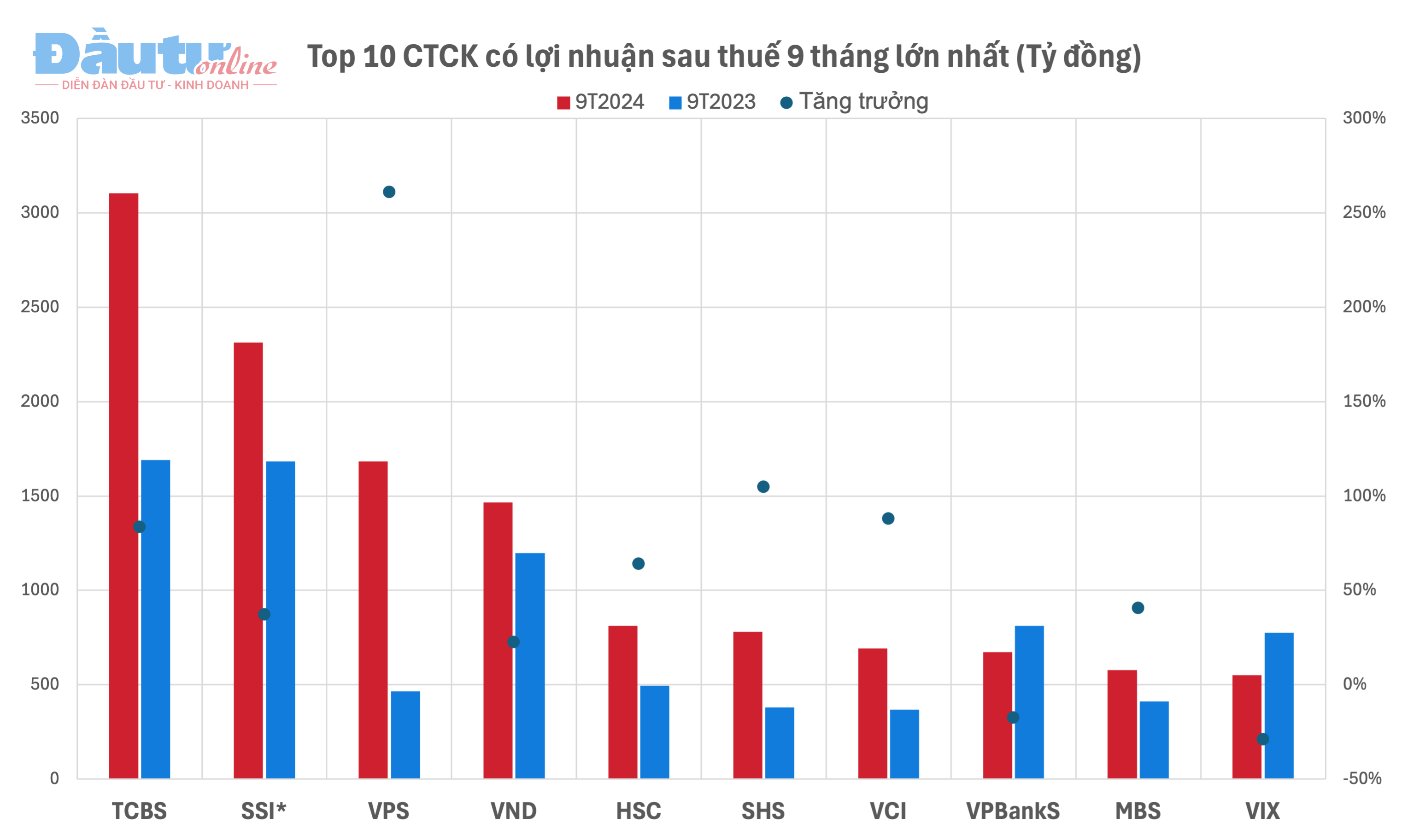

3분기는 시장 영향으로 부진할 수 있지만, 올해 1, 2분기의 성장세는 증권사들이 양호한 이익 성장을 유지하는 데 도움이 되었습니다. 1, 2월, 3월, 4월, 5월, 9월 동안 27개 기업 중 20개 기업의 세후이익이 증가했습니다. 27개 기업의 세후이익 총액은 16조 9천억 동(VND)을 넘어섰으며, 이는 2023년 1, 2월, 3월 대비 41% 증가한 수치입니다.

작년 동기 대비 올해 1~9개월 동안 VPS는 TCBS, SSI, VND와 함께 조 원 이상의 이익을 기록하며 그룹 내 상위권을 차지했습니다. TCBS는 세후 3조 1,030억 VND로 가장 높은 이익을 기록했으며, 이는 3위와 4위 기업인 VPS와 VND의 총 이익 과 맞먹는 수준입니다 .

|

[광고_2]

출처: https://baodautu.vn/cong-ty-chung-khoan-nao-kiem-bon-nhat-tu-tu-doanh-margin-d228847.html

댓글 (0)