オーストラリアの資本市場は大きな変化を遂げており、 経済成長とイノベーションの推進におけるその役割について疑問が生じています。

オーストラリアの資本市場は大きな変化を遂げており、経済成長とイノベーションの推進におけるその役割に疑問が生じています。公的市場と民間市場はどちらも企業の投資と発展に不可欠ですが、オーストラリアは成長を続ける中で、どのようにして両方の市場を強固かつ効率的に維持していくことができるのでしょうか。

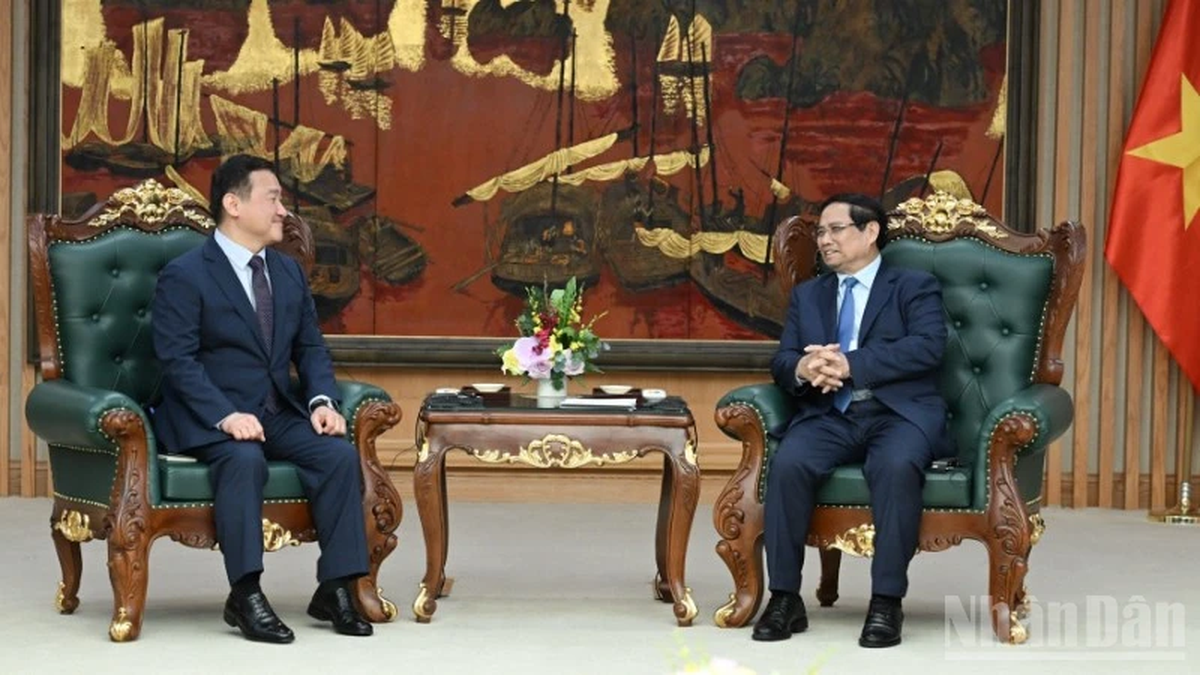

|

| ASXはオーストラリアを代表する権威ある取引所です。イラスト写真 |

ASX上場企業数が減少

オーストラリアの公開株式市場は長きにわたり金融システムの基盤となってきました。時価総額は3兆ドルを超え、過去最高水準に近づいています。しかしながら、2022年12月から2023年12月にかけて、オーストラリア証券取引所(ASX)に上場する企業数は145社減少し、1,989社となりました。新規上場(66社)が上場廃止(211社)を下回ったことによるこの減少は懸念材料ではありますが、前例のない事態ではありません。

2025年までに多数の新規株式公開(IPO)が予定されていることから、この減少は循環的な現象である可能性もある。しかし、より懸念されるのは、国内総生産(GDP)に対する時価総額の減少と、オーストラリアの世界時価総額に占めるシェアの縮小である。

米国や欧州などの他の先進市場では、上場企業数が長期的に減少しており、米国では1990年代後半、欧州では2008年から減少傾向にあります。

学術研究では、この減少の主な原因として、規制、ビジネスモデルの変化、そして民間資本市場の発展の3つが指摘されています。規制はIPOの阻害要因としてしばしば挙げられますが、実証的な証拠は、その影響は問題のほんの一部に過ぎないことを示唆しています。より重要な要因は、テクノロジーやサービスといった資本集約度の低い産業への移行です。これらの産業は有形資産が少なく、そのため上場を通じて多額の資金調達を行う必要がありません。

しかし、この変化における最も重要な要因は、民間資本の増加です。民間資本の増加により、創業者はより高い割合で所有権を保持し、上場を回避できるようになります。

これらの世界的な逸話は、オーストラリア市場の動向と密接に関連しています。オーストラリアの上場企業に対する規制上の負担は、IPOの大きな障害としてしばしば挙げられますが、現実には、規制の枠組みは近年大きな変化を遂げていません。

しかし、多くの経営幹部は依然としてコンプライアンスコストとガバナンス責任について懸念を示しており、これらが戦略的な意思決定の妨げになっていると指摘しています。絶え間ない情報開示義務、株主からの圧力、そしてガバナンス責任は、経営陣の長期的な成長への意識を低下させています。こうした懸念は目新しいものではありませんが、上場企業数の減少は新しいものです。

資本市場の発展における重要な転換点

オーストラリアに特化したプライベート・エクイティ・ファンドは、2010年の298億豪ドルから2023年6月には1,390億豪ドルへと350%増加しました。これにより、創業者は企業を非公開に維持し、公開市場の価格変動や規制当局の監視を回避できます。上場企業の周期的な衰退とは異なり、非公開市場の台頭は構造的なものであり、経済においてますます重要な役割を担っているようです。

プライベート市場もより幅広い投資家層にその範囲を広げており、より力強い成長を促進している。

オーストラリアの資本市場を取り巻く環境において、もう一つの重要な要素は、膨大な年金資産です。4兆豪ドルを超える資産を持つ年金基金は、オーストラリアの資本市場に大きな影響を与えています。オーストラリア健全性規制機構(APRA)の規制下にあるファンドは、オーストラリア証券取引所に上場する企業の時価総額の約23%を保有しています。こうした資本の集中により、ファンドはポートフォリオの多様化を迫られ、国際公開市場と国内外の私募市場の両方への配分が増加しています。

APRA(オーストラリア退職年金基金)の統計によると、同基金が運用する年金基金は、資産の0%から38%を民間投資に配分している。最大の2つの基金であるオーストラリアン・スーパーとオーストラリアン・リタイアメント・トラストは、ポートフォリオの約22%を民間資産に投資している。

歴史的に、プライベート市場は主にプロの投資家の独占領域であり、規制監督も緩やかでした。しかし、プライベート市場がプライベート・エクイティ・ファンドや間接的には年金基金を通じてより幅広い投資家層を包含するようになるにつれ、規制枠組みの見直しが求められています。

取り組むべき課題は数多くあります。投資パフォーマンスと運用コストの透明性は重要であり、利益相反の管理も重要です。特に、加入者に日々の流動性を提供しなければならない年金基金においては、民間資産評価の正確性とタイミングが重要です。不正確な評価は、投資家の資産価値に重大な影響を及ぼす可能性があります。

オーストラリアは資本市場の発展において重要な局面を迎えています。規制の枠組みは、民間市場の成長に対応しつつ、公開市場が企業にとって魅力的で競争力のある状態を維持することを確保する必要があります。

オーストラリア証券投資委員会(ASIC)は、コンサルテーションペーパーを発表し、当初の見解を示すとともに、今後の意思決定の指針となる市場関係者の積極的な関与を求めました。公開市場と非公開市場双方の未来を形作るためには、市場参加者からの洞察と実践的な解決策が不可欠です。この移行をうまく乗り切ることは、オーストラリアの資本市場の長期的な持続可能性を守ることにつながります。

オーストラリアの金融システムの将来は、私たちが今日これらの課題にどう対応するかにかかっています。

| オーストラリアの公開株式市場は長らく金融システムの要であり、時価総額は3兆ドルを超え、過去最高に近づいている。 |

[広告2]

出典: https://congthuong.vn/tuong-lai-cua-thi-truong-von-australia-se-nhu-the-nao-377183.html

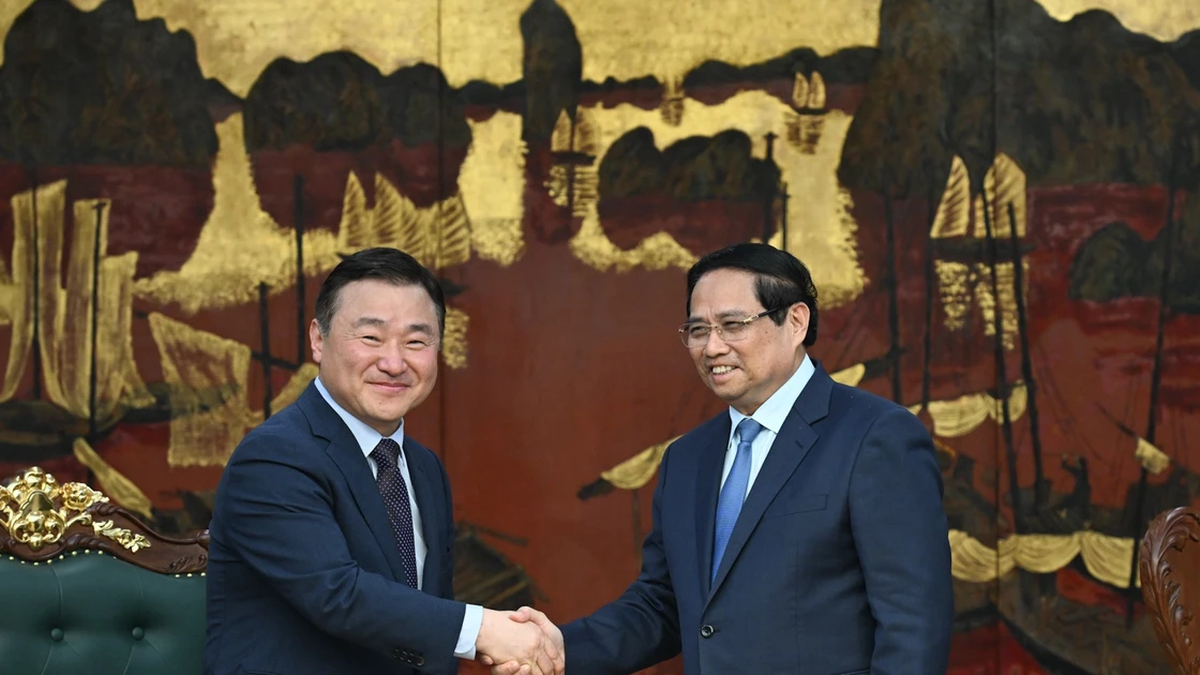

![[写真] ファム・ミン・チン首相が国際統合に関する国家運営委員会の会議を主宰](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/26/9d34a506f9fb42ac90a48179fc89abb3)

コメント (0)