16の省庁、部門、地方自治体は、現在の水準がもはや現実に適していないという理由で、個人所得税(PIT)控除水準を現在の水準より1.5倍に引き上げることを提案した。

財務省は、個人所得税法(代替)の草案作成案も提出しました。Giao Thong紙は、この問題について、ベトナム税務コンサルティング協会常任会員であり、Trong Tin会計税務コンサルティング会社の社長であるNguyen Van Duoc氏にインタビューを行いました。

グエン・ヴァン・ドゥオック氏。

多くの規制は時代遅れです。

現在の個人所得税政策の最大の欠点は何でしょうか?

私の意見では、近年、欠点が明らかになり分析されてきた主な問題は 5 つのグループに分けられます。

第一の問題は、家族控除が時代遅れになっていることです。個人所得税法の施行以来、3回も調整されています。

2020年は最新の調整でしたが、現在の家族控除(納税者に対して月額1,100万ドン、扶養家族に対して月額440万ドン)は生活水準とインフレの上昇に追いついていません。

特に、調整されていない世帯控除額に消費者物価指数(CPI)の上昇を乗じて機械的な世帯控除額の調整を構築する方法は、法律を現実と比べて常に時代遅れにしてしまう。

二つ目の問題は、累進課税の構造が、課税段階が多いと合理的ではないことです。個人所得税制度は7段階の課税段階があり、各段階間の格差は実際には合理的ではありません。

そうなると、労働者の所得がわずかに増えただけで高額の税金が課せられ、高所得者からの税収が集まらないという事態に陥る可能性がある。

さらに、法律は新たな収入源を完全にはカバーしておらず、取引と収入の性質を適切に規制していません。

デジタル資産、金融投資、新しいビジネスモデルからの収益は明確に規制されておらず、税務管理が困難になるとともに、公正な納税義務の決定が不十分になります。

消費者物価指数(CPI)に基づいて税金を調整するという規制は厳しすぎると考える人が多いようですが、あなたはどう思われますか?

そうです。消費者物価指数(CPI)が20%以上上昇した時だけ調整すると、政策が現実に対応できなくなる可能性があるからです。

さらに、金融投資や不動産所得など一部の所得については給与所得よりも税率が低く、税額計算方法が適切でないことから、税制面で所得階層間の公平性が確保されていない。

適切な家族控除額はいくらですか?

財務省は、個人所得税法(代替)の草案作成案を提出し、柔軟性と主体性を確保するため、家族控除額の規制を政府に委ねる選択肢を検討することを提案しています。これは妥当だと思いますか?

この提案に強く賛成します。家族控除額は、インフレ率と平均所得に応じて速やかに調整される必要があります。

したがって、家族控除額は、依然として主に消費者物価指数とその他のマクロ経済・社会指標に基づいて計算されるべきであり、納税者の生活の性質と収入を正確に反映することが鍵となる。

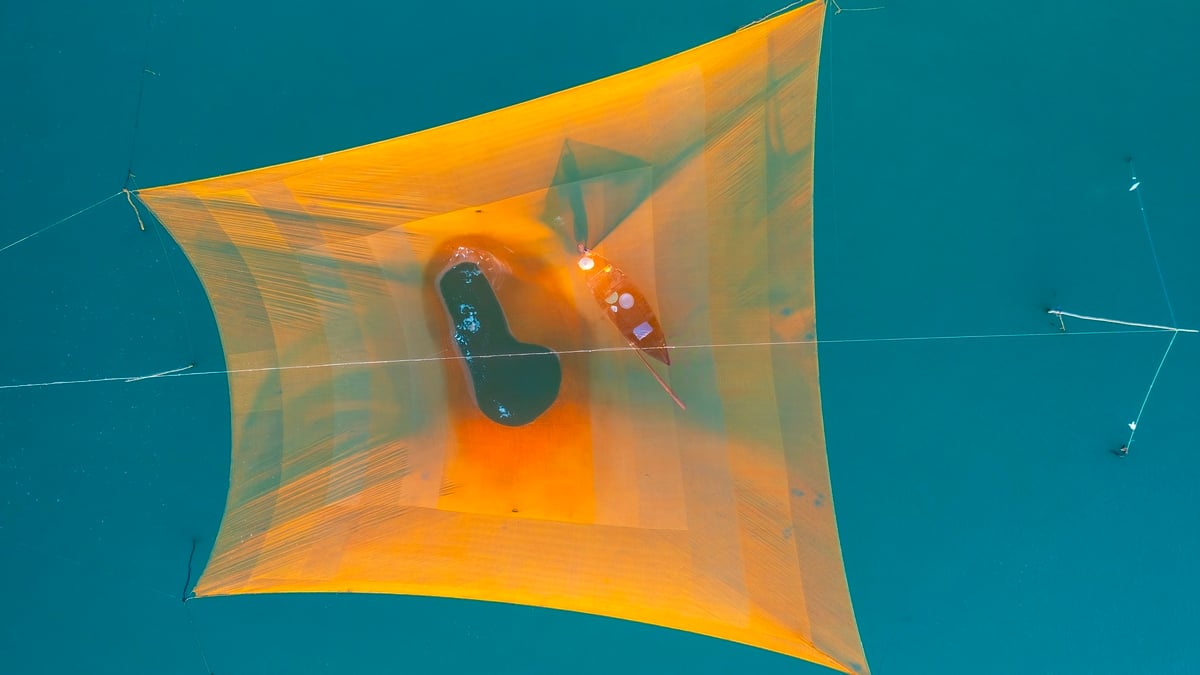

現在の家族控除は生活水準とインフレの上昇に追いついていない(説明写真)。

つまり、家族控除の構築方法と基準を都市部の生活水準に近づく方向に適切に調整し、山間部や農村部が都市に追いつくための利益を生み出すのです。

特に、消費者物価指数(CPI)規制を改正することにより、消費者物価指数(CPI)が5%から10%に変更された場合、政府は家族控除額を20%ではなく調整できるようになります。この規制により、政策はより柔軟になり、現実に即したものになります。

また、控除対象となる慈善寄付金や人道寄付金と同様に、納税者が教育や医療などに費やす必要経費も算定する必要がある。

適切な家族控除額は月額1,500万~1,800万ドン程度になると思います。これは多くの省庁、支部、地方自治体が提案している額でもあります。

それで累進課税制度についてはどうですか、どのように変更する必要があるでしょうか?

実際、この地域の多くの国と比較すると、7 つの税率は複雑すぎると考えられており、管理手続きが増加し、計算が困難になっています。

さらに、税率区分間の格差は労働者の実際の所得を正確に反映していない。

さらに、月収2,000万~3,000万ドン程度の人は20~25%の税率を支払わなければなりませんが、これは必ずしも裕福というわけではなく、依然として中所得層です。

特に、税率区分は景気変動に迅速に対応して調整されておらず、生活水準が向上していないにもかかわらず、インフレにより給与が上昇したというだけで、容易に高い税率区分に陥ってしまう状況が生じています。

したがって、計算を容易にするために税率を 7 から 5 に引き下げる必要があります。

同時に、低税率の税率はより緩やかに、高税率の税率はより迅速に調整することで、高所得者からの追加収入による予算収入を確保しつつ、低所得者と中所得者への税負担を軽減します。

もう迷わないでください。

法改正に当たって、公平性を保つために留意すべき点は何だとお考えですか。

法律は、所得の性質に応じて税額計算方法を調整する必要があります。所得がある場合にのみ税金を納付する必要があります。所得が高ければ高いほど、税額も高くなります。

したがって、税制政策による市場に歪曲的な影響が生じないよう、不動産譲渡所得、有価証券所得、非居住個人の資本投資所得、事業所得などについて申告による税額計算方式に立ち戻る必要がある。

また、給与、賃金から事業所得、不動産譲渡、証券、資本譲渡などのその他の所得に至るまで、納税者のあらゆる所得を適切かつ十分に管理するための手段を増やす必要があります。

もう一つの重要な点は、科学技術および人工知能の応用に基づいて現代的な個人所得税政策と管理を構築し、法律の自主的な遵守を高める必要があることです。

つまり、一貫性があり、科学的で、関連する慣行や法律に準拠したインフラストラクチャ、サポート ソフトウェア、規制、ポリシーを完成させる必要があります。

欠陥は長い間露呈しており、個人所得税法案は2025年10月の国会で審議され、2026年5月の国会で可決されたとしても、2027年にしか適用されません。すぐに調整するための解決策が必要でしょうか?

これは非常に必要かつ緊急な措置です。政府は、これを迅速に実施するために、法律全体の成立を待つのではなく、次回の国会で別途決議を採択し、家族控除額などの重要な規制の調整を国会に提出することができます。

しかし、財務省は、2020年から現在までの消費者物価指数は20%の閾値を超えていないため、調整を行わないことは合法であると繰り返し主張している。

さらに、現在、納税者控除額は月額1,100万ドンで、一人当たりの平均所得(月額496万ドン)の2.2倍に達しています。多くの国では、この控除額は1倍未満であることが多いです。皆様のご意見をお聞かせください。

実際、2020年から2024年末にかけて、消費者物価指数(CPI)は16%近く上昇しています。これは、納税者が大きな損失を被っていることを意味します。したがって、上記の欠陥が喫緊の課題となっている状況において、2027年に法案全体が成立するまで待つのは、かなり長い時間です。

2020年以降、パンデミックの影響により、物価、医療費、教育費が上昇する一方で、労働者の給与は減少したり、インフレによって増加したりしており、生活はますます困難になっています。こうした欠陥は早急に是正する必要があり、これ以上放置すべきではありません。

法律では控除額を調整するには消費者物価指数(CPI)が20%以上上昇しなければならないと規定されているが、現実にはこの水準はもはや適切ではないことが証明されている。

労働者、省庁、支部、地方自治体が一致して声を上げており、財務省は最も迅速な解決策を講じる必要がある。

ありがとう!

家族控除額の引き上げ案

財務省は、個人所得税に関する代替法案を起草するという政府の提案を評価するよう法務省に要請した。

財務省が改正・補足を予定している重要な内容は、適用後15年を経過した給与所得に対する累進課税制度である。

財務省は影響評価報告書の中で、現行の税率体系は不合理であり、7つの税率区分は多すぎる上、区分間の格差が狭すぎるため、年間の所得を合計した際に税率区分が急上昇し、納税額が増加するとの見方を示した。

財務省によると、現在の税制を見直し、今後の国民生活水準の向上傾向や国際的な経験を研究することで、ベトナムは現行の7段階の税率区分の数を適切な水準に減らすことを検討できる。同時に、税率区分内の所得格差を広げ、高所得者層に対する規制を強化することも検討できる。

個人所得税法(代替)の草案策定の提案についてコメントした多くの省庁、部門、地方自治体は、賃金・給与所得のある納税者の家族控除額を月額1,800万ドンに、扶養家族の家族控除額を月額800万ドンに引き上げることを提案した。

同時に、教育、医療、住宅、任意の社会保険、人材開発への投資にかかる費用を支援するための控除を追加し、ひとり親である従業員や重病の親族がいる従業員などの特別なケースを支援するための控除を追加します...

[広告2]

出典: https://www.baogiaothong.vn/thue-thu-nhap-ca-nhan-loi-thoi-sua-the-nao-192250213215938082.htm

![[写真] ジャライ島の海底の「不思議」を発見](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/6/befd4a58bb1245419e86ebe353525f97)

![[写真] ゲアン省:洪水により省道543Dが深刻な浸食を受ける](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/5/5759d3837c26428799f6d929fa274493)

コメント (0)