給与所得者に対する累進課税制度は現在、5%から35%までの7段階に分かれています。しかし、この税率の重厚さと初年度所得への集中は問題であり、専門家は事業者に対し繰り返し改正を提言してきました。

タイグエン省税務局は、 財務省の個人所得税法(代替)制定案についてコメントし、起草機関が現行の7段階ではなく、より多くの段階に分割することを提案した。

当庁は、財務省が納税者の負担を軽減するために、現在のレベル1、2、3の対象グループに低い税率を適用することを検討できると考えています。

「実際、レベル1、2、3では、大都市の納税者の収入は生活費を賄う程度にしかならない」と税務局は述べた。

タイグエン省税務局の税制調整案

| レベル | 課税所得 (百万ドン) | 現在の税金 (%) | 提案税率 (%) |

| 1 | 最大5 | 5 | 2.5 |

| 2 | 5~10歳以上 | 10 | 5 |

| 3 | 10歳以上18歳以上 | 15 | 10 |

| 4 | 18歳以上32歳以上 | 20 | 同様にさらに細分化する |

| 5 | 32歳以上52歳未満 | 25 | |

| 6 | 52歳以上80歳未満 | 30 | |

| 7 | 80歳以上 | 35 |

ニントゥアン省人民委員会は、税制について、現在の生活水準とインフレ率に合わせて税率を調整する必要があると述べた。累進税制についても、平均的な所得層の負担を避けつつ、高所得層が公平に負担を負担できるよう、合理的な税率の上昇率で設計する必要がある。

これまで多くの専門家が、高所得層の給与所得者の負担を軽減するために、税制の改善を提案してきました。VEPR副局長のグエン・クオック・ベト氏は、税率を5段階に削減し、税率間の格差を拡大することを提案しました。

より具体的には、ANVI法律事務所のチュオン・タン・ドゥック所長は、レベル1の税率は1~2%程度に引き下げられるべきだと述べた。最高税率は20%である。「レベル7の個人所得税が現在35%で、法人所得税のほぼ2倍であるのは理にかなっていない」とドゥック氏は述べた。

言うまでもなく、ヴィエット氏によれば、これは第一階層の納税者、特に若い労働者が、自身の能力の向上と生活の安定に投資するための収入を蓄積する条件を備えるのに役立つという。

「大都市の人々の生活に直接関係する住宅価格とサービスコストが高騰している状況では、これは必要な変化だ」とヴィエット氏は認めた。

この見解は当局も認めています。財務省によると、累進税率の適用は多くの国で一般的です。ほとんどの国では、累進税率を用いて、所得水準の異なる納税者に対して異なる税率で税金を徴収しています。これにより、税制における垂直的公平性が確保され、所得の増加に応じて納税額も増加します。

財務省は、インドネシアの税制は5段階に分かれており、税率は5%、15%、25%、30%、35%であると説明しました。同様に、フィリピンでも5段階に分かれており、税率は15%、20%、25%、30%、35%です。

しかし、同庁は、各国が税率区分の数を減らすことで税制を簡素化する傾向にあることを認めている。例えば、マレーシアなど一部の国では、税率区分の数を11(2021年)から9(2024年)に削減している。

したがって、ベトナムは累進課税制度の調整を検討し、段階数を減らし、所得格差を拡大させることを検討すべきである。これは、高所得者に対する規制を整備し、納税申告と納税を容易にするためである。

VN(VnExpressによると)[広告2]

出典: https://baohaiduong.vn/de-xuat-bac-thap-nhat-cua-thue-thu-nhap-ca-nhan-chi-2-5-405111.html

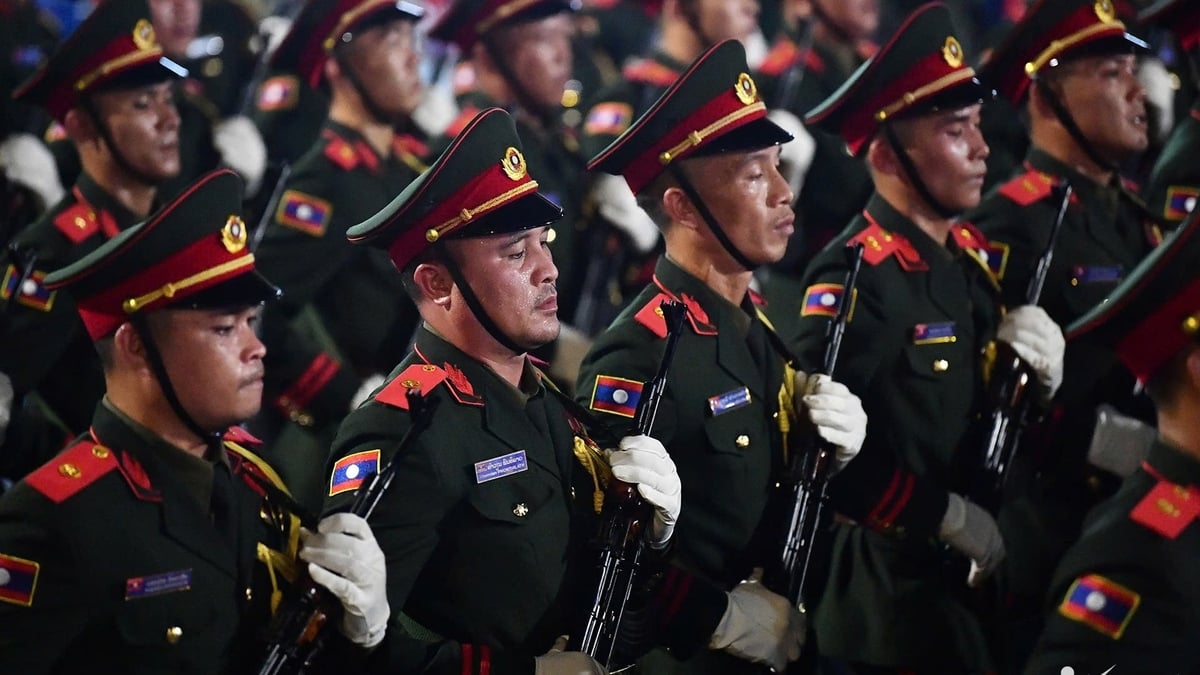

![[写真] 予備リハーサル中にハンカイ=トランティエンを通過するパレードのブロック](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/456962fff72d40269327ac1d01426969)

![[写真] バーディン広場での国家レベルの軍事パレードの予備リハーサルの様子](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/807e4479c81f408ca16b916ba381b667)

コメント (0)