Kekhawatiran muncul karena pasar obligasi korporasi telah menurun drastis, menyusut sepertiganya dalam beberapa tahun terakhir, terutama karena semakin banyak bisnis, akibat kesulitan dalam menerbitkan obligasi, beralih ke pinjaman bank. Situasi ini dapat menimbulkan risiko besar terkait jatuh tempo dan likuiditas bagi sistem perbankan.

Kekhawatiran muncul karena pasar obligasi korporasi telah menurun drastis, menyusut sepertiganya dalam beberapa tahun terakhir, terutama karena semakin banyak bisnis, akibat kesulitan dalam menerbitkan obligasi, beralih ke pinjaman bank. Situasi ini dapat menimbulkan risiko besar terkait jatuh tempo dan likuiditas bagi sistem perbankan.

Setelah periode pertumbuhan yang pesat, dengan tingkat pertumbuhan rata-rata 45% per tahun pada periode 2018-2021, pasar obligasi korporasi di Vietnam tiba-tiba anjlok pada tahun 2022 akibat perubahan lingkungan bisnis, kerangka hukum, dan beberapa insiden terkait pelanggaran peraturan penerbitan. Total utang obligasi korporasi yang beredar saat ini sekitar 1 miliar VND, setara dengan 10% PDB, penurunan tajam dibandingkan dengan 15% PDB pada tahun 2022. Angka ini sangat rendah dibandingkan dengan negara-negara di kawasan seperti Malaysia (54% PDB), Singapura (25%), dan Thailand (27%)...

Penurunan pasar obligasi yang pesat telah menyebabkan Komite Ekonomi Majelis Nasional mengungkapkan serangkaian kekhawatiran dalam laporan tinjauan sosial-ekonomi terbarunya. Faktanya, pasar mengkhawatirkan bukan hanya karena berkurangnya skala penerbitan, tetapi juga karena serangkaian faktor lainnya.

Pertama, struktur penerbitannya tidak memadai, dengan penerbitan obligasi oleh swasta mencapai hampir 90%, sementara obligasi yang diterbitkan untuk publik hanya lebih dari 10%. Angka ini menunjukkan bahwa transparansi pasar masih bermasalah. Selain itu, jumlah obligasi yang diterbitkan untuk publik yang sedikit juga membatasi kemampuan perusahaan untuk mengakses modal dari investor publik.

Kedua, pasar obligasi secara bertahap menjadi "taman bermain" bagi lembaga keuangan, alih-alih menjadi saluran mobilisasi modal resmi bagi bisnis.

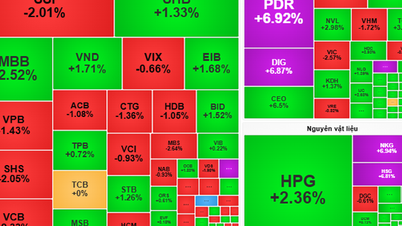

Secara spesifik, pada bulan September 2024, lebih dari 80% obligasi yang diterbitkan berasal dari perbankan, sisanya berasal dari perusahaan real estate dan jasa, dan hampir tidak ada perusahaan manufaktur yang berpartisipasi dalam memobilisasi modal obligasi.

Ketiga, jangka waktu obligasi terlalu pendek (kebanyakan di bawah 5 tahun), menciptakan tekanan jatuh tempo yang besar pada bisnis dan tidak cocok untuk kebutuhan modal jangka panjang untuk proyek infrastruktur dan pembangunan ekonomi.

Keempat, pasar obligasi masih kurang transparan karena investor seperti "orang yang lewat tanpa sengaja". Sebagian besar obligasi individual di pasar tidak memiliki peringkat kredit. Meskipun Komisi Sekuritas Negara mewajibkan perusahaan untuk mengungkapkan informasi, tingkat dan kualitas informasi yang diberikan masih belum memadai.

Kelima, pasar obligasi tidak memiliki alat untuk mengukur risiko dan menilai kemungkinan gagal bayar obligasi, sehingga membuat investor - terutama investor asing - enggan berinvestasi.

Yang paling mengkhawatirkan, jumlah obligasi yang baru diterbitkan kini telah berkurang setengahnya dibandingkan periode puncaknya dan jauh lebih kecil daripada permintaan modal jangka menengah dan panjang perusahaan. Situasi ini kembali menekan sistem perbankan. Saat ini, bank terutama memobilisasi modal jangka pendek, tetapi harus melayani permintaan modal jangka menengah dan panjang yang tinggi, yang menyebabkan risiko jatuh tempo dan likuiditas yang konstan.

Rasio kredit terhadap PDB Vietnam termasuk yang tertinggi di dunia , dan telah berulang kali diperingatkan oleh Dana Moneter Internasional (IMF) dan Bank Dunia (WB). Namun, penurunan pasar obligasi telah membuat bisnis semakin bergantung pada kredit. Akibatnya, rasio ini tidak hanya menurun, tetapi cenderung meningkat dalam beberapa tahun terakhir.

Jika pada tahun 2021 rasio kredit terhadap PDB Vietnam mencapai 123%, pada akhir tahun 2022 mendekati 125%, maka pada akhir tahun 2023 rasio tersebut telah mencapai 132,7%. Moody's—lembaga terkemuka dunia yang mengkhususkan diri dalam penilaian risiko kredit—meyakini bahwa rasio ini berpotensi menimbulkan risiko ketidakstabilan bagi ekonomi makro Vietnam.

Baru-baru ini, Kementerian Keuangan telah mengambil berbagai langkah untuk memperketat pasar obligasi, dengan menerbitkan serangkaian peraturan yang lebih ketat. Namun, operator pasar obligasi belum menemukan solusi efektif untuk memulihkannya. Dalam Rancangan Undang-Undang (RUU) yang mengubah 7 undang-undang yang diajukan ke Majelis Nasional pada sidang ini, Kementerian Keuangan (badan penyusun) bermaksud untuk menarik investor individu dari pasar obligasi swasta guna menghindari risiko. Hal ini merupakan isu kontroversial karena akan semakin mengurangi likuiditas pasar obligasi, terutama ketika tidak ada mekanisme atau kebijakan yang benar-benar efektif untuk menarik investor institusional.

Jelas, penurunan pasar obligasi korporasi menimbulkan tantangan besar dalam memenuhi kebutuhan modal jangka menengah dan panjang ekonomi, terutama dalam konteks ekonomi yang memiliki kebutuhan modal besar untuk pengembangan infrastruktur, real estat, sektor manufaktur lainnya, dan mendukung transisi energi hijau.

Dalam konteks tersebut, menemukan solusi untuk memulihkan kepercayaan investor dan membantu pasar obligasi pulih serta berkembang secara berkelanjutan sangatlah mendesak. Hal ini membutuhkan upaya bersama dari lembaga regulator, lembaga keuangan, dan penerbit obligasi itu sendiri.

[iklan_2]

Sumber: https://baodautu.vn/vuc-day-thi-truong-trai-phieu-d228248.html

Komentar (0)