16 ministères, secteurs et localités viennent de proposer d'augmenter d'une fois et demie le niveau de déduction de l'impôt sur le revenu des personnes physiques (IRPP) par rapport au niveau actuel, au motif que le niveau actuel n'est plus adapté à la réalité.

Le ministère des Finances a également soumis une proposition visant à élaborer un projet de loi sur l'impôt sur le revenu des personnes physiques (remplacement). Le journal Giao thong s'est entretenu avec M. Nguyen Van Duoc, directeur général de Trong Tin Accounting and Tax Consulting Company, membre permanent de l'Association vietnamienne de conseil fiscal, à ce sujet.

Monsieur Nguyen Van Duoc.

De nombreuses réglementations sont obsolètes.

Quelles sont les plus grandes lacunes de la politique actuelle en matière d’impôt sur le revenu des particuliers, monsieur ?

À mon avis, il existe cinq grands groupes de problèmes qui ont révélé des lacunes et ont été décortiqués ces dernières années.

Le premier problème est que la déduction familiale est obsolète. Depuis l'entrée en vigueur de la loi relative à l'impôt sur le revenu des personnes physiques, elle a été ajustée à trois reprises.

2020 a été l'année d'ajustement la plus récente, mais la déduction familiale actuelle (11 millions de VND/mois pour les contribuables et 4,4 millions de VND/mois pour les personnes à charge) n'a pas suivi l'augmentation du niveau de vie et l'inflation.

En particulier, la manière de construire l’ajustement du niveau de déduction familiale mécanique en multipliant le niveau de déduction familiale non ajusté par l’augmentation de l’indice des prix à la consommation (IPC) rend la loi toujours dépassée par rapport à la réalité.

Le deuxième problème est que la structure fiscale progressive n'est pas raisonnable lorsqu'elle comporte de nombreux niveaux. L'impôt sur le revenu des personnes physiques comporte sept niveaux d'imposition, et l'écart entre eux n'est pas vraiment raisonnable.

Cela pourrait conduire à une situation où les travailleurs seraient soumis à des impôts élevés lorsque leurs revenus augmentent légèrement, ce qui ne permettrait pas de mobiliser les recettes fiscales des personnes à revenus élevés.

En outre, la loi ne couvre pas entièrement les nouvelles sources de revenus et ne réglemente pas correctement la nature des transactions et des revenus.

Les revenus provenant des actifs numériques, des investissements financiers et des nouveaux modèles commerciaux ne sont pas clairement réglementés, ce qui entraîne des difficultés de gestion fiscale ainsi que des insuffisances dans la détermination des obligations fiscales équitables.

Beaucoup pensent que la réglementation sur l'ajustement des impôts en fonction de l'IPC est trop rigide. Qu'en pensez-vous ?

C'est exact. Car ajuster la politique monétaire uniquement lorsque l'IPC augmente de plus de 20 % peut la rendre incapable de répondre à la réalité.

De plus, la politique fiscale n’a pas assuré l’équité entre les groupes de revenus, en raison de l’inadéquation des méthodes de calcul de l’impôt pour certaines sources de revenus provenant des investissements financiers ou de l’immobilier, qui sont soumises à des taux d’imposition inférieurs à ceux des revenus salariaux.

Quel est le niveau de déduction familiale approprié ?

Le ministère des Finances a soumis une proposition visant à élaborer un projet de loi sur l'impôt sur le revenu des personnes physiques (remplaçant l'impôt sur le revenu des personnes physiques), proposant d'étudier la possibilité de confier au gouvernement la régulation du niveau de la déduction familiale afin de garantir flexibilité et initiative. Pensez-vous que cela soit raisonnable ?

Je suis tout à fait d'accord avec cette proposition. Le niveau de la déduction familiale doit être rapidement ajusté en fonction de l'inflation et du revenu moyen.

Par conséquent, le niveau de déduction familiale devrait toujours être calculé principalement sur la base de l'IPC, ainsi que d'autres indicateurs macroéconomiques et sociaux, l'essentiel étant de refléter avec précision la nature de la vie ainsi que le revenu des contribuables.

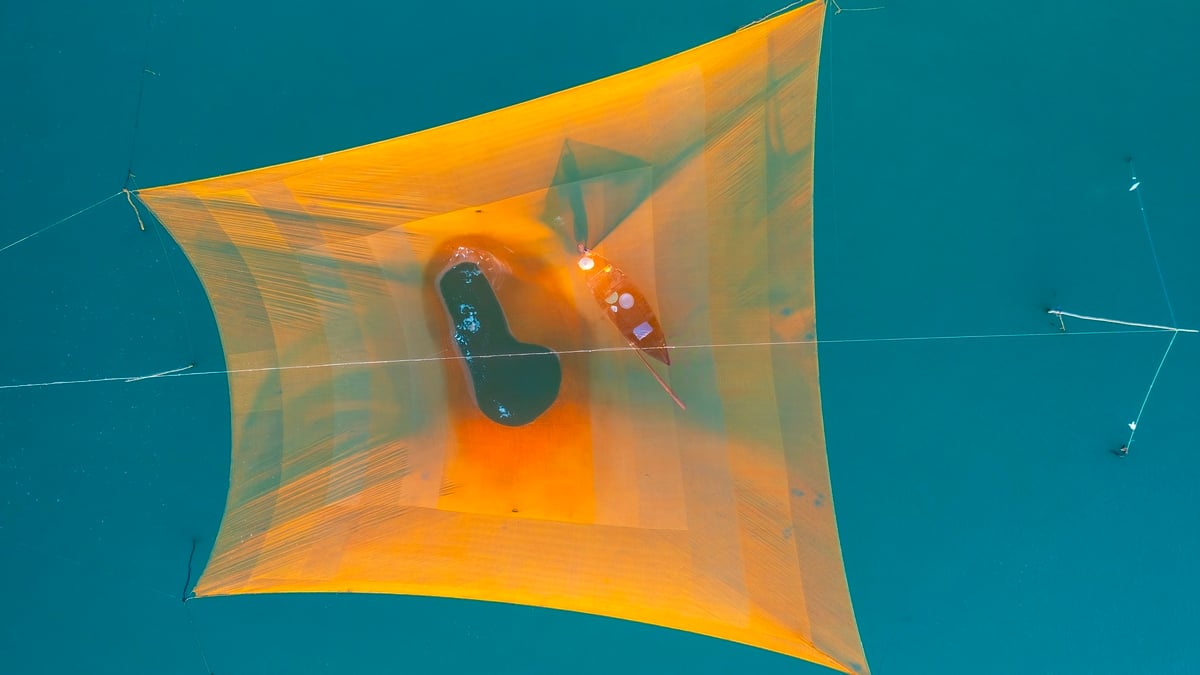

Les déductions familiales actuelles n’ont pas suivi le rythme de l’augmentation du niveau de vie et de l’inflation (photo d’illustration).

Il s’agit d’adapter la méthode et la base de construction des déductions familiales pour qu’elles soient adaptées à l’approche du niveau de vie urbain, créant ainsi des avantages pour les zones montagneuses et rurales afin de rattraper la ville.

En particulier, en modifiant la réglementation sur l'IPC, si celui-ci passe de 5 % à 10 %, le gouvernement est autorisé à ajuster le niveau de la déduction familiale, au lieu de 20 %. Cette réglementation rendra la politique plus sensible et plus adaptée à la réalité.

En outre, il est nécessaire de calculer les dépenses nécessaires que les contribuables doivent consacrer à l’éducation, aux soins de santé, etc., de la même manière que les contributions caritatives et humanitaires qui sont déduites.

Je pense que le niveau approprié de déduction familiale pourrait se situer autour de 15 à 18 millions de VND par mois. C'est également le niveau proposé par de nombreux ministères, services et collectivités locales.

Alors, qu’en est-il du barème d’impôt progressif ? Comment devra-t-il être modifié, monsieur ?

En fait, comparés à de nombreux pays de la région, les 7 taux d’imposition sont considérés comme trop compliqués, augmentant les procédures administratives et entraînant des difficultés de calcul.

En outre, l’écart entre les tranches d’imposition ne reflète pas fidèlement le revenu réel des travailleurs.

De plus, les personnes ayant un revenu d'environ 20 à 30 millions de VND par mois doivent payer un taux d'imposition de 20 à 25 %, alors qu'il s'agit toujours du groupe à revenu moyen, pas nécessairement riche.

En particulier, les tranches d’imposition n’ont pas été ajustées rapidement pour suivre les fluctuations économiques, ce qui conduit à une situation où les contribuables tombent facilement dans des tranches d’imposition plus élevées simplement parce que leurs salaires augmentent en raison de l’inflation, même si leur niveau de vie ne s’est pas amélioré.

Il est donc nécessaire de réduire les taux d’imposition de 7 à 5 pour faciliter le calcul.

Dans le même temps, il faut ajuster le taux d’imposition à des taux plus bas plus lentement et à des taux plus élevés plus rapidement afin de réduire la pression fiscale sur les personnes à faibles et moyens revenus tout en garantissant les recettes budgétaires grâce aux recettes supplémentaires provenant des personnes à revenus élevés.

N'hésitez plus.

Selon vous, quels sont les points qui doivent être soigneusement pris en compte pour garantir l’équité lors de la modification de la loi ?

La loi doit adapter les méthodes de calcul de l'impôt à la nature des revenus. L'impôt ne doit être payé que lorsqu'il existe un revenu. Plus le revenu est élevé, plus l'impôt est élevé.

Il est donc nécessaire de revenir au mode de calcul de l'impôt selon la déclaration pour les revenus de mutation immobilière, les revenus de valeurs mobilières et les revenus de placement en capital des personnes physiques non résidentes, les revenus d'entreprises... afin de garantir qu'il n'y ait pas d'impact de distorsion sur le marché de la part de la politique fiscale.

En outre, il est nécessaire d'accroître les outils permettant de contrôler correctement et pleinement les revenus des contribuables sur tous les types de revenus, depuis les salaires, les traitements jusqu'aux revenus d'entreprise et autres revenus tels que les transferts immobiliers, les titres, les transferts de capitaux, etc.

Un autre point important est la nécessité de construire des politiques et une gestion modernes de l’impôt sur le revenu des particuliers fondées sur l’application de la science, de la technologie et de l’intelligence artificielle, augmentant ainsi le respect volontaire de la loi.

Autrement dit, il est nécessaire de mettre en place une infrastructure complète, des logiciels de soutien, des réglementations et des politiques qui soient cohérentes, scientifiques et conformes aux pratiques et aux lois en vigueur.

Les lacunes sont exposées depuis longtemps, le projet de loi sur l'impôt sur le revenu des personnes physiques sera discuté par l'Assemblée nationale lors de la session d'octobre 2025, s'il est adopté lors de la session de mai 2026, il ne pourra être appliqué qu'en 2027. Est-il nécessaire d'avoir une solution pour l'ajuster bientôt, monsieur ?

C'est absolument nécessaire et urgent. Pour une mise en œuvre rapide, le gouvernement pourrait soumettre à l'Assemblée nationale, dès la prochaine session, une résolution distincte visant à ajuster certaines réglementations importantes, comme les niveaux de déduction familiale, au lieu d'attendre l'adoption de la loi dans son intégralité.

Cependant, le ministère des Finances a affirmé à plusieurs reprises que le non-ajustement était légal, car l'IPC de 2020 à aujourd'hui n'a pas dépassé le seuil de 20 %.

De plus, la déduction pour les contribuables s'élève actuellement à 11 millions de VND par mois, soit 2,2 fois plus que le revenu moyen par habitant (4,96 millions de VND par mois), alors que dans de nombreux pays, ce taux est souvent inférieur à 1 fois. Qu'en pensez-vous ?

En réalité, entre 2020 et fin 2024, l'IPC a augmenté de près de 16 %. Cela représente une perte importante pour les contribuables. Par conséquent, l'attente de l'adoption de la loi dans son intégralité en 2027 est assez longue, alors que les lacunes mentionnées ci-dessus sont urgentes.

Depuis 2020, en raison de l'impact de la pandémie, les prix des biens et les coûts médicaux et éducatifs ont augmenté, tandis que les salaires des travailleurs ont diminué ou augmenté avec l'inflation, rendant la vie de plus en plus difficile. Ces difficultés doivent être corrigées rapidement et ne doivent plus perdurer.

La loi stipule que l’IPC doit augmenter de plus de 20 % pour ajuster le niveau de déduction, mais la réalité a prouvé que ce niveau n’est plus approprié.

Les travailleurs, les ministères, les branches et les localités se sont exprimés à l'unisson, le ministère des Finances doit trouver la solution la plus rapide.

Merci!

Proposition visant à augmenter le niveau de déduction familiale

Le ministère des Finances vient de demander au ministère de la Justice d'évaluer la proposition du gouvernement visant à rédiger une loi de remplacement sur l'impôt sur le revenu des personnes physiques.

Un contenu important que le ministère des Finances s'apprête à modifier et à compléter est le barème progressif de l'impôt sur les revenus des salaires et traitements après 15 ans d'application.

Dans le rapport d'évaluation d'impact, le ministère des Finances a déclaré qu'il existe un point de vue selon lequel le barème fiscal actuel est déraisonnable, 7 tranches d'imposition sont trop nombreuses, l'écart entre les tranches est trop étroit, ce qui entraîne un saut dans les tranches d'imposition lors de la somme des revenus de l'année, augmentant le montant de l'impôt à payer.

Selon le ministère des Finances, en révisant la structure fiscale actuelle et en étudiant la tendance à l'amélioration du niveau de vie de la population dans les temps à venir ainsi que l'expérience internationale, le Vietnam peut étudier la possibilité de réduire le nombre de tranches d'imposition de la tranche d'imposition actuelle de 7 tranches à un niveau approprié ; parallèlement, envisager d'élargir l'écart de revenus dans les tranches d'imposition, en assurant une réglementation plus stricte pour ceux dont les revenus se situent dans des tranches d'imposition élevées.

Commentant la proposition d'élaboration du projet de loi sur l'impôt sur le revenu des personnes physiques (remplacement), de nombreux ministères, branches et localités ont proposé d'augmenter le niveau de déduction familiale pour les contribuables ayant des revenus provenant de salaires et traitements à 18 millions de VND/mois, et pour les personnes à charge à 8 millions de VND/mois.

Parallèlement, ajoutez des déductions pour soutenir les coûts de l’éducation, des soins de santé, du logement, de l’assurance sociale volontaire et des investissements dans le développement humain ; ajoutez des déductions pour soutenir des cas particuliers tels que les employés qui sont parents isolés ou qui ont des proches atteints de maladies graves...

Source : https://www.baogiaothong.vn/thue-thu-nhap-ca-nhan-loi-thoi-sua-the-nao-192250213215938082.htm

![[Photo] Découvrez la « merveille » sous la mer de Gia Lai](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/6/befd4a58bb1245419e86ebe353525f97)

Comment (0)