VIS Rating considera que, tras una serie de reformas regulatorias y la implementación de la nueva ley de valores, el mercado de bonos corporativos ha vuelto a encarrilarse.

“El mercado de bonos corporativos ha vuelto a la normalidad”

VIS Rating considera que, tras una serie de reformas regulatorias y la implementación de la nueva ley de valores, el mercado de bonos corporativos ha vuelto a encarrilarse.

Al evaluar el entorno crediticio de Vietnam en 2025, VIS Rating cree que después de una mejora significativa en 2024, las condiciones crediticias de Vietnam entrarán en un estado estable en 2025.

La agencia de calificación crediticia dijo que centrarse en políticas y medidas para apoyar la economía impulsará las actividades comerciales y de consumo internas.

El gasto público, la inversión extranjera directa (IED) y las exportaciones son clave para mantener las sólidas perspectivas económicas de Vietnam y alcanzar su objetivo de crecimiento del PIB del 7,0-7,5 % para 2025. Sin embargo, con las reservas de divisas en su nivel más bajo en cinco años a finales de 2024, el Banco Estatal de Vietnam tiene un margen limitado para gestionar las fluctuaciones del tipo de cambio. Si aumentan las salidas de divisas y el VND se deprecia aún más, los tipos de interés podrían subir y perjudicar el crecimiento empresarial nacional.

El aumento de la inversión en infraestructura pública impulsará la actividad de las empresas de los sectores de la construcción, los materiales y el transporte. Las nuevas políticas para abordar las barreras legales y mejorar la ordenación territorial promoverán el desarrollo de nuevos proyectos inmobiliarios y aumentarán la confianza de los compradores de vivienda.

Las ventas minoristas en 2025 podrían aumentar entre un 10 % y un 12 % en comparación con 2024, a medida que aumenten los salarios de los funcionarios y se recuperen los ingresos de los hogares. La mejora de la confianza de empresas y consumidores impulsará la demanda de préstamos. La principal incertidumbre en el escenario base de VIS Rating radica en que la dirección de la política estadounidense bajo la nueva administración Trump podría tener un impacto negativo en los países exportadores, incluido Vietnam.

En general, las condiciones de financiación se mantendrán estables en 2025. Los bancos cuentan con financiación y liquidez sólidas para aumentar los nuevos préstamos a empresas y particulares nacionales.

VIS Rating considera que, tras una serie de reformas regulatorias y la implementación de una nueva ley de valores, el mercado de bonos corporativos ha vuelto a encarrilarse, marcado por un crecimiento sostenido en el valor de nuevas emisiones, tanto públicas como privadas.

La confianza de los inversores seguirá mejorando gracias a una normativa más estricta para la emisión de bonos y a unos requisitos de transparencia informativa más estrictos. La emisión de bonos para liquidar deudas antiguas será menos difícil que en años anteriores, incluso si los tipos de interés se ajustan al alza debido a la competencia por los depósitos bancarios.

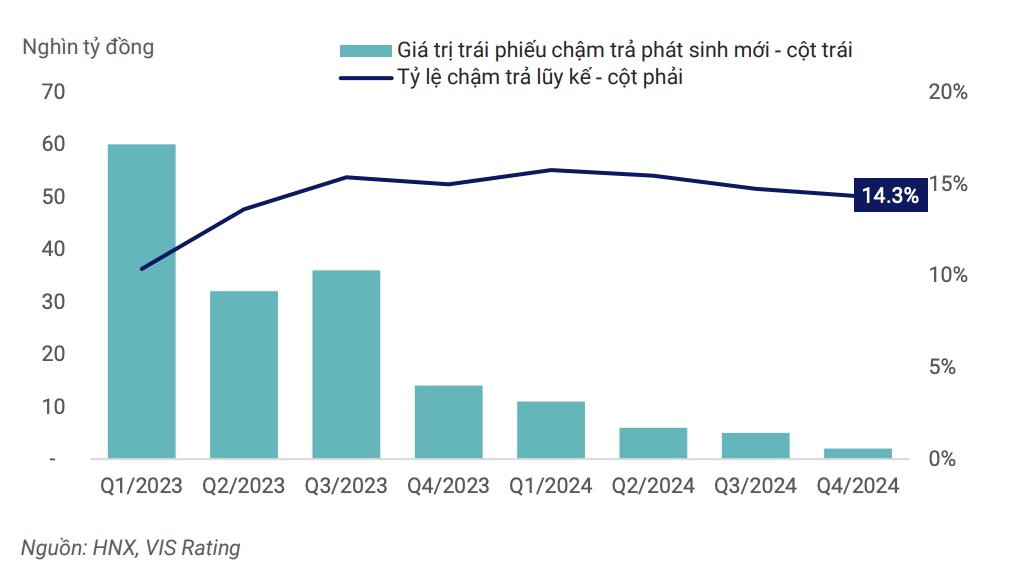

La tasa de bonos morosos se estabilizará gradualmente hasta alcanzar un nuevo nivel normal en 2025, lo que refleja un entorno macroeconómico y empresarial sólido y un marco jurídico y una infraestructura de mercado que mejoran gradualmente para gestionar los riesgos de incumplimiento.

|

| La tasa de morosidad en todo el mercado alcanzó su punto máximo en el primer trimestre de 2024 y está disminuyendo. |

Una economía sólida contribuirá a mejorar el flujo de caja, la capacidad de pago de la deuda y las necesidades de refinanciación. Una regulación más estricta sobre la emisión e inversión en bonos corporativos, la transparencia informativa y el uso de calificaciones crediticias para advertir sobre los riesgos de inversión contribuirán a una mayor profundidad del mercado de bonos corporativos en la nueva etapa de desarrollo. Además, los emisores e inversores tendrán mayor confianza al aplicar nuevos instrumentos financieros para reestructurar la deuda o evitar retrasos en el pago de bonos.

Sin embargo, persisten los riesgos. VIS Rating indicó que, si bien los flujos de caja corporativos continúan recuperándose, el alto apalancamiento y la baja liquidez siguen siendo importantes debilidades en la capacidad de pago de la deuda.

Los sectores inmobiliario, de construcción y de materiales de construcción aún presentan un alto nivel de endeudamiento. El ratio deuda/EBITDA promedio de las empresas que cotizan en bolsa en estos sectores es de casi 9 veces, superior al promedio general de 3,6 veces. La dependencia de la deuda a corto plazo para la inversión a largo plazo ha provocado un fuerte aumento de los impagos de bonos corporativos en 2022-2023. Cuando el mercado financiero agotó la liquidez, las empresas sin flujo de caja operativo no pudieron encontrar fuentes de préstamos de reestructuración para pagar los bonos vencidos.

Incluso con la mejora de los flujos de caja, el apalancamiento se mantendrá elevado, ya que las empresas suelen endeudarse más para reiniciar proyectos de expansión. Hasta que las empresas mejoren sus políticas de gestión de la deuda, el riesgo de liquidez seguirá siendo un riesgo clave que habrá que vigilar.

[anuncio_2]

Fuente: https://baodautu.vn/thi-truong-trai-phieu-doanh-nghiep-dang-tro-lai-dung-huong-d245064.html

![[Foto] La gente espera con ansias toda la noche el desfile de la mañana del 2 de septiembre.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/0cf8423e8a4e454094f0bace35c9a392)

![[Foto] El Secretario General recibe a los jefes de delegaciones de partidos políticos de los países que asisten al 80 aniversario del Día Nacional de nuestro país.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/ad0cb56026294afcae85480562c2e790)

![[Foto] El presidente de la Asamblea Nacional, Tran Thanh Man, recibe al presidente del Senado camboyano, Hun Sen.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/7a90c9b1c1484321bbb0fadceef6559b)

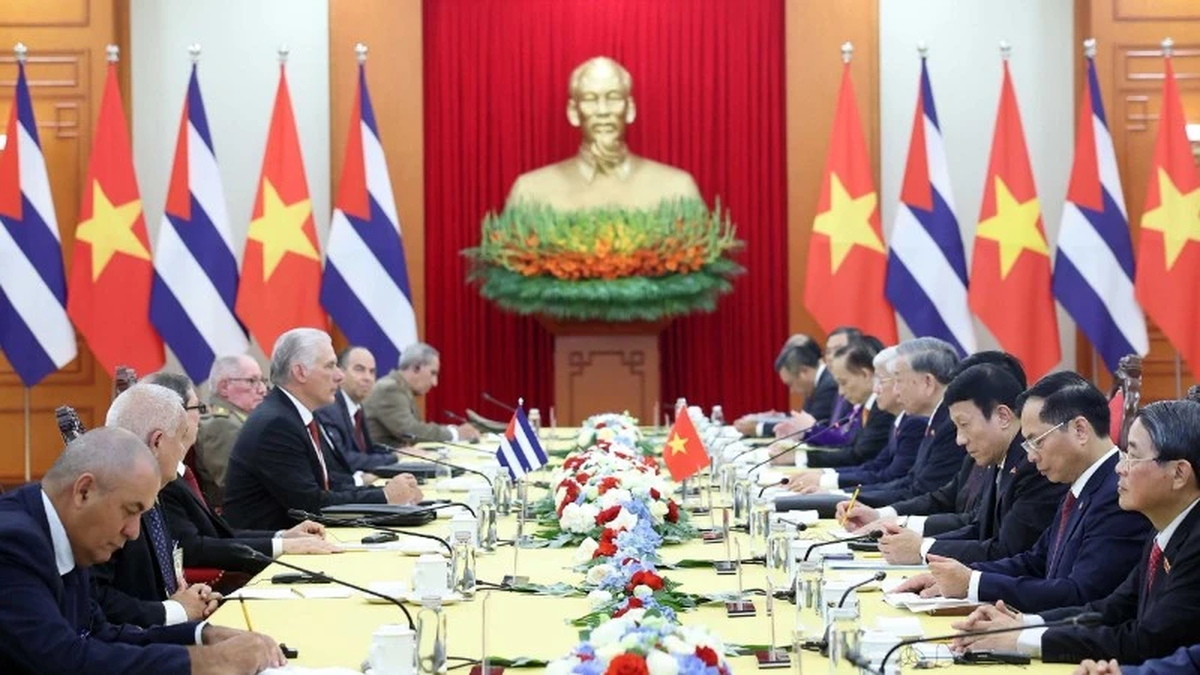

![[Foto] Celebración del 65º Aniversario del Establecimiento de Relaciones Diplomáticas entre Vietnam y Cuba](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/0ed159f3f19344e497ab652956b15cca)

![[Foto] Recepción solemne para celebrar el 80 aniversario del Día Nacional de la República Socialista de Vietnam](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/e86d78396477453cbfab255db1e2bdb1)

![[Foto] Cerámica Chu Dau: Orgullosa de la identidad vietnamita en la Exposición A80](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/1/c62ab2fc69664657b3f03bea2c59c90e)

Kommentar (0)