Dies ist der bemerkenswerte Inhalt des Dokuments, das VCCI gerade an das Finanzministerium bezüglich der Kommentare zum Verordnungsentwurf bezüglich der Vorschriften zu Rechnungen und Dokumenten gesendet hat.

In diesem Kommentardokument wies VCCI auf viele Punkte hin, die für Unternehmen nachteilig sind.

Dem Entwurf zufolge dürfen Einzelhandels- und Gastronomieketten keine Rechnungen am Tagesende ausstellen, sondern müssen für jeden Einkauf Rechnungen aus Kassen ausstellen, die über eine Datenverbindung zum Finanzamt verfügen.

Allerdings führt diese Regelung nach Angaben der Unternehmen zu erheblichen Kostensteigerungen bei der Erstinvestition sowie bei der Wartung von Systemen und Daten.

In einem Kommentar zu dieser Regelung merkte VCCI an, dass diese großen Druck auf den Einzelhandel und die Gastronomieketten ausüben werde.

Was die Regelung zur Rechnungsstellung für Personenbeförderungsunternehmen angeht, die Taxis mit Fahrpreisberechnungssoftware nutzen, ist VCCI der Ansicht, dass die Regelung zur Übermittlung von Taxirechnungsdaten an die Steuerbehörden nach jeder Fahrt gemäß den Rückmeldungen der Unternehmen zu einigen Schwierigkeiten im Umsetzungsprozess führen könnte.

Beispielsweise steigen die Kosten für die Aktualisierung der Software von Taxiunternehmen, Taxifahrer vergessen Vorgänge bzw. haben Schwierigkeiten, diese auszuführen, was zu Verkehrsstaus führt usw.) In diesem Fall können Unternehmen mit einer Geldstrafe belegt werden, wenn sie Daten zum falschen Zeitpunkt übertragen.

Daher empfiehlt VCCI dem Finanzministerium, die Verordnung zu überdenken, dabei auch die Auswirkungen auf Kosten und Nutzen zu bewerten und Änderungen vorzunehmen, um den Geschäftsbetrieb zu erleichtern.

Für gewerbliche Rabattrechnungen sieht der Entwurf vor, dass der nach Ablauf des Rabattprogramms entstandene Rabattbetrag rechnungsbezogen angepasst wird.

Allerdings wird diese Regelung nach Aussage der Unternehmen einen enormen Arbeitsaufwand verursachen, da jede Korrekturrechnung nur auf eine Rechnung angewendet werden kann, während die Unternehmen viele Artikel handeln und viele verschiedene Werbeprogramme haben können, wobei jedes Programm auf jeden Artikel angewendet wird.

Dies führt zu einem erheblichen Anstieg der Rechnungsanzahl, was Kosten und Ressourcen für das Unternehmen verursacht. Wenn eine Rechnung mehrere Rechnungen korrigieren darf, stellt die Auflistung der Liste auf der Rabattrechnung ebenfalls eine Belastung für das Unternehmen dar und hängt gleichzeitig davon ab, ob das System damit umgehen kann oder nicht.

Darüber hinaus können Unternehmen in vielen Fällen erst am Ende des Programms feststellen, ob ihre Kunden die Bedingungen erfüllen. Gleichzeitig können Rechnungen in vielen Erklärungszeiträumen anfallen, was stets eine Anpassung der Mehrwertsteuererklärung erforderlich macht. Dies führt zu einer Diskrepanz zwischen den Geschäftsbüchern und den Daten der Steuererklärung, was die Kontrolle erschwert, insbesondere für Unternehmen, die zur Offenlegung von Jahresabschlüssen verpflichtet sind.

Aus diesem Grund empfiehlt VCCI dem Finanzministerium, die Einführung eines Grundsatzes in Erwägung zu ziehen, der es Unternehmen ermöglicht, eine Rabattrechnung (keine Korrekturrechnung) auszustellen und eine Liste beizufügen.

Der Entwurf sieht vor, dass Unternehmen in folgenden Fällen Steuerrechnungen ausstellen müssen: vorübergehende Ausfuhr zur Wiedereinfuhr, vorübergehende Einfuhr zur Wiederausfuhr von Rohstoffen, Fertigprodukten, Maschinen, Werkzeugen und Ausrüstung; Ausfuhr von Waren in Form von Darlehen, Krediten oder Erhalt von Rücksendungen.

VCCI erklärte jedoch, dass diese Regelung nach den Rückmeldungen der Unternehmen nicht angemessen sei. Denn bei der Durchführung der oben genannten Tätigkeiten müssen Unternehmen Zollverfahren durchführen und Handelsrechnungen gemäß den Vorschriften ausstellen. Diese Tätigkeit wird von den Zollbehörden gemäß dem Zollrecht streng kontrolliert.

Gleichzeitig handelt es sich bei dieser Aktivität nicht um eine Verkaufs- oder Dienstleistungsaktivität und sie zielt nicht darauf ab, Gewinne oder Einnahmen auf dem vietnamesischen Markt zu erzielen, sondern lediglich die Exportproduktionsaktivitäten zu unterstützen.

Zu diesem Zeitpunkt würde die Anforderung, zusätzliche Rechnungen für inländische Steuern auszustellen, zusätzlichen Verwaltungsaufwand verursachen und die Zahl der Mitarbeiter des Unternehmens erhöhen. Daher schlug VCCI der Redaktionsagentur auch vor, diese Regelung zu streichen.

Zu der Regelung, dass Rechnungen den Identifikationscode des Käufers enthalten müssen, erklärte VCCI, dass die Unternehmen dies für nicht durchführbar hielten, da die Forderung an die Käufer, Informationen über den Identifikationscode anzugeben, ein „Blockadepunkt“ sei und Käufer keine Rechnungen erhalten wollten, weil sie diese Informationen nicht angeben wollten.

Darüber hinaus verfügt der Verkäufer auch über keinen Mechanismus, um zu bestätigen, ob der vom Käufer angegebene Identifikationscode korrekt ist oder die Bedingungen des „gesetzlichen Identifikationscodes und der elektronischen Authentifizierung“ erfüllt, um auf der Rechnung angezeigt zu werden.

Dies stellt für Unternehmen Risiken bei der Rechnungsstellung dar. Daher empfiehlt der VCCI der erarbeitenden Agentur, diese Regelung zu überdenken.

[Anzeige_2]

Quelle

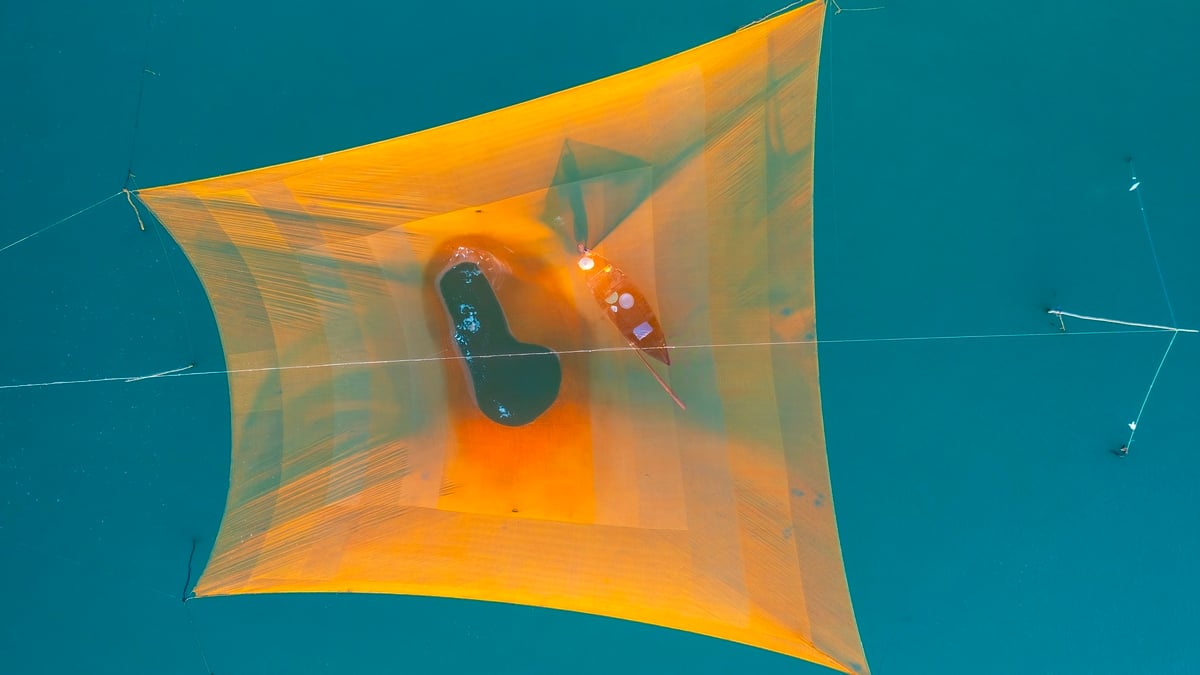

![[Foto] Entdecken Sie das „Wunder“ unter dem Meer von Gia Lai](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/6/befd4a58bb1245419e86ebe353525f97)

![[Foto] Nghe An: Provinzstraße 543D durch Überschwemmungen stark erodiert](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/5/5759d3837c26428799f6d929fa274493)

Kommentar (0)