Das Gesetz über Kreditinstitute 2017 hat Vorschriften geändert und ergänzt, um den Besitz von Großaktionären an vielen Kreditinstituten zu begrenzen und den Missbrauch der Positionen von Managern, Führungskräften und Großaktionären bei der Kreditvergabe von Kreditinstituten einzuschränken.

Legen Sie Fälle fest, in denen Manager und Führungskräfte von Kreditinstituten nicht gleichzeitig Positionen bei anderen Kreditinstituten und Unternehmen innehaben dürfen, und schreiben Sie Fälle vor, in denen sie als verbundene Personen identifiziert werden.

Darüber hinaus hat die Staatsbank entsprechende Rundschreiben herausgegeben, insbesondere das Rundschreiben 22/2019/TT-NHNN, das speziell die Höchstgrenze für den Kauf und das Halten von Aktien von Geschäftsbanken regelt, um zur Begrenzung der gegenseitigen Beteiligung von Kreditinstituten beizutragen und den Rechtsrahmen für die Kreditvergabe zu perfektionieren ...

Insbesondere wurde am 18. Januar 2024 von der Nationalversammlung das Gesetz über Kreditinstitute verabschiedet, das die Reduzierung der Eigentumsquote von Aktionären, Anteilseignern und verbundenen Personen von Aktionären regelt, und zwar:

Reduzierung der maximalen Beteiligungsquote eines institutionellen Aktionärs von 15 % auf 10 %; Reduzierung der maximalen Beteiligungsquote eines Aktionärs und der mit diesem Aktionär verbundenen Personen von 20 % auf 15 %; Hinzufügen von Vorschriften zur Offenlegungspflicht für Aktionäre, die 1 % oder mehr des Stammkapitals besitzen; Hinzufügen einer Reihe von Personengruppen, die mit Kreditinstituten in Verbindung stehen, um eine klare Identifizierung der verbundenen Personen zu gewährleisten … um zur Begrenzung und Verhinderung von Kreuzbeteiligungen und Eigentumsverhältnissen beizutragen, die die Geschäftstätigkeit von Kreditinstituten kontrollieren.

Dementsprechend wurden der Besitz von Aktien, die die vorgeschriebene Grenze überschreiten, und die gegenseitige Beteiligung im Kreditinstitutssystem schrittweise geregelt und die Situation großer Aktionäre/Aktionärsgruppen, die Banken manipulieren und dominieren, eingeschränkt.

Laut dem Bericht der Staatsbank, der der Nationalversammlung in der 7. Sitzung der 15. Nationalversammlung zugesandt wurde, ist der Aktienbesitz, der die Grenze überschreitet, und die gegenseitige Beteiligung zwischen Kreditinstituten, Kreditinstituten und Unternehmen gemäß den Berichten der Kreditinstitute nach der Bearbeitung im Vergleich zu früheren Zeiträumen erheblich zurückgegangen.

Allerdings ist die Handhabung der Frage der Überschreitung der vorgeschriebenen Eigentumsgrenzen und der gegenseitigen Eigentumsverhältnisse weiterhin schwierig, wenn Großaktionäre und mit Großaktionären verbundene Personen ihre Eigentumsanteile absichtlich verheimlichen oder andere Personen/Organisationen bitten, ihre Eigentumsanteile zu registrieren, um gesetzliche Bestimmungen zu umgehen. Dies führt dazu, dass das Kreditinstitut von diesen Aktionären kontrolliert wird und möglicherweise das Risiko besteht, dass es intransparent und undurchsichtig agiert.

Bei der Aufdeckung, Verhinderung und Handhabung von Kreuzbeteiligungen und manipulativem und dominantem Eigentum in Kreditinstituten ist die Staatsbank auf eine Reihe von Schwierigkeiten und Hindernissen gestoßen.

An der gegenseitigen Eigentümerschaft sind zahlreiche Unternehmen beteiligt, die von Ministerien/Sektoren verwaltet werden. Da es sich bei den Verwaltungseinheiten der Staatsbank jedoch ausschließlich um Kreditinstitute handelt, verfügt die Staatsbank weder über Informationen noch über Instrumente, um die Eigentumsverhältnisse zwischen Unternehmen anderer Sektoren zu kontrollieren.

Gleichzeitig ist die Kontrolle von Kreuzbeteiligungen zwischen Unternehmen, die nicht zum Kerngeschäft gehören, und der Bank sehr schwierig, wenn Großaktionäre und ihnen nahestehende Personen die Anzahl ihrer Aktien absichtlich verschleiern oder andere Personen/Organisationen bitten, in ihrem Namen die Registrierung vorzunehmen, um so gesetzliche Bestimmungen zu Kreuzbeteiligungen/über das vorgeschriebene Maß hinausgehenden Beteiligungen oder Bestimmungen zu Kreditlimits für verbundene Kundengruppen und Aktienbesitzverhältnissen von Aktionären und ihnen nahestehenden Personen zu umgehen.

Daraus ergibt sich das potenzielle Risiko mangelnder Transparenz und Offenheit in der Geschäftstätigkeit des Kreditinstituts. Gleichzeitig kann dies nur durch Ermittlungen und Überprüfungen der Ermittlungsbehörden gemäß den gesetzlichen Bestimmungen erkannt und identifiziert werden.

Die Ermittlung von Unternehmensbeziehungen ist nach wie vor eingeschränkt, da Informationen zur Bestimmung der Eigentumsverhältnisse von Unternehmen, insbesondere von Unternehmen, die keine öffentlichen Unternehmen sind, nur schwer zugänglich sind. Die Staatsbank kann weder proaktiv Informationen einholen noch die Genauigkeit und Zuverlässigkeit von Informationsquellen überprüfen; insbesondere im Kontext der aktuellen, rasanten Entwicklung des Aktienmarkts und der Technologie.

Die Staatsbank wird in der kommenden Zeit weiterhin die Sicherheit der Geschäftstätigkeit der Kreditinstitute überwachen und durch Kontrollen des Kapitals, des Aktienbesitzes der Kreditinstitute, der Kreditvergabe, der Investitionen, der Kapitaleinlageaktivitäten usw. im Falle der Feststellung von Risiken oder Verstößen die Kreditinstitute anweisen, bestehende Probleme zu beheben, um Risiken vorzubeugen.

In Fällen, in denen Anzeichen einer Straftat festgestellt werden, wird die Staatsbank zur Risikovermeidung eine Übergabe des Falles an die Polizei zur Untersuchung und Klärung etwaiger Gesetzesverstöße in Erwägung ziehen.

Gleichzeitig müssen Ministerien, Abteilungen und Unternehmensführungseinheiten darauf achten, dass die Unternehmen Investitionen tätigen und Kapital bereitstellen, um Aktien von Kreditinstituten unter Einhaltung der Vorschriften zu erwerben, geliehenes Kapital, insbesondere Kredite von Kreditinstituten, zweckgebunden und effektiv zu verwenden, Sicherheit zu gewährleisten und Schulden bei den Kreditinstituten fristgerecht zurückzuzahlen.

Darüber hinaus konzentrierten sich die Inspektionsteams der Bankeninspektions- und -aufsichtsbehörde bei der Umsetzung des Inspektionsplans 2023 der Staatsbank auf die Überprüfung der Inhalte der Aktienbesitzverhältnisse, des Kaufs und der Übertragung von Bankaktien sowie der Kreditvergabe an Großkunden/Kundengruppen (Darlehen, Garantien, Akkreditive, Investitionen in Unternehmensanleihen).

Die Staatsbank von Vietnam teilte mit, dass sie in ihrem Inspektionsplan für 2024 auch weiterhin die Überprüfung von Übertragungs- und Eigentumsaktivitäten im Zusammenhang mit Anteilen und Aktien, die zur Übernahme und Kontrolle von Kreditinstituten führen könnten, berücksichtigen werde.

Nguyen Ngoc Tuan

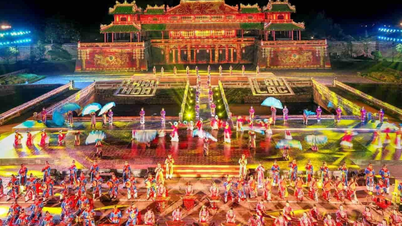

[Anzeige_2]

Quelle: https://vietnamnet.vn/ngan-ngua-so-huu-cheo-va-thao-tung-chi-phoi-trong-cac-tctd-2287005.html

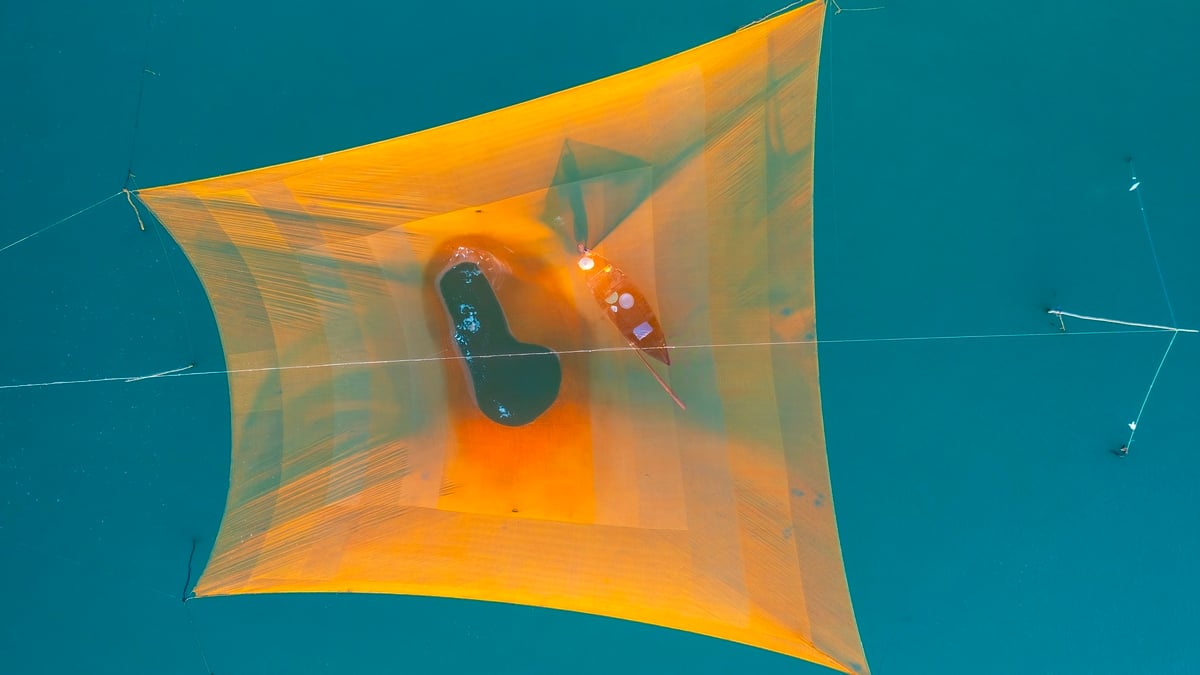

![[Foto] Entdecken Sie das „Wunder“ unter dem Meer von Gia Lai](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/6/befd4a58bb1245419e86ebe353525f97)

Kommentar (0)