ตามข้อมูลที่บริษัท Hano-vid เผยแพร่ ในช่วงครึ่งปีแรกของปี 2567 อัตราส่วนหนี้สินต่อทุนเพิ่มขึ้นจาก 4.42 ในครึ่งปีแรกของปี 2566 เป็น 6.77 เท่าในครึ่งปีแรกของปี 2567 เทียบเท่ากับหนี้สินเกือบ 34 ล้านล้านดอง

อัตราส่วนหนี้สินต่อทุนของพันธบัตรลดลงเล็กน้อยจาก 1.83 เท่าในช่วงครึ่งแรกของปี 2566 เหลือ 1.81 เท่าในช่วงครึ่งแรกของปี 2567 คิดเป็นอัตราส่วนหนี้สินต่อทุนของพันธบัตรเกือบ 9.6 ล้านล้านดอง

อย่างไรก็ตาม กำไรหลังหักภาษีของ Hano-vid มักจะไม่มากนัก โดยเฉพาะเมื่อเทียบกับขนาดของส่วนทุน กำไรหลังหักภาษีของ Hano-vid ในช่วงครึ่งแรกของปี 2567 อยู่ที่ 7.8 พันล้านดอง ลดลง 80.7% เมื่อเทียบกับช่วงเดียวกันของปีก่อน

ที่น่าสังเกตคือ รายงานการชำระเงินต้นและดอกเบี้ยของพันธบัตรในช่วงครึ่งปีแรกของปี 2567 แสดงให้เห็นว่า Hanoi-vid กำลังจ่ายดอกเบี้ยพันธบัตรที่ออกแล้ว 182 ฉบับ มูลค่ารวมที่ตราไว้ 9,654.6 พันล้านดอง

พันธบัตรเหล่านี้มีอายุประมาณ 5-7 ปี โดยส่วนใหญ่เป็นพันธบัตรที่ไม่มีหลักประกันและมีธนาคาร Maritime Bank (MSB) เป็นผู้รับฝาก

หรือกรณีของบริษัทโรงแรมเทียนฟุก อินเตอร์เนชั่นแนล ซึ่งเป็นที่รู้จักในฐานะเจ้าของโรงแรมโนโวเทล ไซ่ง่อน เซ็นเตอร์ ระดับ 4 ดาวในนครโฮจิมินห์ ข้อมูลที่เผยแพร่ในช่วงครึ่งแรกของปี 2567 ตัวชี้วัดทางการเงินของบริษัทโรงแรมเทียนฟุก อินเตอร์เนชั่นแนล ยังคง “ซบเซา” อยู่มาก ในขณะที่ส่วนของผู้ถือหุ้นติดลบของบริษัทดำเนินมาตั้งแต่ปี 2565 จนถึงปัจจุบัน และยังไม่ปรับตัวดีขึ้น

รายงานทางการเงินแสดงให้เห็นว่าในช่วงครึ่งแรกของปี 2567 บริษัทมีส่วนของผู้ถือหุ้นติดลบ 454.5 พันล้านดอง ในขณะที่ช่วงเดียวกันของปีก่อนติดลบ 902.9 พันล้านดอง อัตราส่วนหนี้สินต่อส่วนของผู้ถือหุ้นเพิ่มขึ้นจาก 9.63 เท่าในช่วงก่อนหน้าเป็น 10.67 เท่าในช่วงครึ่งแรกของปี 2567 คิดเป็นหนี้สิน 4,849.5 พันล้านดอง

บริษัทรายงานผลขาดทุน 115,500 ล้านดองในช่วงครึ่งแรกของปี 2567 เทียบกับผลขาดทุน 369,600 ล้านดองในช่วงเดียวกันของปีก่อน ก่อนหน้านี้ ปี 2564 และ 2565 ต่างก็ขาดทุนมหาศาลมากกว่า 780,000 ล้านดอง

ในส่วนของพันธบัตร รายงานระบุว่าอัตราส่วนหนี้สินต่อทุนของพันธบัตรของบริษัทลดลงจาก 7.11 เท่าในช่วงก่อนหน้า เหลือ 6.6 เท่าในช่วงครึ่งแรกของปี 2567 เทียบเท่ากับหนี้สินพันธบัตรจำนวน 2,999.7 พันล้านดอง

แม้จะมีผลประกอบการขาดทุนอย่างต่อเนื่อง แต่บริษัทเทียนฟุกก็ได้ออกพันธบัตรจำนวนมากตั้งแต่ปี 2563 เมื่อวันที่ 31 สิงหาคม 2563 บริษัทเทียนฟุกประสบความสำเร็จในการระดมทุนพันธบัตรจำนวน 30 ชุด มูลค่ารวม 3,000 พันล้านดอง พันธบัตรทั้ง 30 ชุดยังคงหมุนเวียนอยู่ในระบบ ฝากไว้ที่บริษัทหลักทรัพย์ร่วมทุน Tan Viet Securities Joint Stock Company (TVSI) วันครบกำหนดไถ่ถอนเดียวกันคือวันที่ 31 สิงหาคม 2568 และอัตราดอกเบี้ย 11% ต่อปี

รายงานการชำระเงินต้นและดอกเบี้ยในช่วงครึ่งแรกของปี 2567 แสดงให้เห็นว่าบริษัท Thien Phuc ไม่สามารถชำระเงินสำหรับพันธบัตรทั้ง 30 ชุดได้ เหตุผลที่บริษัทให้คือยังไม่ได้จัดหาแหล่งชำระเงิน

ข้างต้นเป็นเพียงกรณีเพียงพอที่จะแสดงให้เห็นว่าแรงกดดันเรื่องครบกำหนดชำระพันธบัตรยังคงเป็นปัญหาปวดหัวสำหรับธุรกิจหลายแห่ง

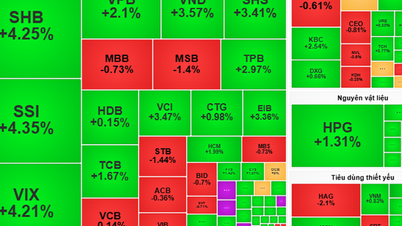

รายงานฉบับปรับปรุงล่าสุดจากบริษัทหลักทรัพย์เอ็มบีเอส ระบุว่า มูลค่าพันธบัตรภาคเอกชนที่ซื้อคืนก่อนครบกำหนดในเดือนสิงหาคม ประเมินไว้ที่กว่า 2,400 พันล้านดอง ลดลง 93% เมื่อเทียบกับเดือนก่อนหน้า โดยคิดเป็นสัดส่วนของธนาคาร 44% และกลุ่มอสังหาริมทรัพย์ 9% นับตั้งแต่ต้นปีจนถึงปัจจุบัน มีพันธบัตรที่ซื้อคืนก่อนครบกำหนดประมาณ 110,300 พันล้านดอง ลดลง 34% เมื่อเทียบกับช่วงเวลาเดียวกัน

ปัจจุบันมูลค่ารวมของพันธบัตรองค์กรที่มีภาระผูกพันชำระหนี้ล่าช้าอยู่ที่ประมาณ 209,200 พันล้านดอง คิดเป็น 30% ของพันธบัตรองค์กรคงค้างในตลาดทั้งหมด โดยกลุ่มอุตสาหกรรมอสังหาริมทรัพย์ยังคงมีสัดส่วนมากที่สุดประมาณ 68% ของมูลค่าพันธบัตรชำระหนี้ล่าช้า

ที่มา: https://laodong.vn/kinh-doanh/doanh-nghiep-bat-dong-san-dau-dau-voi-no-trai-phieu-1384457.ldo

![[ภาพ] เลขาธิการพรรคโต ลัม มอบป้ายสมาชิกพรรคครบรอบ 45 ปี แก่สหายฟาน ดิญ ทราก](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/28/e2f08c400e504e38ac694bc6142ac331)

![[ภาพ] ประธานรัฐสภา Tran Thanh Man หารือกับประธานรัฐสภานิวซีแลนด์](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/28/c90fcbe09a1d4a028b7623ae366b741d)

![[ภาพ] โปลิตบูโรทำงานร่วมกับคณะกรรมการประจำพรรคประจำจังหวัดกาวบั่งและคณะกรรมการพรรคเมืองเว้](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/28/fee8a847b1ff45188749eb0299c512b2)

![[ภาพ] ธงสีแดงพร้อมดาวสีเหลืองโบกสะบัดในฝรั่งเศสในวันชาติ 2 กันยายน](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/28/f6fc12215220488bb859230b86b9cc12)

![[ภาพ] เลขาธิการโต ลัม เข้าร่วมพิธีเปิดนิทรรศการความสำเร็จแห่งชาติ](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/28/d371751d37634474bb3d91c6f701be7f)

การแสดงความคิดเห็น (0)