ANTD.VN - Государственный банк рассматривает возможность установления лимита на онлайн-платежи и платежи по картам, требующие биометрической аутентификации для обеспечения безопасности клиентов, и будет активно внедрять его в августе и сентябре 2023 года.

Выступая сегодня утром (21 августа) на семинаре «Обеспечение безопасности и надежности электронных платежей в цифровую эпоху», г-н Фам Ань Туан, директор платежного департамента Государственного банка Вьетнама (SBV), заявил, что управляющее агентство изучает возможность регулирования лимитов транзакций, требующих биометрической аутентификации для идентификации владельца.

Представитель Госбанка заявил, что в реальности осведомленность людей о защите персональных данных не очень хорошая и невысокая, что привело к таким явлениям, как: аренда, кредитование, купля-продажа счетов.

Типичное дело, недавно рассмотренное полицией провинции Каобанг, показывает, что всего за 6 месяцев сумма денег, прошедшая через этот мошеннический счет, составила почти 1000 миллиардов донгов.

«Это очень болезненная цифра. Это ущерб, который понесли люди. Что нам теперь делать? Это значит, что если мы сможем подтвердить, что владелец действительно это сделает, вероятность мошенничества снизится», — сказал г-н Фам Ань Туан.

|

Применение биометрии в электронных платежных транзакциях ограничит нынешнюю взрывоопасную ситуацию с мошенничеством. |

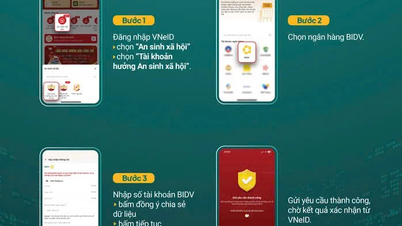

По словам г-на Туана, преступники редко используют достоверную информацию. Поэтому Государственный банк направил губернатору и получил одобрение на внесение поправок в решение 630/QD-NHNN о плане применения решений безопасности при онлайн-платежах и платежах по банковским картам, которые установят лимит биометрической аутентификации.

«Это очень фундаментальное решение, которое определит, какой лимит потребует биометрической аутентификации для идентификации владельца. Это означает, что лицо, открывающее счёт, и лицо, совершающее транзакцию, должны быть одним и тем же лицом. Это может создать трудности для некоторых кредитных организаций, но ради общего блага, блага всего сообщества и общества, а также для защиты сохранности вкладов людей это необходимо», — подчеркнул г-н Фам Ань Туан.

По его словам, Госбанк рассмотрит вопрос установления лимита таким образом, чтобы последствия были минимальными.

Согласно статистике управляющего агентства, в общем количестве транзакций за первые 6 месяцев 2023 года транзакции стоимостью 10 миллионов донгов и более составили лишь около 10%, а транзакции стоимостью 20 миллионов донгов и более — лишь около 5%.

Таким образом, влияние на пользовательский опыт крайне незначительно, не говоря уже о том, что при совершении денежного перевода достаточно ввести своё лицо и пройти аутентификацию, используя лицо, использованное при открытии счёта. При нынешнем уровне применения технологий кредитными организациями это занимает всего 3–5 секунд. Таким образом, влияние на пользовательский опыт невелико. Но что мы получаем взамен? То есть, люди могут спать спокойно, не будет ни одного случая, чтобы мои деньги были переведены без моего ведома.

Кроме того, при крупных суммах транзакций мошеннику потребуется время, чтобы перевести деньги со счёта клиента, и он сможет «только пополнить счёт, но не вывести», поскольку большинство счетов, на которые поступают деньги, не принадлежат владельцу. Таким образом, у банка остаётся возможность сохранить активы, которые мошенник похитил и присвоил, чтобы иметь возможность вернуть деньги пользователям, пострадавшим от мошенника», — проанализировал руководитель отдела платежей.

Г-н Туан сообщил, что это одна из мер, которую Госбанк будет активно реализовывать в августе и сентябре 2023 года. Однако до официального вступления решения в силу кредитным организациям будет предоставлен переходный период для подготовки инфраструктуры, условий редактирования заявок, сбора данных и т. д.

«Государственный банк надеется получить поддержку со стороны общественности, министерств, ведомств и филиалов, включая кредитные организации, чтобы объединить усилия с Государственным банком для постепенного преодоления и минимизации ситуации с мошенничеством и аферами, которые получили распространение в последнее время», — добавил г-н Туан.

Г-н Фам Ань Туан также упомянул о необходимости более высокого уровня безопасности аутентификации для международных организаций, выпускающих карты.

Мы также уведомили об этой проблеме Mastercard и Visa. Если все транзакции защищены 3D Secure, деньги гарантированно не будут потеряны. Мы можем раскрыть номера наших карт, наш CVV-код, но если держателю карты отправляется сообщение с подтверждением транзакции, а он его не подтверждает, транзакция не может быть выполнена.

«Однако, несмотря на значительную поддержку со стороны MasterCard и Visa, темпы внедрения 3D Secure в последнее время ещё не достигнуты. Мы очень надеемся, что эти темпы будут постепенно увеличиваться, и количество вопросов и жалоб держателей карт, связанных с ненадлежащим использованием их данных, постепенно сократится», — отметил руководитель Департамента платежей.

Четыре трудности и проблемы

Г-н Фам Ань Туан выделил 4 основные группы трудностей и вызовов для обеспечения безопасности в сфере цифровой трансформации в банковской отрасли.

Во-первых, правовая база не поспевает за развитием науки и техники. Многие продукты и услуги используют современные передовые технологии, но не имеют достаточного количества юридических документов или же правовая база не поспевает за развитием, что приводит к многочисленным трудностям в их применении и обращении.

Во-вторых, уровень преступности растет быстрыми темпами по сравнению с предыдущими годами.

В-третьих, отсутствие совместимости между инфраструктурами. «Можно сказать, что в настоящее время банки используют банковские данные, полиция — данные полиции (за исключением проекта 06, который находится на начальной стадии реализации), телекоммуникационные сети также используют персональные данные, которые невозможно использовать в корыстных целях. Если эти инфраструктуры данных совместимы, интегрированы и связаны, то при открытии клиентами счетов, регистрации номеров телефонов, использовании мобильного банкинга банки смогут проверить корректность номера телефона владельца и лица, совершающего операцию», — сказал он.

В настоящее время эти инфраструктуры постепенно объединяются для создания общей экосистемы и ее эффективного использования, способствуя предотвращению мошенничества.

В-четвёртых, человеческий фактор. Психология и привычки потребления наличных у жителей отдалённых, изолированных и островных регионов по-прежнему сильны. Ограниченные навыки использования цифровых банковских услуг способствуют развитию мошенников и аферистов. Мошенники используют неосведомлённость клиентов и их слабые навыки использования цифровых банковских услуг для совершения мошеннических действий.

Ссылка на источник

![[Фото] Ханой готов к празднованию 80-летия Национального дня КНР 2 сентября.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/29/c838ac82931a4ab9ba58119b5e2c5ffe)

![[Фото] Премьер-министр Фам Минь Чинь встречается со спикером парламента Новой Зеландии Джерри Браунли](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/28/cec2630220ec49efbb04030e664995db)

Комментарий (0)