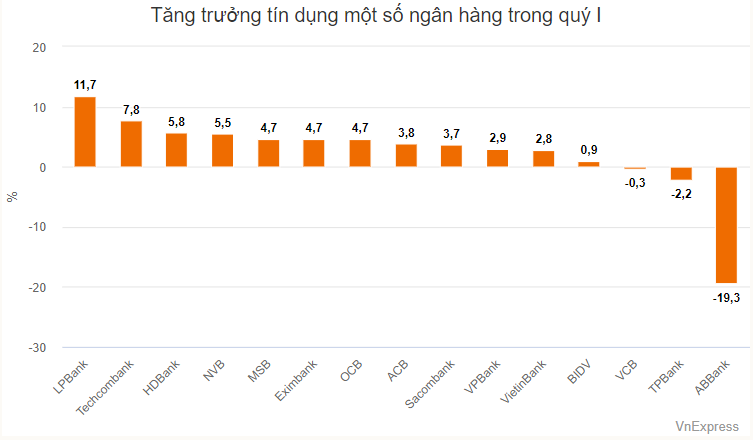

Pada kuartal pertama tahun ini, kredit masih menjadi masalah bagi sistem perbankan. Dalam dua bulan pertama tahun ini, indikator ini negatif 0,72%. Pada akhir Maret, kredit terhadap perekonomian kembali meningkat, mencapai 0,9%. Namun, angka ini merupakan rata-rata keseluruhan sistem, dan setiap bank memiliki perkembangan yang berbeda.

Daftar pertumbuhan kredit tinggi pada kuartal pertama seluruhnya berasal dari perbankan swasta. LPBank berada di posisi teratas dengan pertumbuhan kredit sebesar 11,7% dalam tiga bulan pertama tahun ini.

Total kredit bank pada akhir kuartal pertama mencapai lebih dari VND307.000 miliar, meningkat lebih dari VND30.000 miliar dibandingkan awal tahun. Sektor yang paling banyak menerima modal adalah grosir dan eceran, reparasi mobil, sepeda motor, skuter, dan kendaraan bermotor lainnya, dengan total kredit meningkat sekitar VND15.000 miliar dalam tiga bulan pertama tahun ini. Sektor ini juga menyumbang seperempat dari total kredit LPBank.

Tidak seperti bank ini, sebagian besar pinjaman Techcombank yang beredar - yang menduduki peringkat kedua dalam pertumbuhan kredit di seluruh sistem - dikhususkan untuk bisnis real estat.

Hingga akhir kuartal pertama, Techcombank telah menyalurkan lebih dari VND539 triliun, meningkat lebih dari VND37,4 triliun dibandingkan awal tahun. Dari jumlah tersebut, lebih dari VND17 triliun dialokasikan untuk kredit properti. Proporsi segmen ini terhadap total kredit yang disalurkan meningkat dari 35,21% di awal tahun menjadi 35,98% di akhir kuartal pertama.

Sektor yang menempati peringkat kedua dalam hal skala peningkatan pinjaman beredar di Techcombank adalah kegiatan profesional, ilmiah, dan teknologi, yang meningkat hampir VND 10.000 miliar pada kuartal pertama. Pada tahun 2023, sektor ini hanya akan menerima pinjaman lebih dari VND 500 miliar.

Selain Techcombank, bank lain juga mencatat peningkatan pinjaman beredar untuk kegiatan profesional, ilmiah, dan teknologi , seperti SHB lebih dari VND 3.200 miliar (peningkatan hampir VND 3.000 miliar pada kuartal pertama), MB mencatat lebih dari VND 600 miliar (peningkatan lebih dari VND 30 miliar).

Menurut investigasi VnExpress , pada akhir tahun 2023, Techcombank dan GSM—perusahaan taksi listrik milik miliarder Pham Nhat Vuong—mencatat transaksi beragunan, dengan GSM menggadaikan 3.598 mobil VinFast kepada Techcombank. SHB, MB, dan sejumlah bank lain juga mencatat transaksi beragunan dengan GSM sejak awal tahun ini.

Grup perbankan mencatat peningkatan kredit beredar lebih dari 5% pada kuartal pertama, termasuk HDBank dan NVB. Hingga akhir Maret, HDBank telah menyalurkan lebih dari VND360.000 miliar, meningkat sekitar VND20.000 miliar dibandingkan awal tahun (5,5%). Menurut laporan keuangan, dua sektor dengan pertumbuhan terkuat adalah konstruksi dan grosir serta eceran.

Bisnis real estat atau pinjaman kepada rumah tangga bisnis menyumbang proporsi tertinggi dalam kelompok HDBank tetapi tidak berubah secara signifikan setelah tiga bulan pertama tahun ini.

Dibandingkan dengan bank-bank lain, NVB berada dalam kelompok pertumbuhan kredit yang tinggi, terutama karena rendahnya tingkat dasar dalam sistem. Total kredit bank ini pada akhir kuartal pertama mencapai lebih dari 58.300 miliar VND, meningkat sekitar 3.000 miliar dibandingkan awal tahun. Peningkatan total kredit juga merupakan sinyal positif bagi NVB, mengingat rasio kredit macet terhadap total kredit bank ini berada di posisi teratas dalam sistem (hampir 29% pada akhir kuartal pertama).

Pertumbuhan kredit berada di kisaran 4-5% untuk tiga bank, termasuk OCB, EIB, dan MSB. MSB memiliki selera risiko yang serupa dengan Techcombank, terutama ketika berfokus pada bisnis real estat dan teknologi - layanan sains dan teknologi.

Pada kelompok BUMN, perubahannya agak lebih moderat, sebagian karena tingginya jumlah pinjaman beredar, di atas 1 kuadriliun VND. VietinBank mencatat peningkatan tertinggi dalam jumlah pinjaman beredar di kelompok ini, dengan peningkatan sebesar 2,8%. BID meningkatkan jumlah pinjaman beredar hampir 1% pada kuartal pertama, sementara Vietcombank mengurangi jumlah pinjaman beredar sebesar 0,3%.

Selain Vietcombank, TPBank dan ABBank juga mencatat penurunan utang yang beredar pada kuartal pertama.

Jumlah pinjaman ABBank pada akhir kuartal pertama mencapai lebih dari VND79.000 miliar, turun lebih dari 19% dibandingkan awal tahun. Bank ini tidak menjelaskan secara rinci perubahan utang yang beredar, tetapi catatan penjelasan menambahkan bahwa perubahan tersebut terutama terjadi pada utang jangka pendek (turun dari VND56.900 miliar menjadi VND41.200 miliar).

Menurut tim analisis SSI Securities Company (SSI Research), pertumbuhan kredit yang rendah di awal tahun mencerminkan lemahnya permintaan kredit di perekonomian. Kecuali kredit properti (naik 1,52%) dan industri terkait sekuritas (naik 2,56%), sebagian besar industri menghadapi kesulitan, terutama kredit konsumsi (turun 1,77%). "Hal ini menjelaskan mengapa konsumsi domestik belum pulih dalam dua bulan pertama tahun 2024. Namun, situasinya telah menunjukkan tren perbaikan di bulan Maret," komentar SSI Research.

Secara khusus, aliran kredit ke industri real estat terus berkembang karena tingginya permintaan modal dari investor, dengan kebutuhan untuk merestrukturisasi pinjaman.

"Jika kita mengecualikan lot obligasi An Dong (terkait dengan Van Thinh Phat), perkiraan jumlah obligasi korporasi non-bank yang jatuh tempo dalam dua bulan pertama tahun ini adalah sekitar VND10.000 miliar. Kami yakin bahwa kegiatan restrukturisasi pinjaman dapat membatasi pengakuan kredit macet di kuartal-kuartal mendatang," tim analisis menilai.

TN (menurut VnE)Sumber

![[Foto] Peringatan 80 Tahun Staf Umum Tentara Rakyat Vietnam](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/6/49153e2a2ffc43b7b5b5396399b0c471)

![[Foto] Banyak masyarakat yang secara langsung merasakan kehadiran Paman Ho dan para Sekjen tercinta](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/6/2f4d9a1c1ef14be3933dbef3cd5403f6)

![[Foto] Sekretaris Jenderal To Lam menghadiri Peringatan 80 Tahun Staf Umum Tentara Rakyat Vietnam](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/6/126697ab3e904fd68a2a510323659767)

![[Foto] Siswa Hanoi dengan gembira dan gembira membuka tahun ajaran baru 2025-2026](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/5/ecc91eddd50a467aa7670463f7b142f5)

Komentar (0)