Förderung des vietnamesischen Wirtschaftswachstums : Eine Säule der Geldpolitik

Das BIP-Wachstum Vietnams dürfte von 8 % im Jahr 2022 auf nur noch 3,3 % im ersten Quartal 2023 zurückgehen. Um diesen Plan umzusetzen, hat die Regierung daher zahlreiche Unterstützungsmaßnahmen in Bezug auf die Verwaltung (für den Immobilienmarkt), einen Plan zur Mehrwertsteuersenkung und insbesondere eine Lockerung der Geldpolitik vorgeschlagen.

Die Einlagenzinsen stiegen bis Ende 2022 um mehr als 200 Basispunkte auf über 8 % bei 12-monatigen Laufzeiten. Laut dem Bericht von VinaCapital geht der Fonds davon aus, dass der durchschnittliche Einlagenzinssatz für 12-monatige Laufzeiten im Vergleich zum Jahresbeginn um 200 Basispunkte (auf etwa 6 %) sinken wird, um die wirtschaftliche Erholung zu fördern und Unternehmen zu unterstützen.

Um die Einlagenzinsen weiter zu senken, muss die Liquidität im Bankensystem deutlich verbessert werden. Der wichtigste Weg hierfür ist der Ankauf von US-Dollar zur Erhöhung der Devisenreserven. VinaCapital erwartet, dass die SBV Devisenreserven im Wert von rund 25 Milliarden US-Dollar kauft und dem Bankensystem Liquidität zuführt, wodurch die Einlagen im gesamten System in diesem Jahr um 4 % steigen. Zinssenkungen und der Ankauf von Devisenreserven zur Erhöhung der Liquidität im Bankensystem sind wichtige geldpolitische Lockerungsmaßnahmen, die der Betreiber zur Unterstützung des Wirtschaftswachstums umsetzen wird.

VPBank verändert Filialfassade entsprechend neuer Positionierung

Geschäftsergebnisse des ersten Quartals mit vielen Lichtblicken, VPBank zuversichtlich hinsichtlich des Wachstumsziels 2023

Ende 2022 sagten viele Prognosen aus, dass die Bankenbranche im Jahr 2023 mit zahlreichen Herausforderungen konfrontiert sein wird, die sich möglicherweise negativ auf das Gewinnwachstum auswirken. Viele Banken haben für 2023 vorsichtige Geschäftspläne aufgestellt, doch einige wenige Banken schwimmen mit ehrgeizigen Wachstumsplänen gegen den Strom, wie beispielsweise die VPBank, die ihren Gewinn nach Abzug außerordentlicher Erträge im Jahr 2023 um mehr als 50 % steigern will. Die VPBank zeigt sich vorsichtig, ist aber aufgrund ihres erhöhten Kapitals und ihrer stabilen Finanzlage hinsichtlich der makroökonomischen Aussichten im Jahr 2023 weiterhin optimistisch.

Die Realität stützt den Optimismus der VPBank, denn im ersten Quartal des Jahres, mit einem Lichtblick durch den Inlandsverbrauch, betrug der konsolidierte Kreditsaldo der Bank über 503 Billionen VND. Dabei erzielten die einzelnen Banken eine Wachstumsrate von über 7 %, wobei die wichtigsten Wachstumstreiber die beiden strategischen Segmente der Einzelkunden (KHCN) und der KMU waren, wobei der Kreditsaldo des KHCN-Segments allein über 200 Billionen VND erreichte.

Darüber hinaus stieg die Mobilisierung von Kundengeldern und Wertpapieren im Vergleich zum Jahresende 2022 um fast 12 %, was zur Sicherung der Liquidität beiträgt und Schwung für das hohe Kreditwachstumsziel der Bank (über 30 %) verleiht. Mit einem positiven Gewinn im ersten Quartal (die Mutterbank erzielte einen Vorsteuergewinn von über 4.100 Milliarden VND) scheint das Niveau trotz der weiterhin bestehenden Herausforderungen nicht so ernst zu sein wie frühere Prognosen, insbesondere vor dem Hintergrund, dass die politischen Entscheidungsträger eine Reihe von Maßnahmen zur Unterstützung des Wirtschaftswachstums mit Schwerpunkt auf der Geldpolitik, wie oben analysiert, umsetzen werden.

Laut VinaCapital haben die kurzfristigen Einlagenzinsen in Vietnam Ende 2022 ihren Höhepunkt erreicht, und die Leitzinssenkung im März wird weitere Impulse für eine Senkung der Einlagenzinsen setzen. Daher werden im zweiten und dritten Quartal viele Bankeinlagen fällig, und Sparer müssen sich für eine Verlängerung ihrer Einlagen zu niedrigeren Zinssätzen entscheiden (die meisten Einlagen in Vietnam haben eine Laufzeit von drei oder sechs Monaten). Dies trägt dazu bei, dass die Kapitaleinsatzkosten der Banken wieder sinken.

Dies gilt als einer der positivsten Faktoren für die Geschäftstätigkeit der Banken, da dadurch nicht nur der Druck auf das Risiko sinkender Nettozinsmargen (NIM) verringert wird, sondern auch niedrigere Einlagenzinsen zu schrittweise niedrigeren Kreditzinsen führen, wodurch das Risiko steigender Forderungsausfälle verringert wird und gleichzeitig ein schnelleres Kreditwachstum gefördert wird, indem die Kreditnachfrage wieder anregt wird.

Für die VPBank ist dies ein „doppelter Vorteil“, da die Bank nun über die Grundlage verfügt, ihren führenden Nettozinssatz (NIM) weiterhin aufrechtzuerhalten, während ihr dicker Risikopuffer mit einem Anstieg der konsolidierten Rückstellungskosten um 55 % im ersten Quartal durch Gewinne in den folgenden Quartalen ausgeglichen wird, wenn sich die Wirtschaft positiv erholt und die Schuldentilgungsfähigkeit der Kunden, insbesondere im Segment Verbraucherfinanzierung, verbessert wird.

Mit einer soliden Geschäftsbasis und einem soliden Marktanteil sowie dem offenen Potenzial eines Marktes mit fast 100 Millionen Menschen hat die VPBank Grund zu der Annahme, dass sich der FE-Kredit in den kommenden Quartalen des Jahres 2023 und in den darauffolgenden Jahren erholen wird.

Da die Wirtschaft dank der staatlichen Förderpolitik für Unternehmen voraussichtlich eine positive Entwicklung erfahren wird, dürften sich die Geschäftsaussichten der Banken in den kommenden Quartalen verbessern, sobald die Herausforderungen allmählich nachlassen. Die VPBank wird mit ihrem kontinuierlich wachsenden Kundenstamm und ihrer großen Kapitalbasis nach der Privatplatzierung in den kommenden Quartalen voraussichtlich ein positives Wachstum verzeichnen und ihre gesetzten Ziele erreichen.

[Anzeige_2]

Quelle

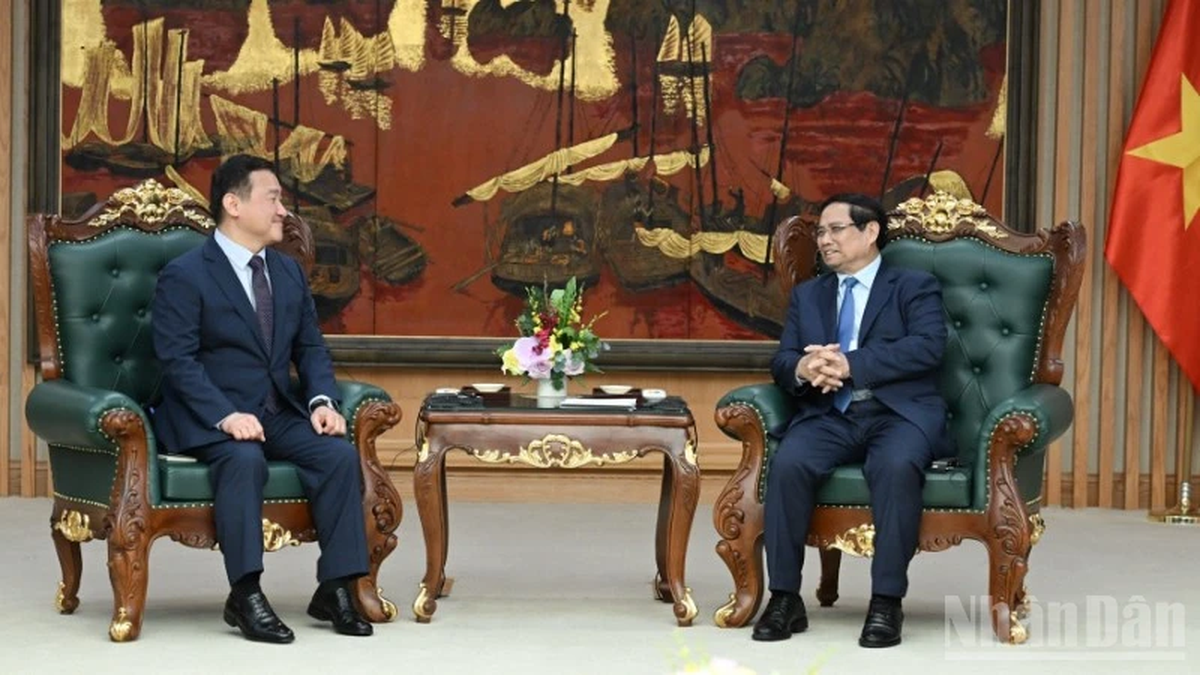

![[Foto] Premierminister Pham Minh Chinh empfängt den CEO von Samsung Electronics](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/26/373f5db99f704e6eb1321c787485c3c2)

![[Foto] Premierminister Pham Minh Chinh leitet die Sitzung des Nationalen Lenkungsausschusses für internationale Integration](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/26/9d34a506f9fb42ac90a48179fc89abb3)

![[Foto] Leuchtendes Rot der Ausstellung 95 Jahre Parteifahne leuchtet den Weg vor der Eröffnung](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/e19d957d17f649648ca14ce6cc4d8dd4)

Kommentar (0)