Das Niedrigzinsumfeld und ein vielfältigerer und hochwertigerer „Korb“ haben Private-Equity-Fonds (PE) dazu veranlasst, auf den M&A-Markt zurückzukehren.

Das Niedrigzinsumfeld und ein vielfältigerer und hochwertigerer „Korb“ haben Private-Equity-Fonds (PE) dazu veranlasst, auf den M&A-Markt zurückzukehren.

|

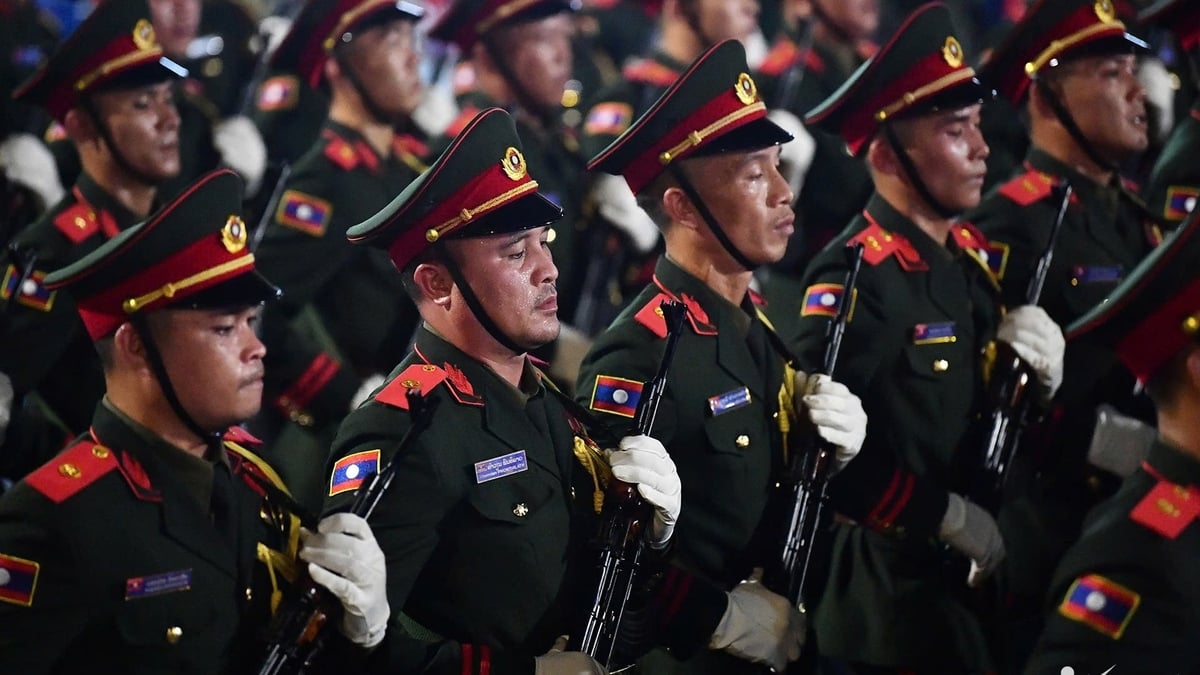

| Private Equity (PE)-Fonds interessieren sich für den vietnamesischen M&A-Markt. Im Bild: KMS Technology Company erhält Investitionen von Sunstone Partners – einem PE-Fonds aus den USA. |

Die aufregende Rückkehr

Sunstone Partners – ein führender PE-Fonds in den USA, der auf Investitionen in Technologie- und Softwaredienstleistungsunternehmen spezialisiert ist – hat gerade eine strategische Investition in KMS Technology angekündigt – ein auf digitale Transformation, Daten und KI spezialisiertes Softwaredienstleistungsunternehmen.

Sunstone Partners wurde 2015 gegründet und verfügt über ein gebundenes Kapital von 1,7 Milliarden US-Dollar in drei Fonds. Die Anlagestrategie von Sunstone Partners besteht darin, mit starken Managern und erstklassigen Kapitalpartnern zusammenzuarbeiten, um das Wachstum sowie die Fusionen und Übernahmen seiner Portfoliounternehmen zu beschleunigen.

Canaccord Genuity, Choate Hall und Stewart berieten Sunstone Partners bei dem Deal. Tree Line Capital Partners stellte die Finanzierung bereit. Houlihan Lokey und Nelson Mullins Riley Scarborough berieten KMS Technology.

Julian Hinderling, stellvertretender Generaldirektor von Sunstone Partners, ist überzeugt, dass die digitale Transformation in Unternehmen noch viel Entwicklungspotenzial birgt, insbesondere angesichts der zunehmenden Notwendigkeit, Daten und KI einzusetzen. KMS verfügt über umfassende Erfahrung in der Entwicklung von Softwareprodukten, die den Umsatz der Kunden steigern. Durch die Nutzung der Expertise von Sunstones Partners ergeben sich für KMS hervorragende Möglichkeiten zur Kapazitätserweiterung, zur Ausweitung des Geschäfts und für zukünftige Erfolge.

Laut Lam Quoc Vu, Mitgründer und Vorstandsvorsitzender von KMS Technology, wurde KMS mit der Vision gegründet, ein Team hochqualifizierter Ingenieure und erstklassigen Service für Kunden weltweit bereitzustellen. Die Investition von Sunstone Partners ist ein überzeugendes Zeugnis für das Geschäftsmodell von KMS und wird dem Unternehmen insbesondere in dieser neuen strategischen Wachstumsphase zu weiterem Wachstum verhelfen.

Private Equity (PE) kann in zwei Arten unterteilt werden

Zunächst haben Investoren die Möglichkeit, die finanziellen, rechtlichen, ESG-, kulturellen und ökologischen Aspekte sowie die Corporate Governance des Unternehmens zu bewerten. Anschließend können sie bestimmte Investitionsbedingungen aushandeln und im Vorstand und im Exekutivausschuss des Unternehmens mitwirken.

Zweitens verhandeln Investoren bestimmte Bedingungen, um in Unternehmen zu investieren, insbesondere in börsennotierte Unternehmen.

Die oben genannten PE-Fonds-Investitionsgeschäfte mit Unternehmen in Vietnam zeigen, dass die weltweit größten PE-Fonds große Mengen an Bargeld halten und unter dem Druck stehen, diese auszuzahlen, um eine positivere Anlageperformance zu erzielen.

Insbesondere das niedrigere Zinsumfeld hat PE-Fonds dazu angeregt, auf den M&A-Markt zurückzukehren.

Berater erwarten für 2025 eine spannende Rückkehr des M&A-Marktes. Derzeit nehmen die M&A-Aktivitäten vieler Unternehmensführer an Dynamik zu.

Investmentanalysten beobachten, dass Private-Equity-Fonds auf den Markt zurückkehren, um nach neuen Unternehmen zu suchen. Derzeit konzentrieren sie sich auf eine Reihe kleiner und mittelgroßer Unternehmen.

Im dritten Quartal 2024 gaben globale PE-Fonds 166,2 Milliarden US-Dollar für M&A-Aktivitäten aus, ein Anstieg von 42 % im Vergleich zum Vorjahr.

Insbesondere die kürzlich gegründete Vietnam Private Capital Agency (VPCA) schlägt durch die Förderung von Risikokapital (VC) und Private Equity ein neues Kapitel auf dem Investitionsmarkt in Vietnam auf.

Fünf Partner aus asiatischen Investmentfonds schließen sich zusammen, darunter Golden Gate Ventures (GGV), Monk's Hill Ventures (MHV), Mekong Capital, Do Ventures und Ascend Vietnam Ventures (AVV). GGV und MHV stammen aus Singapur, die übrigen drei Fonds haben ihren Sitz in Ho-Chi-Minh-Stadt. VPCA zählt derzeit 40 nationale und internationale Investmentfonds zu seinen Mitgliedern, darunter Ascend Vietnam Ventures, Mekong Capital, Vertex Ventures (Indien), Eurazeo (Frankreich), Open Space Ventures (Singapur) und Ethos Fund (USA).

Die Allianz hofft, ihre Mitgliederzahl bis Ende dieses Jahres auf 100 zu erhöhen und 35 Milliarden US-Dollar an privaten Investitionen für Startups und Innovationen zu mobilisieren, um so bis 2035 zu einem nachhaltigen Wirtschaftswachstum beizutragen.

Darüber hinaus mobilisiert der Private-Equity-Fonds von VinaCapital dieses Kapital für Investitionen im vietnamesischen Logistiksektor. Gleichzeitig mobilisiert der Fonds auch Kapital aus den USA, Europa, Japan, Singapur usw. im Bereich Startup-Investitionen. Darüber hinaus konzentriert sich VinaCapital derzeit auf Investitionen in drei Bereichen: Finanzen, Recht, ESG in den Bereichen Umwelt, Kultur, Gesellschaft und Corporate Governance.

Füllen Sie die Lücke im Fluss

Angesichts der Volatilität der Weltwirtschaft mussten Fondsmanager in Südostasien ihre Strategien anpassen und sich für konservativere Ziele und einen maßvollen Ansatz bei der Kapitalbeschaffung entscheiden. Diese vorsichtige Strategie zielt darauf ab, die Stimmung der Anleger zu berücksichtigen und die Fonds so zu positionieren, dass sie Chancen nutzen können, wenn sich die Bedingungen verbessern.

Ein Vertreter von VinaCapital sagte, dass private Investmentfonds weiterhin positiv bewertet würden und in einige Bereiche Vietnams investieren wollten, etwa in die Bereiche Finanzen, Startups und Logistik, insbesondere in ESG-Bereiche (Umwelt, Kultur, Gesellschaft und Unternehmensführung).

Derzeit sind 98 % der Unternehmen in Vietnam kleine und mittlere Unternehmen. Diese Unternehmen benötigen für ihre Entwicklung Kapital zwischen 10 und 50 Millionen US-Dollar. Dies kann ihnen helfen, ihren Umsatz innerhalb von 3 bis 4 Jahren um 20 bis 30 % pro Jahr oder ihren Gewinn um 15 bis 25 % pro Jahr zu steigern.

Daher werden die Private-Equity-Fonds nach der Desinvestition gute Gewinne für die Anleger erwirtschaften, sodass diese weiterhin in Sektoren der vietnamesischen Wirtschaft investieren können. Sie werden sogar Freunde in anderen Ländern auffordern, nach Investitionsmöglichkeiten in Vietnam zu suchen.

Allerdings sind Private-Equity-Investitionen vielen Unternehmen nicht wirklich vertraut. Nicht alle Unternehmen sind bereit, anderen Investoren eine große Anzahl von Anteilen zu überlassen und ihnen mehr Kontrolle zu gewähren.

Insbesondere ausländische PE-Investoren müssen bei Investitionen in Vietnam eine langfristige Vision haben. Wenn der PE-Fonds das Ziel setzt, den gewünschten Gewinn in nur drei bis fünf Jahren zu erzielen, entsteht für den Geschäftsinhaber ein großer Druck.

PE wird weiter wachsen, es gibt zahlreiche Investitionsmöglichkeiten. Natürlich ist der Investitionsumfang deutlich größer als früher. Vor 5, 10 oder 15 Jahren betrug das ausgezahlte PE-Kapital lediglich 5, 10 oder 15 Millionen USD pro Transaktion, heute liegt der Umfang bei 30 bis 80 Millionen USD pro Transaktion. Derzeit konzentriert sich das meiste PE-Kapital auf Unternehmen mit einer Kapitalisierung von 500 Millionen USD oder weniger und einem Umsatz- und Gewinnwachstum von etwa 20 bis 30 % pro Jahr.

„Für Geschäftsinhaber ist es wichtig zu verstehen, welchen Wert PE-Investoren für sie haben und wie die Zusammenarbeit mit ihnen aussehen wird“, sagte ein Vertreter von VinaCapital.

Tatsächlich schichten globale Fonds ihr Kapital um, um Vermögenswerte in Südostasien zu kaufen, da sie dort mit niedrigeren Zinsen und niedrigen Bewertungen rechnen und hohe Renditen erwarten. Derzeit sind mehr als 40 auf Südostasien fokussierte Fonds auf dem Markt aktiv, die mehr als 11,44 Milliarden US-Dollar an gebundenem Kapital aufbringen wollen. Bislang haben diese Fonds mindestens 26 % ihres Ziels eingesammelt.

Hoang Xuan Chinh, CEO von Excelsior Capital Partners, das Kapital für seinen zweiten auf Vietnam ausgerichteten Fonds aufbringt, räumte ein, dass die Anleger vorsichtiger geworden seien.

Private-Equity-Fonds in Südostasien sind häufig mit rechtlichen Risiken oder rechtlichen Problemen konfrontiert. Einige Fonds mit großem finanziellen Potenzial sind jedoch davon überzeugt, dass es auf dem vietnamesischen Markt noch immer große, stabile und gesunde Unternehmen mit hochqualifizierten, professionellen Managementteams gibt, die auf Private-Equity-Fonds warten.

Laut Le Hoang Uyen Vy, Vorsitzende der VPCA, erlebt Vietnam derzeit einen Wendepunkt, in dem sich ausländische Investmentfonds zunehmend auf Investitionsmöglichkeiten konzentrieren. Gleichzeitig führt die Regierung kontinuierlich Maßnahmen ein, um die Entwicklung des Geschäftsumfelds zu fördern.

„Wir sind entschlossen, dieses Potenzial optimal zu nutzen und sicherzustellen, dass das Kapital effizient eingesetzt wird, um Innovation und nachhaltige wirtschaftliche Entwicklung zu unterstützen“, sagte Frau Le Hoang Uyen Vy.

Dank des rasanten Wirtschaftswachstums und der dynamischen Startup-Community ist Vietnam ein attraktives Ziel für Risikokapital- und Private-Equity-Investoren. Der Bedarf an strukturiertem Kapitaleinsatz, verstärkter Expertise und effektiven Unterstützungsmechanismen bleibt jedoch weiterhin unabdingbar.

Herr Binh Tran, Mitbegründer von Ascend Vietnam Ventures (AVV), sagte, dass es in Vietnam zwar zahlreiche Investitionsmöglichkeiten gebe, diese aber immer noch hinter stärker entwickelten Regionen wie Nordamerika zurückblieben, wo im Jahr 2023 fast die Hälfte des gesamten eingeworbenen Privatkapitals zustande kommt.

„Es besteht eine Lücke bei den Kapitalflüssen, die nur durch strategische Initiativen und eine umfassendere Unterstützung für privates Kapital durch die Regierung geschlossen werden kann“, sagte Binh Tran.

[Anzeige_2]

Quelle: https://baodautu.vn/quy-pe-quay-tro-lai-thi-truong-ma-d231045.html

![[Foto] Bilder der staatlichen Vorprobe der Militärparade auf dem Ba-Dinh-Platz](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/807e4479c81f408ca16b916ba381b667)

![[Foto] Paradeblöcke ziehen während der Vorprobe durch Hang Khay-Trang Tien](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/456962fff72d40269327ac1d01426969)

Kommentar (0)