Wenn Sie für jede Lebensphase einen detaillierten Plan haben, können Sie Ihre Arbeitszeit im Vergleich zum vorgeschriebenen Renteneintrittsalter verkürzen. Frau Tran Thi Mai Han, Expertin für persönliche Finanzplanung bei FIDT Investment Consulting and Asset Management JSC, sagte, dass Sie vor der Erstellung eines Finanzplans Ihre aktuelle finanzielle Situation sowie Ihre Ruhestandsziele bewerten müssen.

Folgende Faktoren müssen sowohl für die Zeit vor als auch nach dem Ruhestand ermittelt und bewertet werden: Einkommensquellen, erwartete Ausgaben, vorhandene Vermögenswerte und Verbindlichkeiten, erwartetes Erbe und die Vererbung an Verwandte, Anlagekenntnisse und -erfahrung sowie persönliche Risikobereitschaft.

Darüber hinaus ist es auch notwendig, auf damit verbundene Faktoren wie die sozioökonomische Situation, Gesetze und Finanzprodukte auf dem Markt zu achten. Auf diese Weise haben Sie eine Grundlage für die Ausarbeitung eines Plans zur Anwendung geeigneter Finanzprodukte und Investitionen zur Erreichung kurz- und langfristiger Ziele.

Betrachten wir das konkrete Beispiel von Herrn An und Frau Phuong, die 45 Jahre alt sind. Das Paar plant, in 10 Jahren mit 5 Milliarden VND in Rente zu gehen. Frau Tran Thi Mai Han gibt wichtige Hinweise zur Anlage dieses Geldes für einen komfortablen Ruhestand.

Anlagestrategie für den Ruhestand

Laut dem Experten ist eine Investition über 10 Jahre ein langer Zeitraum, der es Herrn Ans Familie ermöglicht, zwischen vielen Finanzprodukten und diversifizierten Anlagen zu wählen. In dieser Phase kann die erwartete Gewinnentwicklung für 10 Jahre zwischen 10 und 15 % pro Jahr liegen, wobei der Gewinn in den letzten Jahren allmählich sinken wird, wenn zur Vorbereitung auf den Ruhestand auf risikoarme, hochliquide Produkte umgestellt wird.

Bei 5 Milliarden VND beträgt der nach 10 Jahren zum Zeitpunkt der Pensionierung erhaltene Geldbetrag je nach Investitionseffizienz etwa 13 bis 17 Milliarden VND.

Eine gute Gewinnentwicklung und nachhaltiges Wachstum aufrechtzuerhalten ist nicht einfach und erfordert von Herrn Ans Familie Kenntnisse und Erfahrung im Anlagebereich. Darüber hinaus hängt die Investitionseffizienz auch von den Schwankungen der zukünftigen sozioökonomischen Situation ab.

Anlagestrategie für die Zeit nach der Pensionierung

Nach der Pensionierung muss die Familie von Herrn An Finanz- und Anlageprodukte mit durchschnittlicher Rendite und geringem Risiko wählen, um den Erhalt des Anlagekapitals zu gewährleisten. Sie muss außerdem darauf achten, in Produkte zu investieren, die Cashflow generieren, um das geringere oder fehlende passive Einkommen auszugleichen.

Jährlich müssen Herr An und Frau Phuong den Fortschritt des Rentenplans bewerten und aktualisieren. Dadurch können sie die notwendigen Anpassungen bestimmen, um die gesetzten Ziele zu erreichen.

Das Smart Finance-Programm wird gemeinsam von der Lao Dong Newspaper und der FIDT Joint Stock Company – Investment and Asset Management produziert. Die Videoserie wird jeden Donnerstag um 19:00 Uhr ausgestrahlt. Führende und renommierte Finanzexperten teilen ihr Wissen und ihre Fähigkeiten im Bereich persönliches Finanzmanagement und Investitionen mit den Lesern/Zuschauern!

Weitere Artikel aus dem Smart Finance-Programm finden Sie hier.

[Anzeige_2]

Quelle

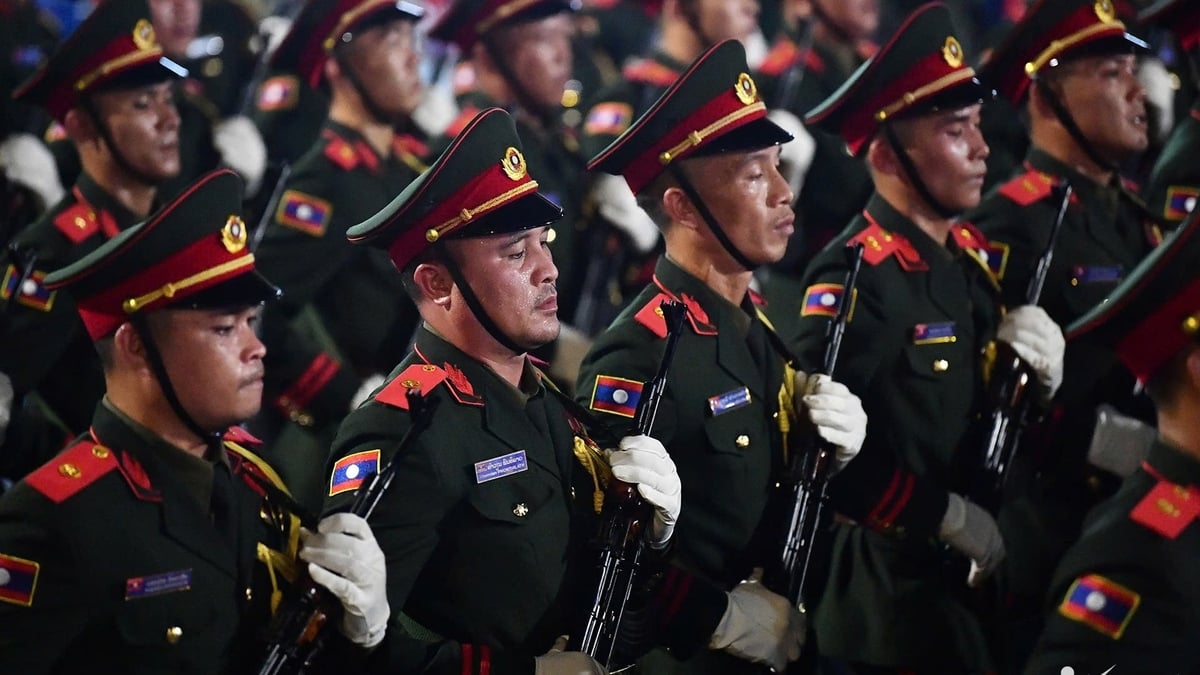

![[Foto] Bilder der staatlichen Vorprobe der Militärparade auf dem Ba-Dinh-Platz](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/807e4479c81f408ca16b916ba381b667)

![[Foto] Paradeblöcke ziehen während der Vorprobe durch Hang Khay-Trang Tien](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/456962fff72d40269327ac1d01426969)

Kommentar (0)