최근 BIDV 증권 주식회사(HoSE: BSI) 이사회는 2023년에 총 예상 가치가 8,000억 동에 달하는 사모채를 발행하는 계획을 승인했습니다.

따라서 발행될 예정인 채권 총수는 액면가 10만 동/채권으로 최대 8,000채입니다. 위 채권은 2회에 걸쳐 발행될 예정입니다.

구체적으로, 1단계는 2023년 3분기와 4분기에 발행될 예정이며, 코드 BSIH2324001의 채권을 발행하여 최대 5,000억 동(VND) 규모의 채권을 발행할 예정입니다. 2단계는 2023년 4분기에 발행될 예정이며, 코드 BSIH2324002의 채권을 발행하여 최대 8,000억 동(VND) 규모의 채권을 발행하여 1단계에서 성공적으로 발행된 채권의 총액면가를 차감한 금액입니다.

모든 채권은 3가지 유형(전환불가, 무보증, 무담보)으로 구성됩니다. 채권의 만기는 각 배치 발행일로부터 1년입니다. 채권은 정기예금 방식으로 발행됩니다.

채권 이자율은 본 발행 계획 및 채권 조건에 명시된 조기 상환의 경우를 제외하고 채권 기간 전체에 걸쳐 고정됩니다. 발행 기관은 시장 상황 및 각 발행 시점의 발행 기관의 자본 수요를 고려하여 각 발행 건에 대한 구체적인 이자율을 결정하며, 이는 발행 서류를 통해 투자자에게 완전히 공개됩니다.

각 채권 보유자는 각 트랜치 발행일로부터 6주년이 되는 날에 보유한 채권의 일부 또는 전부를 발행인에게 재판매할 권리를 갖습니다. 재판매 가격은 채권 발행 계획에 명시된 구체적인 재판매 조건에 따라 결정됩니다.

BIDV증권은 2023년 3분기와 4분기에 8,000억 VND 규모의 채권을 발행할 예정이다.

채권 발행 목적과 관련하여, 모든 공모 자금은 BIDV 증권의 부채 재조정에 사용될 것입니다. 재조정된 대출은 최대 12개월 만기의 은행 대출로 예상되며, 각 공모 건에 대한 자본 사용 계획이 수립될 예정입니다.

채권의 원금과 이자를 지불하는 데 따른 현금 흐름과 관련하여 회사는 운영 이익에서 발생하는 현금 흐름, 채권의 원금, 이자 및 기타 지급금(있는 경우)을 지불하기 위해 다른 합법적 재원에서 조달한 자본, 발행인의 자본, 발행인의 기타 합법적 수입원을 사용합니다.

회사가 회사채 발행 및 거래에 관한 법률을 위반하는 경우, 합의 또는 강제로 만기 전에 채권을 재매수할 수 있습니다 .

[광고_2]

원천

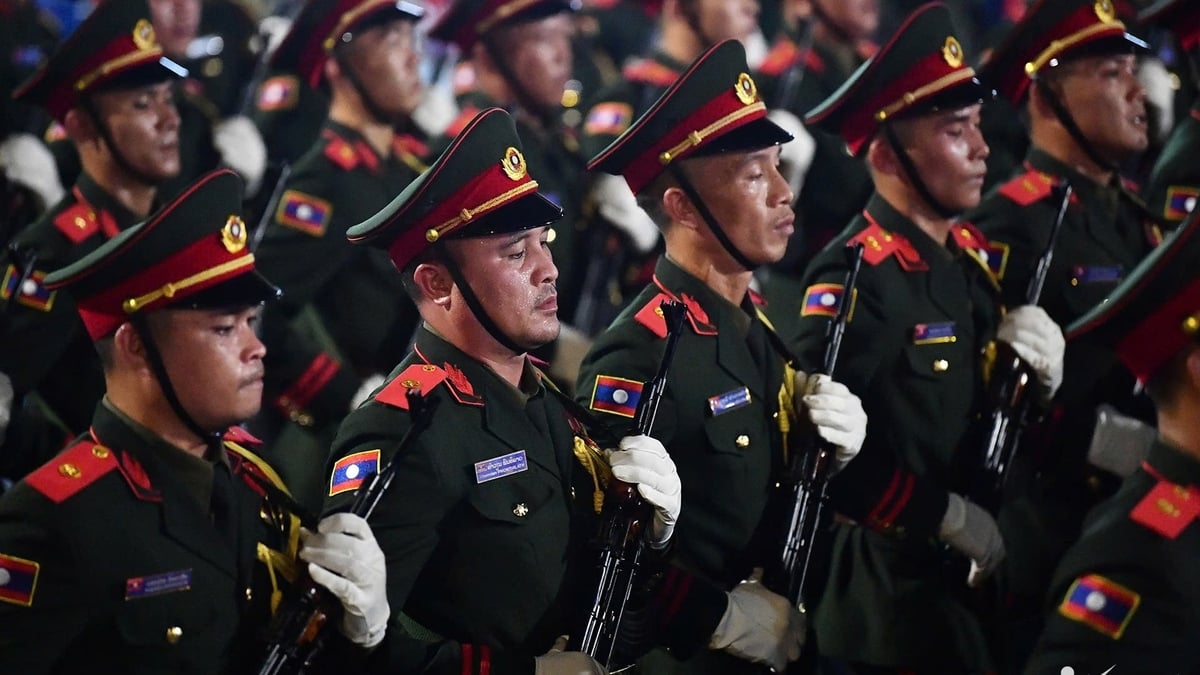

![[사진] 바딘광장 군사퍼레이드 국가급 예비리허설 현장](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/807e4479c81f408ca16b916ba381b667)

![[사진] 항카이-트랑티엔 예비 리허설 중 퍼레이드 블록이 지나가고 있다](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/456962fff72d40269327ac1d01426969)

댓글 (0)