យោងតាមអគ្គនាយកដ្ឋានពន្ធដារក្នុងឆ្នាំ 2023 ដោយមានទិសដៅដ៏រឹងមាំរបស់រដ្ឋសភា រដ្ឋាភិបាល ក្រសួងហិរញ្ញវត្ថុ និងការខិតខំប្រឹងប្រែងរបស់អាជ្ញាធរពន្ធដារគ្រប់លំដាប់ថ្នាក់ ការគ្រប់គ្រងការបង្វិលសងពន្ធលើតម្លៃបន្ថែម (VAT) នៃវិស័យពន្ធដារទាំងមូលក្នុងរយៈពេលប៉ុន្មានខែចុងក្រោយនៃឆ្នាំនេះមានការផ្លាស់ប្តូរជាច្រើន និងទទួលបានលទ្ធផលវិជ្ជមានជាងពេលមុន រួមចំណែកបង្កើតលក្ខខណ្ឌសម្រាប់អាជីវកម្ម អាជីវកម្ម នាំចេញ និងអភិវឌ្ឍន៍បានល្អ។ ទន្ទឹមនឹងនោះ ការងារត្រួតពិនិត្យ និងត្រួតពិនិត្យការបង្វិលសងពន្ធត្រូវបានអនុវត្តប្រកបដោយប្រសិទ្ធភាព ដោយហេតុនេះអាចរកឃើញ និងដោះស្រាយការរំលោភលើវិក្កយបត្រ និងការបង្វិលសងពន្ធអាករជាច្រើន។

ទោះជាយ៉ាងណាក៏ដោយ មន្ទីរពន្ធដារខេត្ត និងក្រុងមួយចំនួន មិនទាន់មានសកម្មភាពសកម្មក្នុងការរៀបចំការអនុវត្តការគ្រប់គ្រងការបង្វិលសងពន្ធលើតម្លៃបន្ថែមទេ ហើយនៅតែមានការយឺតយ៉ាវក្នុងដំណើរការឯកសារបង្វិលសង VAT ដដែល។

អាស្រ័យហេតុនេះ ដើម្បីបន្តដោះស្រាយឯកសារបង្វិលសងពន្ធអាករលើតម្លៃបន្ថែមឱ្យកាន់តែប្រសើរឡើងនៅឆ្នាំ២០២៤ អគ្គនាយកដ្ឋានពន្ធដារ ស្នើឱ្យនាយកដ្ឋានពន្ធដារ អនុវត្តការងារដូចខាងក្រោមជាបន្ទាន់៖

ទីមួយ នាយកទទួលខុសត្រូវទាំងស្រុងចំពោះការគ្រប់គ្រងការបង្វិលសងពន្ធលើតម្លៃបន្ថែមនៅក្នុងតំបន់ ទទួលខុសត្រូវក្នុងការបែងចែកធនធានគ្រប់គ្រាន់ ដឹកនាំអង្គការឱ្យអនុវត្តការបង្វិលសងពន្ធនៅក្នុងអាជ្ញាធរ និងស្របតាមបទប្បញ្ញត្តិច្បាប់។ ជូនដំណឹងដល់កម្មាភិបាល និងមន្ត្រីរាជការទាំងអស់ឱ្យបានហ្មត់ចត់អំពីវិន័យនៃឧស្សាហកម្ម សិទ្ធិអំណាច កាតព្វកិច្ច និងការទទួលខុសត្រូវរបស់កម្មាភិបាល និងមន្ត្រីរាជការដែលត្រូវបានប្រគល់ជូនការបង្វិលសងពន្ធលើតម្លៃបន្ថែម ដោយធានាថា ឯកសារបង្វិលសងប្រាក់ពន្ធរបស់អ្នកជាប់ពន្ធត្រូវបានដំណើរការក្នុងរយៈពេលកំណត់ (០៦ថ្ងៃធ្វើការសម្រាប់ឯកសារដែលបានចាត់ថ្នាក់សម្រាប់ការសងប្រាក់វិញជាមុន និងកាលបរិច្ឆេទនៃការបង់ពន្ធមុន 40 ថ្ងៃ។ អាជ្ញាធរចេញសេចក្តីជូនដំណឹងអំពីការទទួលយកឯកសារស្នើសុំការបង្វិលសងរបស់អ្នកជាប់ពន្ធ); ធានាថាការបង្វិលសងពន្ធត្រូវបានដំណើរការសម្រាប់មុខវិជ្ជាត្រឹមត្រូវ និងករណីដែលមានសិទ្ធិទទួលបានការបង្វិលសងវិញស្របតាមបទប្បញ្ញត្តិនៃច្បាប់ពន្ធដារ និងច្បាប់គ្រប់គ្រងពន្ធ។

ផ្អែកលើការងារគ្រប់គ្រងពន្ធជាក់លាក់នៃមូលដ្ឋាននីមួយៗ ប្រធាននាយកដ្ឋានពន្ធដារត្រូវចាត់វិធានការពង្រឹងការគ្រប់គ្រង និងតាមដានវឌ្ឍនភាពនៃការអនុវត្តរបស់នាយកដ្ឋាន និងមន្ត្រីរាជការដែលបានប្រគល់ភារកិច្ចពាក់ព័ន្ធនឹងការដោះស្រាយឯកសារបង្វិលសងពន្ធ។

ទីពីរ ពិនិត្យសហគ្រាសដែលមានសកម្មភាពនាំចេញទំនិញ សេវាកម្ម និងគម្រោងវិនិយោគក្នុងតំបន់ ដើម្បីផ្សព្វផ្សាយយ៉ាងសកម្ម និងណែនាំពីដំណាក់កាលនៃការប្រកាសឯកសារប្រកាសពន្ធ ប្រកាសឯកសារដកប្រាក់ពន្ធ និងនីតិវិធីបង្វិលសងពន្ធស្របតាមបទប្បញ្ញត្តិនៃក្រិត្យលេខ 126/2020/ND-CP និងសារាចរណែនាំ 80/TT-20 ការលំបាកនៃសហគ្រាស។ ឯកសារបង្វិលសងវិញ ដើម្បីធានាបានទាន់ពេលវេលា ភាពពេញលេញ និងអនុលោមតាមបទប្បញ្ញត្តិ។

ទីបី អង្គការដែលទទួលពាក្យសុំបង្វិលសងពន្ធលើតម្លៃបន្ថែមត្រូវគោរពតាមធាតុផ្សំ និងនីតិវិធីដែលមានចែងក្នុងមាត្រា 28 នៃសារាចរណែនាំលេខ 80/2021/TT-BTC។ ក្នុងករណីដែលពាក្យសុំមិនត្រូវបានទទួលយកដោយសារតែនីតិវិធីមិនគ្រប់គ្រាន់ វាត្រូវតែជូនដំណឹងដល់អ្នកជាប់ពន្ធជាលាយលក្ខណ៍អក្សរ ដោយបញ្ជាក់យ៉ាងច្បាស់អំពីហេតុផលនៃការមិនទទួលយកពាក្យសុំដូចមានចែងក្នុងមាត្រា 32 នៃសារាចរណែនាំ 80/2021/TT-BTC។

ទី៤៖ សម្រាប់សហគ្រាសដែលបានទទួលការបង្វិលសងពន្ធ ចាត់តាំងអង្គភាពឱ្យត្រួតពិនិត្យ និងប្រមូលព័ត៌មានយ៉ាងសកម្ម ដើម្បីបង្កើតមូលដ្ឋានទិន្នន័យព័ត៌មានស្តីពីសហគ្រាសបង្វិលសងអាករ ព័ត៌មានអំពីភាគីពាក់ព័ន្ធ (អ្នកផ្គត់ផ្គង់ទំនិញ និងសេវាកម្មដល់សហគ្រាសបង់ពន្ធ ព័ត៌មានអំពីអតិថិជននាំចូលនៃសហគ្រាសដកពន្ធ) ស្របតាមរយៈពេលសងប្រាក់ពន្ធដើម្បីឱ្យមានព័ត៌មានគ្រប់គ្រាន់សម្រាប់បម្រើឱ្យភាគីពាក់ព័ន្ធ ការវិភាគ និងវាយតម្លៃលើមូលដ្ឋាននៃការសងប្រាក់ពន្ធ សហគ្រាសដែលពាក់ព័ន្ធ។ កម្មវត្ថុដើម្បីធ្វើការត្រួតពិនិត្យការបង្វិលសងក្រោយការបង់ពន្ធសម្រាប់សហគ្រាសដែលបានទទួលការបង្វិលសងពន្ធ និងពិនិត្យ និងពិនិត្យភាគីពាក់ព័ន្ធ (តាមលំដាប់លំដោយអាទិភាពសម្រាប់សហគ្រាសដែលបន្តទទួលការបង្វិលសងពន្ធក្នុងឆ្នាំ 2024)។

ការប្រមូលព័ត៌មាន ការវាយតម្លៃ និងការវិភាគហានិភ័យត្រូវតែផ្អែកលើឯកសារគ្រប់គ្រងពន្ធជាក់លាក់នីមួយៗ និងព័ត៌មាន និងការអនុវត្តការគ្រប់គ្រងពន្ធនៅក្នុងតំបន់សម្រាប់ការអនុវត្ត។ អនុវត្តយ៉ាងពេញលេញនូវគោលការណ៍គ្រប់គ្រងហានិភ័យដែលមានចែងក្នុងច្បាប់គ្រប់គ្រងសារពើពន្ធឆ្នាំ 2019 ការអនុវត្តគោលការណ៍ណែនាំ ដំណើរការអាជីវកម្ម និងសំណុំលក្ខណៈវិនិច្ឆ័យ សូចនាករហានិភ័យ និងឯកសារណែនាំបណ្តុះបណ្តាលវិជ្ជាជីវៈរបស់អគ្គនាយកដ្ឋានពន្ធដារ។

ក្នុងករណីអ្នកផ្គត់ផ្គង់ទំនិញ និងសេវាកម្មត្រូវបានរកឃើញថាមានហានិភ័យខ្ពស់ អាជ្ញាធរពន្ធដារដែលគ្រប់គ្រងសហគ្រាសបង់ពន្ធត្រូវស្នើបន្ថែមនូវផែនការត្រួតពិនិត្យ និងត្រួតពិនិត្យដើម្បីធ្វើការត្រួតពិនិត្យ និងត្រួតពិនិត្យលើអ្នកផ្គត់ផ្គង់ទំនិញ និងសេវាកម្មដល់សហគ្រាសដែលបង់ពន្ធឡើងវិញតាមបទប្បញ្ញត្តិ។ ឬត្រូវចេញសំណើជាលាយលក្ខណ៍អក្សរទៅកាន់អាជ្ញាធរពន្ធដារដែលគ្រប់គ្រងអ្នកផ្គត់ផ្គង់ទំនិញ និងសេវាកម្ម ដើម្បីស្នើសុំបន្ថែមនូវផែនការត្រួតពិនិត្យ និងត្រួតពិនិត្យរបស់អ្នកផ្គត់ផ្គង់ទំនិញ និងសេវាកម្មដល់សហគ្រាសដែលបង់ពន្ធឡើងវិញ។

អាជ្ញាធរពន្ធដារដែលគ្រប់គ្រងភាគីផ្គត់ផ្គង់ទំនិញ និងសេវាកម្មដល់សហគ្រាសបង់ពន្ធ នៅពេលទទួលបានសំណើជាលាយលក្ខណ៍អក្សរពីអាជ្ញាធរពន្ធដារ ដែលគ្រប់គ្រងសហគ្រាសបង់ពន្ធ ត្រូវតែស្នើសុំផែនការត្រួតពិនិត្យ និងត្រួតពិនិត្យបន្ថែម ដើម្បីអនុវត្តការត្រួតពិនិត្យ និងពិនិត្យភាគីដែលផ្គត់ផ្គង់ទំនិញ និងសេវាកម្មដល់សហគ្រាសបង់ពន្ធឡើងវិញ។ ឬផ្តល់ព័ត៌មានភ្លាមៗអំពីការត្រួតពិនិត្យ ការពិនិត្យ និងដោះស្រាយការរំលោភបំពានដល់អាជ្ញាធរពន្ធដារដែលគ្រប់គ្រងសហគ្រាសបង់ពន្ធឡើងវិញ។ ក្នុងករណី តាមរយៈការវិភាគ និងការវាយតម្លៃ វាត្រូវបានកំណត់ថាភាគីដែលផ្គត់ផ្គង់ទំនិញ និងសេវាកម្មមិនស្ថិតក្នុងប្រភេទដែលមានហានិភ័យខ្ពស់ទេ ត្រូវតែជូនដំណឹងដល់អាជ្ញាធរពន្ធដារដែលគ្រប់គ្រងការបង្វិលសងពន្ធ។

ទីប្រាំ អាជ្ញាធរពន្ធដារត្រូវអនុវត្តវិធានការប្រកបដោយវិជ្ជាជីវៈ និងអនុវត្តភារកិច្ចដើម្បីដោះស្រាយឯកសារបង្វិលសងពន្ធដោយអនុលោមតាមបទប្បញ្ញត្តិនៃមាត្រា 34 និង 35 នៃសារាចរណែនាំលេខ 80/2021/TT-BTC ។

សម្រាប់ពាក្យសុំបង្វិលសង VAT ដែលត្រូវបានចាត់ថ្នាក់ថាបានធ្វើសវនកម្មមុន ហើយកំពុងត្រូវបានត្រួតពិនិត្យ និងផ្ទៀងផ្ទាត់សម្រាប់ចំនួនពន្ធដែលមានសិទ្ធិ អ្នកជាប់ពន្ធត្រូវតែត្រូវបានជូនដំណឹងអំពីហេតុផលសម្រាប់ការមិនធ្វើការបង្វិលសងវិញនៅឡើយ ពីព្រោះការផ្ទៀងផ្ទាត់នៅតែទាមទារដើម្បីធានាបាននូវភាពសាធារណៈ និងតម្លាភាព។ អាជ្ញាធរពន្ធដារត្រូវតែធ្វើការបង្វិលសងប្រាក់ពន្ធសម្រាប់អ្នកជាប់ពន្ធសម្រាប់ចំនួនពន្ធដែលបានត្រួតពិនិត្យ និងផ្ទៀងផ្ទាត់ថាមានសិទ្ធិបង្វិលសង ដោយមិនចាំបាច់រង់ចាំលទ្ធផលផ្ទៀងផ្ទាត់ពេញលេញ ដើម្បីធ្វើការបង្វិលសងប្រាក់ពន្ធជូនអ្នកជាប់ពន្ធស្របតាមបទប្បញ្ញត្តិនៃមាត្រា 34 នៃសារាចរណែនាំលេខ 80/2021/TT-BTC។

សម្រាប់ពាក្យសុំបង្វិលសងពន្ធលើតម្លៃបន្ថែមដែលមិនបំពេញលក្ខខណ្ឌសម្រាប់ការសងប្រាក់វិញ ឬមិនមានសិទ្ធិក្នុងការបង្វិលសងវិញ នាយកដ្ឋានពន្ធដារត្រូវចេញសេចក្តីជូនដំណឹងជាលាយលក្ខណ៍អក្សរដើម្បីឆ្លើយតបទៅអ្នកជាប់ពន្ធតាមទម្រង់លេខ 04/TB-HT ដែលចេញដោយសារាចរណែនាំលេខ 80/2021/TT-BTC។

សម្រាប់ពាក្យសុំបង្វិលសងពន្ធរបស់សហគ្រាសនាំចេញដែលកំពុងត្រួតពិនិត្យ និងផ្ទៀងផ្ទាត់ ប៉ុន្តែបានលើសពីរយៈពេលទូទាត់ដែលបានកំណត់ ប្រសិនបើការត្រួតពិនិត្យ និងផ្ទៀងផ្ទាត់លទ្ធផលរហូតដល់ថ្ងៃកំណត់សម្រាប់ការទូទាត់ពាក្យសុំបង្វិលសងពន្ធមិនបានរកឃើញការក្លែងបន្លំពន្ធ អាជ្ញាធរពន្ធដារត្រូវផ្អែកលើពាក្យស្នើសុំ និងឯកសារភ្ជាប់មកជាមួយនូវឯកសារដែលផ្តល់ដោយសហគ្រាស ដើម្បីកំណត់ចំនួនពន្ធដែលត្រូវដកវិញ និងទូទាត់ពន្ធឡើងវិញ។

ក្នុងករណីបន្ទាប់ពីដោះស្រាយការបង្វិលសងពន្ធរួច អាជ្ញាធរពន្ធដាររកឃើញថា សហគ្រាសបានប្រកាសមិនត្រឹមត្រូវនៃចំនួនពន្ធដែលបានស្នើសុំបង្វិលសងវិញ អាជ្ញាធរពន្ធដារនឹងយកចំនួនពន្ធដែលបានបង្វិលសងវិញ ដាក់ពិន័យ និងគណនាថ្លៃបង់យឺត (បើមាន) តាមបទប្បញ្ញត្តិ ហើយសហគ្រាសត្រូវទទួលខុសត្រូវទាំងស្រុងចំពោះមុខច្បាប់ចំពោះការរំលោភបំពានរបស់ខ្លួន។

ទី៦ សម្របសម្រួលយ៉ាងសកម្មជាមួយអាជ្ញាធរមានសមត្ថកិច្ច ដើម្បីទប់ស្កាត់ការបំពានលើគោលនយោបាយបង្វិលសងលើតម្លៃបន្ថែម ដើម្បីសមស្របតាមថវិការដ្ឋ។ ចំពោះឯកសារស្នើសុំការបង្វិលសងប្រាក់ពន្ធវិញ ប្រសិនបើអាជ្ញាធរពន្ធដាររកឃើញអំពើក្លែងបន្លំ និងសញ្ញាដែលមានគោលបំណងទាញយកផលចំណេញពីការបង្វិលសងពន្ធពីថវិការដ្ឋនោះ ត្រូវបង្រួបបង្រួមឯកសារដើម្បីផ្ទេរទៅឱ្យប៉ូលីសស៊ើបអង្កេត ហើយក្នុងពេលតែមួយជូនដំណឹងដល់អ្នកជាប់ពន្ធជាលាយលក្ខណ៍អក្សរ និងផ្អែកលើការសន្និដ្ឋានរបស់អាជ្ញាធរមានសមត្ថកិច្ចដើម្បីដោះស្រាយតាមមាត្រា 34 នៃមាត្រា 34 នៃ គ. 80/2021/TT-BTC ។

ទី៧ ស្តីពីការងារអធិការកិច្ច ដើម្បីដោះស្រាយឯកសារបង្វិលសងពន្ធលើតម្លៃបន្ថែម៖

+ ជំរុញការកេងប្រវ័ញ្ច និងការសំយោគព័ត៌មានពីប្រព័ន្ធកម្មវិធីបច្ចេកវិទ្យាព័ត៌មានដែលមានស្រាប់របស់ឧស្សាហកម្ម និងព័ត៌មានដែលទទួលបានពីភាគីទីបី (គយ ធនាគារ។ល។) ដើម្បីធ្វើការត្រួតពិនិត្យ និងត្រួតពិនិត្យការបង្វិលសងពន្ធតាមច្បាប់ នាយកដ្ឋានពន្ធដារត្រូវរៀបចំការត្រួតពិនិត្យការបង្វិលសងពន្ធដោយអនុលោមតាមបទប្បញ្ញត្តិនៃមាត្រា 77, 110, 112 និង 115 នៃច្បាប់ស្តីពីការគ្រប់គ្រងសារពើពន្ធឆ្នាំ 2019 និងឯកសារអនុវត្ត និងនីតិវិធីអធិការកិច្ចពន្ធដែលបានចេញដោយសេចក្តីសម្រេចលេខ 970/QD-TCT ចុះថ្ងៃទី 14 ខែកក្កដា ឆ្នាំ 2023។

+ ចំពោះឯកសារដែលបានចាត់ថ្នាក់សម្រាប់ការត្រួតពិនិត្យការបង្វិលសងប្រាក់ជាមុន នាយកដ្ឋានពន្ធដារត្រូវរៀបចំចាត់តាំង និងអនុវត្តការត្រួតពិនិត្យឯកសារសងប្រាក់វិញភ្លាមៗនៅពេលទទួលបានឯកសារ។ ក្នុងអំឡុងពេលនៃដំណើរការត្រួតពិនិត្យ ប្រសិនបើមានហេតុផលមហាអភ័យឯកសិទ្ធិ ដែលរារាំងមិនឱ្យធ្វើអធិការកិច្ចបន្ត ប្រធានក្រុមអធិការកិច្ចត្រូវរាយការណ៍ជូនអ្នកចេញសេចក្តីសម្រេចអធិការកិច្ច ដើម្បីចេញសេចក្តីជូនដំណឹងស្តីពីការផ្អាកការត្រួតពិនិត្យបណ្តោះអាសន្ន។

ហេតុផលនៃមហាអំណាចត្រូវបានអនុវត្តតាមបញ្ញត្តិមាត្រា ២៧ ប្រការ ៣ នៃច្បាប់ស្ដីពីការគ្រប់គ្រងសារពើពន្ធឆ្នាំ ២០១៩ និងប្រការ ១ មាត្រា ៣ នៃក្រឹត្យ ១២៦/២០២០/ND-CP។ ថ្នាក់ដឹកនាំនាយកដ្ឋានពន្ធដារ និងថ្នាក់ដឹកនាំនាយកដ្ឋានត្រួតពិនិត្យ និងត្រួតពិនិត្យសារពើពន្ធ ទទួលខុសត្រូវក្នុងការរៀបចំការត្រួតពិនិត្យក្រុមអធិការកិច្ចនីមួយៗ ដើម្បីធានាថា នីតិវិធី និងសណ្តាប់ធ្នាប់ ស្របតាមបទប្បញ្ញត្តិនៃច្បាប់ស្តីពីការគ្រប់គ្រងសារពើពន្ធឆ្នាំ 2019 និងដំណើរការត្រួតពិនិត្យពន្ធ ដែលចេញដោយសេចក្តីសម្រេចលេខ 970/QD-TCT ចុះថ្ងៃទី 14 ខែកក្កដា ឆ្នាំ 2023។

+ ប្រសិនបើរយៈពេលទូទាត់សងប្រាក់ពន្ធបានផុតកំណត់ ហើយមិនមានការឆ្លើយតបពីអាជ្ញាធរមានសមត្ថកិច្ច នាយកដ្ឋានពន្ធដារត្រូវចេញឯកសារជំរុញ និងស្នើសុំឱ្យអាជ្ញាធរមានសមត្ថកិច្ចផ្តល់យោបល់លើហេតុផលដែលមិនអាចផ្តល់ព័ត៌មានបាន។ ដើម្បីបញ្ចប់ការត្រួតពិនិត្យទាន់ពេលវេលា និងដោះស្រាយឯកសារបង្វិលសងពន្ធស្របតាមបទប្បញ្ញត្តិនៃចំណុច ឃ ប្រការ 1 មាត្រា 34 នៃសារាចរណែនាំលេខ 80/2021/TT-BTC។

+ ក្នុងករណីសហគ្រាសដែលមានគម្រោងត្រួតពិនិត្យ និងត្រួតពិនិត្យដែលត្រូវបានអនុម័តនៅទីស្នាក់ការអ្នកជាប់ពន្ធ មានពាក្យស្នើសុំបង្វិលសងប្រាក់ពន្ធដែលស្ថិតនៅក្រោមការត្រួតពិនិត្យជាមុន នាយកដ្ឋានពន្ធដារត្រូវផ្តល់អាទិភាពក្នុងការត្រួតពិនិត្យឯកសារស្នើសុំការបង្វិលសងពន្ធ រៀបចំ និងរៀបចំធនធានដើម្បីអនុវត្តផែនការស្របតាមបទប្បញ្ញត្តិស្តីពីការត្រួតពិនិត្យ និងត្រួតពិនិត្យសារពើពន្ធ បទប្បញ្ញត្តិស្តីពីការទូទាត់សងប្រាក់ពន្ធ 19 និងច្បាប់រដ្ឋបាលពន្ធដារ។

ទីប្រាំបី ការត្រួតពិនិត្យ និងការពិនិត្យក្រោយការបង្វិលសងត្រូវធ្វើឡើងយ៉ាងម៉ឺងម៉ាត់ ដើម្បីគ្រប់គ្រងការបង្វិលសងពន្ធលើតម្លៃបន្ថែមយ៉ាងតឹងរ៉ឹង ដើម្បីធានាបាននូវការអនុលោមតាមគោលនយោបាយ និងបទប្បញ្ញត្តិនៃច្បាប់។ នាយកដ្ឋានពន្ធដារប្រគល់ភារកិច្ច និងប្រគល់ភារកិច្ចត្រួតពិនិត្យក្រោយការដកប្រាក់វិញយ៉ាងជាក់លាក់ និងច្បាស់លាស់ដល់នាយកដ្ឋាននីមួយៗ។ អាជ្ញាធរពន្ធដារនឹងធ្វើការត្រួតពិនិត្យ និងពិនិត្យក្រោយការបង្វិលសងប្រាក់វិញសម្រាប់ការសម្រេចចិត្តសងប្រាក់វិញជាកម្មវត្ថុនៃការសងប្រាក់វិញមុន និងក្រោយការត្រួតពិនិត្យដោយអនុលោមតាមបទប្បញ្ញត្តិនៃមាត្រា 77, 110, 112 និង 115 នៃច្បាប់គ្រប់គ្រងសារពើពន្ធឆ្នាំ 2019 និងឯកសារអនុវត្តរបស់ខ្លួន បទប្បញ្ញត្តិនៃច្បាប់ស្តីពីការត្រួតពិនិត្យឆ្នាំ 2022 ដែលចេញដោយអនុលោមភាពនៃច្បាប់ស្តីពីការត្រួតពិនិត្យ និងបទប្បញ្ញត្តិរបស់ខ្លួន។ 1404/QD-TCT ចុះថ្ងៃទី 28 ខែកក្កដា ឆ្នាំ 2015 និងនីតិវិធីអធិការកិច្ចពន្ធដែលបានចេញជាមួយនឹងសេចក្តីសម្រេច 970/QD-TCT ចុះថ្ងៃទី 14 ខែកក្កដា ឆ្នាំ 2023។

ក្នុងករណីរកឃើញថា សហគ្រាសល្មើសនឹងច្បាប់ស្តីពីការប្រើប្រាស់វិក្កយបត្រខុសច្បាប់ ឬប្រើប្រាស់វិក្កយបត្រដោយខុសច្បាប់ ទទួលបានផលចំណេញពីការបង់ពន្ធ និងការបំពានច្បាប់ផ្សេងៗ ដើម្បីសមស្របនឹងថវិការដ្ឋ ត្រូវសម្របសម្រួលជាមួយអាជ្ញាធរមានសមត្ថកិច្ច ដើម្បីដោះស្រាយយ៉ាងម៉ឺងម៉ាត់តាមបទប្បញ្ញត្តិនៃច្បាប់។

ចំពោះចំនួនពន្ធដែលបានទូទាត់តាមឯកសារបង់មុនសម្រាប់អ្នកជាប់ពន្ធ ប៉ុន្តែនៅពេលដែលការត្រួតពិនិត្យ និងពិនិត្យក្រោយការបង្វិលសងប្រាក់ត្រូវបានបញ្ចប់នៅទីស្នាក់ការអ្នកជាប់ពន្ធ នៅតែមិនមានការឆ្លើយតប ឬលទ្ធផលផ្ទៀងផ្ទាត់ពីស្ថាប័នពាក់ព័ន្ធ អាជ្ញាធរពន្ធដារត្រូវបញ្ជាក់យ៉ាងច្បាស់នៅក្នុងកំណត់ហេតុត្រួតពិនិត្យ និងត្រួតពិនិត្យ និងពិនិត្យសន្និដ្ឋានថា មិនទាន់មានមូលដ្ឋានបង់ពន្ធគ្រប់គ្រាន់។ នៅពេលដែលមានការឆ្លើយតប និងលទ្ធផលផ្ទៀងផ្ទាត់ពីស្ថាប័នពាក់ព័ន្ធ អាជ្ញាធរពន្ធដារកំណត់ថាចំនួនពន្ធដែលបានបង្វិលសងមិនមានសិទ្ធិទទួលបានប្រាក់ពន្ធវិញទេ នោះត្រូវចេញសេចក្តីសម្រេចស្តីពីការប្រមូលពន្ធឡើងវិញ និងដាក់ពិន័យ និងថ្លៃបង់យឺត (ប្រសិនបើមាន) យោងតាមបញ្ញត្តិនៃមាត្រា 77 មាត្រា 113 នៃច្បាប់ស្តីពីការគ្រប់គ្រងសារពើពន្ធ និងមាត្រា 203 ។ 80/2021/TT-BTC ។

ទីប្រាំបួន ដោះស្រាយភ្លាមៗ និងដោះស្រាយទាំងស្រុងនូវពាក្យសុំបង្វិលសងពន្ធដែលមិនទាន់សម្រេចចាប់ពីឆ្នាំ 2023 ដោយធានាបាននូវថ្ងៃផុតកំណត់សម្រាប់ការដោះស្រាយពាក្យសុំបង្វិលសងពន្ធដូចមានចែងក្នុងមាត្រា 75 នៃច្បាប់ស្តីពីការគ្រប់គ្រងសារពើពន្ធឆ្នាំ 2019 ។ ក្នុងករណីអ្នកជាប់ពន្ធមិនយល់ស្របនឹងសេចក្តីសម្រេចរបស់អាជ្ញាធរពន្ធដារ គាត់មានសិទ្ធិប្តឹងតវ៉ា ឬចាប់ផ្តើមបណ្តឹងស្របតាមច្បាប់ស្តីពីការគ្រប់គ្រងសារពើពន្ធ។

សំណើកែប្រែ លុបចោល និងបន្ថែមបទប្បញ្ញត្តិថ្មីជាច្រើនស្តីពីការបង្វិលសងពន្ធលើតម្លៃបន្ថែម

សេចក្តីព្រាងច្បាប់ស្តីពីអាករលើតម្លៃបន្ថែម (វិសោធនកម្ម) មាន៤ជំពូក និង១៦មាត្រា៖ បទប្បញ្ញត្តិទូទៅ; មូលដ្ឋាននិងវិធីសាស្រ្តនៃការគណនាពន្ធ; ការកាត់បន្ថយពន្ធនិងការបង្វិលសង; បទប្បញ្ញត្តិនៃការអនុវត្ត។

ជាទូទៅ សេចក្តីព្រាងច្បាប់នេះនៅតែជាមរតកនៃច្បាប់បច្ចុប្បន្ន ប៉ុន្តែត្រូវបានកែសម្រួល និងបំពេញបន្ថែមដើម្បីឱ្យសមស្របនឹងខ្លឹមសារគោលនយោបាយ។ ជាក់ស្តែង សេចក្តីព្រាងច្បាប់នេះ រក្សាបាននូវបទប្បញ្ញត្តិក្នុង ៥ មាត្រានៃច្បាប់ស្តីពីអាករលើតម្លៃបន្ថែមបច្ចុប្បន្ន រួមមានៈ វិសាលភាពនៃបទប្បញ្ញត្តិ អាករលើតម្លៃបន្ថែម វត្ថុជាប់អាករ មូលដ្ឋានពន្ធ វិធីសាស្ត្រគណនាពន្ធ។ សេចក្តីព្រាងច្បាប់នេះ បានដកមាត្រា ១ នៃច្បាប់ស្តីពីតម្លៃបន្ថែម ដែលគ្រប់គ្រងវិក្កយបត្រ និងឯកសារបច្ចុប្បន្ន។

ទាក់ទងនឹងមុខវិជ្ជាដែលអនុវត្តអត្រាពន្ធ 0% សេចក្តីព្រាងច្បាប់បានបន្ថែមបទប្បញ្ញត្តិជាក់លាក់លើឈ្មោះសេវាកម្មនាំចេញដែលស្ថិតនៅក្រោមអត្រាពន្ធលើតម្លៃបន្ថែម (VAT) 0% ដូចខាងក្រោម៖ សេវានាំចេញ គឺជាសេវាកម្មដែលផ្តល់ដល់អង្គការ និងបុគ្គលបរទេស។ បន្ថែមបទប្បញ្ញត្តិស្តីពី "ទំនិញដែលបានលក់នៅក្នុងតំបន់ដាច់ពីគេដល់បុគ្គល (ជនបរទេស ឬជនជាតិវៀតណាម) ដែលបានបញ្ចប់នីតិវិធីចាកចេញ" និង "ទំនិញដែលបានលក់នៅហាងគ្មានពន្ធ" ដែលស្ថិតនៅក្រោមអត្រាពន្ធអាករ 0% ។ បន្ថែមបទប្បញ្ញត្តិស្តីពីការផ្តល់សិទ្ធិអំណាចដល់រដ្ឋមន្ត្រីក្រសួងហិរញ្ញវត្ថុ ដើម្បីណែនាំអំពីនីតិវិធី ឯកសារ និងលក្ខខណ្ឌនៃការអនុវត្តអត្រាពន្ធ ០% ចំពោះទំនិញ និងសេវាកម្មនាំចេញ។

លើសពីនេះ សេចក្តីព្រាងច្បាប់នេះ បានបន្ថែមបទប្បញ្ញត្តិជាក់លាក់លើទំនិញចំនួន 3 ក្រុម ដែលមិនមានអត្រាពន្ធ 0% រួមមានៈ បារីនាំចូល គ្រឿងស្រវឹង និងស្រាបៀរ ដែលបន្ទាប់មកត្រូវបាននាំចេញ។ ប្រេងសាំង និងប្រេងដែលបានទិញក្នុងស្រុក លក់ទៅឱ្យរថយន្តរបស់គ្រឹះស្ថានអាជីវកម្មក្នុងតំបន់មិនបង់ពន្ធ រថយន្តលក់ទៅឱ្យអង្គការ និងបុគ្គលនៅក្នុងតំបន់គ្មានពន្ធ។ ទំនិញ និងសេវាកម្មដែលផ្តល់ដល់បុគ្គលដែលមិនបានចុះបញ្ជីដើម្បីធ្វើអាជីវកម្មនៅក្នុងតំបន់គ្មានពន្ធ។

សេចក្តីព្រាងច្បាប់នេះក៏បានបន្ថែមបទប្បញ្ញត្តិដែលអត្រាពន្ធ 0% មិនអាចត្រូវបានអនុវត្តចំពោះផលិតផល និងសេវាកម្មដែលផ្តល់នៅលើវេទិកាឌីជីថល យោងតាមបទប្បញ្ញត្តិ របស់រដ្ឋាភិបាល ដើម្បីធានាបាននូវភាពបត់បែនក្នុងការកំណត់ថាតើផលិតផល និងសេវាកម្មទាំងនេះត្រូវបានប្រើប្រាស់នៅក្នុងប្រទេសវៀតណាម ឬនៅក្រៅប្រទេសនៅពេលផ្តល់។ ការកំណត់ទីកន្លែងប្រើប្រាស់ផលិតផល និងសេវាកម្មដែលផ្តល់នៅលើវេទិកាឌីជីថលមានភាពស្មុគស្មាញណាស់ ដែលបច្ចុប្បន្នផ្អែកលើការប្រកាសរបស់អ្នកជាប់ពន្ធប៉ុណ្ណោះ។

លើសពីនេះ ខ្លឹមសារដែលចាប់អារម្មណ៍ជាសាធារណៈផងដែរ គឺសំណើកែប្រែ លុបចោល និងបន្ថែមបទប្បញ្ញត្តិថ្មីជាច្រើនស្តីពីការបង្វិលសងលើតម្លៃបន្ថែមដែលមានចែងក្នុងមាត្រា ១៤។

សេចក្តីព្រាងច្បាប់ស្តីពីអាករលើតម្លៃបន្ថែម (វិសោធនកម្ម) ត្រូវបានបញ្ចូលទៅក្នុងច្បាប់ និងកម្មវិធីរៀបចំពិធីសារសម្រាប់ឆ្នាំ ២០២៤ នឹងត្រូវបានផ្តល់យោបល់ក្នុងសម័យប្រជុំលើកទី ៧ ខែឧសភា ឆ្នាំ ២០២៤ ហើយរំពឹងថានឹងអនុម័តនៅសម័យប្រជុំលើកទី ៨ ខែតុលា ឆ្នាំ ២០២៤។

ប្រាជ្ញា

ប្រភព

![[រូបថត] Nghe An: ផ្លូវខេត្ត 543D បានបាក់យ៉ាងធ្ងន់ធ្ងរដោយសារទឹកជំនន់](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/5/5759d3837c26428799f6d929fa274493)

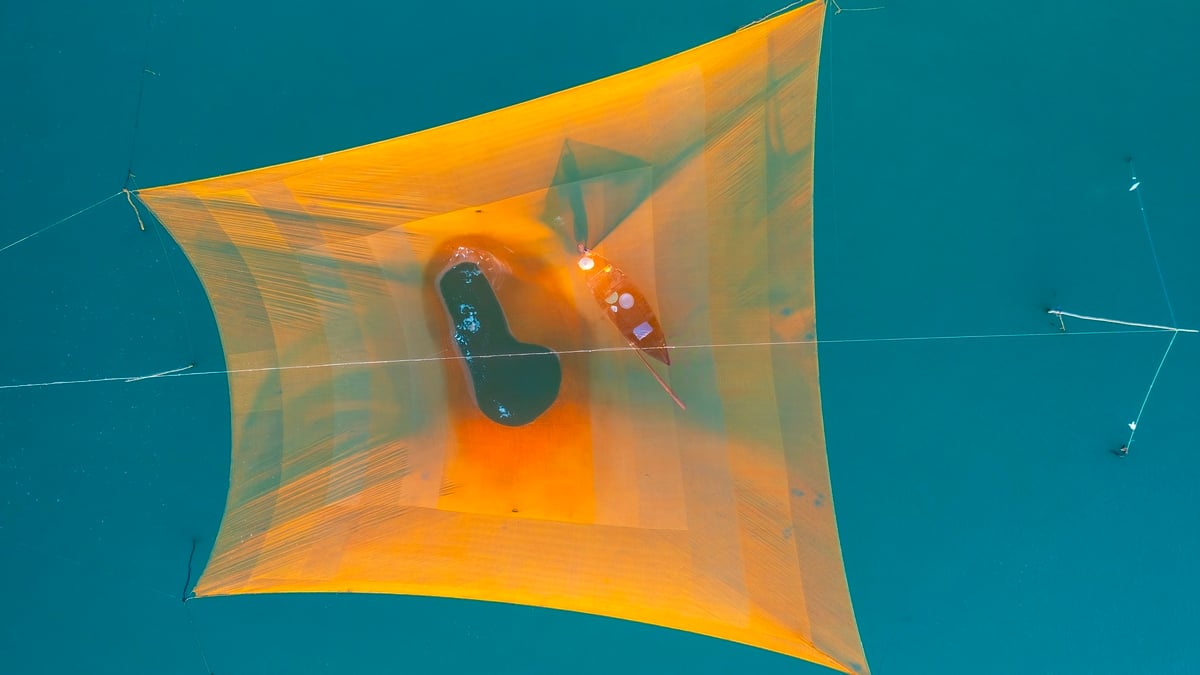

![[រូបថត] ស្វែងយល់ពី "អច្ឆរិយៈ" នៅក្រោមសមុទ្រ Gia Lai](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/6/befd4a58bb1245419e86ebe353525f97)

Kommentar (0)