Laut einem Reporter der Zeitung Lao Dong sanken die Zinssätze für kurzfristige Kredite der Geschäftsbanken im Januar 2024 weiterhin um etwa 0,2 bis 0,5 Prozent pro Jahr, hauptsächlich bei Laufzeiten von weniger als 12 Monaten. Vier Geschäftsbanken mit staatlichem Kapital senkten ihre Zinssätze für kurzfristige Kredite um 0,2 bis 0,3 Prozent pro Jahr. Die meisten privaten Aktienbanken senkten ihre Zinssätze um 0,1 bis 0,5 Prozent pro Jahr. Einige Banken wie VPB, SSB und ABB erhöhten ihre Zinssätze leicht um 0,1 bis 0,2 Prozent pro Jahr, hauptsächlich weil die Zinssätze in der Vorperiode zu stark gesunken waren.

Der durchschnittliche Zinssatz für Einlagen mit einer Laufzeit von 12 Monaten liegt in der Regel bei 4,6 bis 5,2 % pro Jahr. Die Zinsdifferenz zwischen staatlichen Geschäftsbanken und Aktienbanken hat sich von 2 bis 3 % pro Jahr im Zeitraum 2021 bis 2023 auf weniger als 1 % pro Jahr für kurzfristige Einlagen verringert.

Der starke Rückgang der Einlagenzinsen in letzter Zeit hat dazu beigetragen, dass das Kreditzinsniveau im Vergleich zum Ende des Jahres 2023 gesunken ist. Derzeit wenden die meisten Banken zwei Zinssätze an: Vorzugszinsen für Kredite mit kurzen Laufzeiten von drei bis zwölf Monaten und Zinssätze nach Ablauf der Vorzugsfrist. Die Anpassungsspanne der Bankkreditzinsen zwischen Vorzugszinsen und Nachzugszinsen liegt bei herkömmlichen Banken zwischen 2 und 3,8 %.

Der Umfrage zufolge lagen die Vorzugszinsen für gewerbliche Wohnungsbaudarlehen bei Banken im März 2024 zwischen 5 und 14,05 % pro Jahr. Nach der Vorzugsperiode sanken die variablen Zinssätze auf etwa 8 bis 13 % pro Jahr.

Allerdings ging das Kreditwachstum bis Ende Januar 2024 im Vergleich zum Ende des Jahres 2023 zurück. Nach Angaben der Geschäftsführung der Vietcombank sanken die Kredite der Bank bis Ende Januar 2024 im Vergleich zum Ende des Jahres 2023 um etwa 30.000 Milliarden VND. Grund dafür ist der Trend zur Kreditaufnahme für den Kauf von Verbraucherimmobilien, der ab 2023 zurückging und sich im Kontext wirtschaftlicher Schwierigkeiten, sinkender Einkommen der Bevölkerung, eines schleppenden Immobilienmarkts und eines Mangels an Angebot bis Januar 2024 hinzog.

Bei Großkunden stehen vor allem rechtliche Fragen im Zusammenhang mit Grundstücken im Vordergrund. Diese verlangsamen den Fortschritt neuer Projekte und beeinträchtigen die Auszahlung mittel- und langfristiger Kredite. Zudem sind viele spezifische Kreditsegmente zum Jahresende saisonabhängig. So steigen beispielsweise die ausstehenden Kredite für internationale Zahlungen oft zum Jahresende an und sinken, wenn die Kunden ihre Schulden zu Beginn des Folgejahres zurückzahlen. Exportunternehmen haben zum Jahresende oft eine Inkassofrist. Unternehmen mit ausländischen Direktinvestitionen müssen häufig kurzfristige Kredite zur Abwicklung zurückzahlen usw.

Dr. Nguyen Duy Phuong, Direktor für Finanzinvestitionen bei DG Capital, erklärte, der Hauptgrund für den Kreditrückgang sei die mangelnde Produktion. Hinzu kämen jedoch auch die hohen Zinsen, die Unternehmen, die mittel- und langfristig investieren wollen, zögern ließen.

Die mittel- und langfristigen Kreditzinsen staatlicher Geschäftsbanken sind derzeit relativ niedrig, bei Aktienbanken hingegen immer noch recht hoch, mit Kreditzinsen zwischen 9 und 12 % pro Jahr. Der Grund dafür sind die hohen Kapitalkosten dieser Banken (die langfristigen Mobilisierungszinsen privater Aktienbanken schwankten Anfang 2023 zwischen 9 und 10 % pro Jahr). Mit der Zeit nimmt die Quelle der Hochzinsmobilisierung jedoch allmählich ab, was den Banken die Möglichkeit bietet, die Kreditzinsen schrittweise zu senken.

Banken dürften die Einlagenzinsen nicht weiter senken, wohl aber die Kreditzinsen. Neben den Bemühungen des Bankensystems müsse es jedoch eine aktive Beteiligung der zuständigen Behörden auf zentraler und lokaler Ebene geben, um rechtliche Fragen bei Investitionsprojekten zu klären, das Geschäftsumfeld zu verbessern, Investitionsprozesse und Verwaltungsverfahren zu vereinfachen und die Geschäftstätigkeit von Privatpersonen und Unternehmen zu erleichtern, so Dr. Nguyen Duy Phuong.

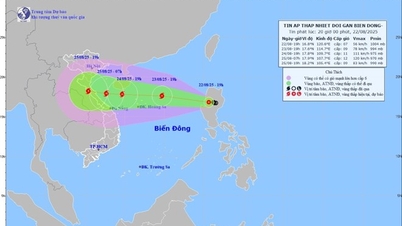

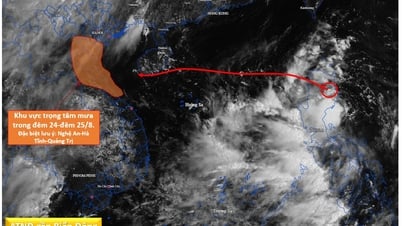

[Anzeige_2]

Quelle

![[Foto] Präsident Luong Cuong empfängt eine Delegation des Jugendkomitees der Liberaldemokratischen Partei Japans](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/22/2632d7f5cf4f4a8e90ce5f5e1989194a)

![[Foto] Premierminister Pham Minh Chinh leitet die Konferenz zur Überprüfung des Schuljahres 2024–2025 und zur Festlegung von Aufgaben für das Schuljahr 2025–2026.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/22/2ca5ed79ce6a46a1ac7706a42cefafae)

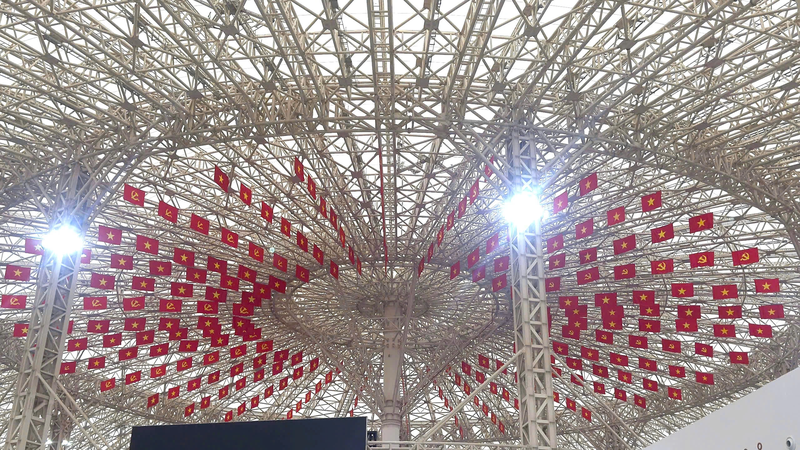

![[Foto] Präsident Luong Cuong nimmt an der politisch-künstlerischen Sondersendung „Goldene Gelegenheit“ im Fernsehen teil](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/22/44ca13c28fa7476796f9aa3618ff74c4)

Kommentar (0)