إن النموذج الذي يقوم بتقييم الجدارة الائتمانية للمقترضين على أساس بيانات السكان، والتي تم اختبارها من قبل الشركات المالية والبنوك، يمكن أن يقلل من مخاطر الإقراض بنسبة تصل إلى 20%.

تم تقديم هذه المعلومات من قبل العقيد فو فان تان، نائب مدير إدارة الشرطة الإدارية للنظام الاجتماعي ( وزارة الأمن العام ، C06) في ورشة عمل حول تطبيق بيانات السكان في تقييم الجدارة الائتمانية للمقترضين، بعد ظهر يوم 7 أغسطس.

وبحسب السيد تان، تم بناء هذا النموذج وفقًا لمعايير FICO (الشركة الرائدة في بناء نماذج تقييم الجدارة الائتمانية للعملاء، والتي يتم تطبيقها في أكثر من 30 دولة) في الولايات المتحدة، وقد تم الآن استكماله بشكل أساسي مع 18 حقل معلومات سكنية.

قامت شركة إم بي للخدمات المصرفية والمالية (MCredit) باختبار 10,000 بيانات مواطن، وPVcombank باختبار 20,000 بيانات، وDatanest باختبار 60,000 بيانات. أظهرت النتائج انخفاضًا في نسبة المخاطرة عند إقراض رؤوس أموال البنوك والمؤسسات الائتمانية بنسبة 7-20%.

وقال العقيد فو فان تان "بعد الاختبار، ترغب جميع البنوك في نشره رسميًا في عملياتها".

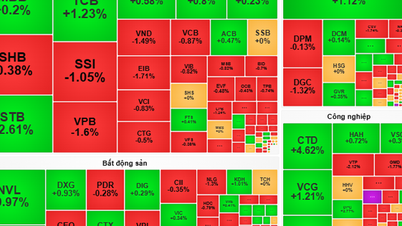

مشروع وزارة الأمن العام لاستخدام بيانات السكان في تقييم الجدارة الائتمانية للمقترضين يُمكّن مؤسسات الائتمان من تقليل مخاطر الإقراض. الصورة: جيانج هوي

وقد جلب الجمع بين الصناعة المصرفية ووزارة الأمن العام في استخدام البيانات العديد من الفوائد، مثل التحقق من صحة ومزامنة إدارة رموز التعريف الشخصية مع معلومات الائتمان لـ 41 مليون عميل، ونشر بطاقات هوية المواطن المضمنة بالرقائق لسحب الأموال من أجهزة الصراف الآلي، واستخدام حسابات التعريف الإلكترونية للمصادقة.

وفقًا لمسؤول وزارة الأمن العام، على الرغم من تطبيق التقنيات الحديثة، إلا أنها تُستخدم كأدوات فحسب، وتفتقر إلى المعلومات والبيانات اللازمة لدعم البنوك في اتخاذ قرارات الإقراض. ولا يزال اقتراض رأس المال للإنتاج والأعمال يواجه صعوبات جمة، مما يؤدي إلى حالة من "القروض السوداء" وما يترتب عليها من عواقب.

وبحسب العقيد فو فان تان، هناك ثلاثة أسباب رئيسية: البنوك لا تملك الأساس لتقييم وتحديد المستفيدين من القروض؛ ولا توجد سياسة لدعم المحرومين؛ وهناك نقص في آلية إدارة الدولة للسيطرة على الائتمان الأسود.

وبناءً على ذلك، قامت C06 بالتنسيق مع كلية تكنولوجيا المعلومات بجامعة هانوي للعلوم والتكنولوجيا لتنفيذ مشروع لتقييم الجدارة الائتمانية للمقترضين بناءً على بيانات السكان، باستخدام تكنولوجيا التعلم الآلي والذكاء الاصطناعي وفقًا لمعايير مرجعية الائتمان FICO في الولايات المتحدة.

وفقًا لنائب محافظ بنك الدولة الفيتنامي، فام تيان دونغ، يُعدّ تقييم الائتمان في فيتنام أداةً شائعةً لإدارة المخاطر في القطاع المصرفي. ولضمان فعالية النموذج وتوقع القدرة على سداد الديون مستقبلًا، تلعب دقة البيانات دورًا هامًا.

وقال نائب المحافظ "من أجل الحصول على مصدر بيانات لتقييم الجدارة الائتمانية، من الضروري المشاركة من مصادر بديلة، وخاصة قاعدة بيانات السكان الوطنية".

ويعد توسيع مصادر البيانات أيضًا الحل الأول الذي ذكره السيد كاو فان بينه، المدير العام للمركز الوطني لمعلومات الائتمان، لتحسين كفاءة تقييم الجدارة الائتمانية للمقترضين.

في CIC، تم بناء هذا النموذج عام ٢٠١٥. وبحلول عام ٢٠١٩، ونتيجةً لتوسع نطاق التغطية، قامت CIC ببناء نموذج CB 2.0 لتقييم الجدارة الائتمانية للمقترضين الأفراد. وقد اكتمل النموذج، وصدرت نتائج تقييمه اعتبارًا من أبريل ٢٠٢١.

وفقًا للسيد بينه، يبلغ نمو توفير المعلومات لدى مركز المعلومات الائتمانية الصيني (CIC) دائمًا 15-20% سنويًا، وهو أعلى من متوسط نمو الائتمان في الاقتصاد . في الأشهر الستة الأولى من هذا العام وحده، قدّم مركز المعلومات الائتمانية الصيني (CIC) أكثر من 31 مليون تقرير معلومات من مختلف الأنواع.

ومع ذلك، بالنسبة لكل بنك، فإن تقييم الجدارة الائتمانية للعملاء لا يزال يتطلب معايير إضافية.

صرح ممثل BIDV بأن نموذج تقييم ائتمان العملاء يعتمد على أساليب إحصائية ويضع مبادئ ومعايير، إلا أنه لا يزال يتعين على المستخدمين جمع المعلومات بأنفسهم والبحث عنها والتحقق منها بنشاط. ومع ذلك، عند نشر منتجات ائتمان التجزئة عبر القنوات الرقمية، يواجه نظام التقييم الائتماني الداخلي الحالي العديد من القيود في جمع المعلومات والتحقق منها تلقائيًا وتقديم نتائج دقيقة.

وقال ممثل بنك BIDV: "إن التحقق من مصادر المعلومات واعتمادها من قبل طرف ثالث، وخاصة وكالة حكومية مختصة، أمر في غاية الأهمية وذو معنى في أنشطة منح الائتمان بالتجزئة التي يقوم بها البنك، وخاصة مع المنتجات الرقمية".

من الحلول التي يطبقها هذا البنك التعاون مع مركز تقييم العملاء (RAR) التابع لوزارة الأمن العام لتنفيذ مشروع تقييم العملاء بناءً على بيانات هوية المواطنين. واستنادًا إلى نتائج نموذج الاختبار الخلفي، أفاد بنك BIDV بأنه سيبحث ويقترح تطبيق تقييم الائتمان لبعض منتجات الائتمان بالتجزئة.

مينه سون

[إعلان 2]

رابط المصدر

تعليق (0)