القروض المستحقة لشركات الأوراق المالية لدى البنوك كبيرة الحجم مقارنة بالسوق العامة - صورة: BK

يبلغ حجم ديون الهامش المستحقة على سوق الأوراق المالية حاليًا حوالي 300 ألف مليار دونج.

المنافسة على أسعار الفائدة الهامشية

تقدم شركة شينهان للأوراق المالية (SSV) فائدة 0% لمدة شهرين بحد أقصى 500 مليون دونج فيتنامي، وفائدة 6.8% للأشهر الأربعة التالية بحد أقصى 10 مليارات دونج فيتنامي. تقدم شركة إس إس آي للأوراق المالية فائدة 9% وفترة سماح T+7 لعملائها الكبار. في الوقت نفسه، يقدم بنك VPBankS فائدة هامشية تبدأ من 6.6% فقط سنويًا.

بشكل عام، أصبحت برامج التداول المتأرجح الخالية من الفوائد (T+) سلاحًا تنافسيًا. غالبًا ما تأتي برامج الفائدة المنخفضة بشروط صارمة: الاقتراض من محفظة أسهم محددة، أو التقديم لعملاء جدد، أو تحديد الأرصدة المستحقة.

ووفقا للسيد نجوين ذا مينه، مدير الأبحاث والتطوير للعملاء الأفراد في شركة يوانتا للأوراق المالية فيتنام، فإن معدل الفائدة الهامشي الفعلي يتقلب بين 11-12٪ سنويا.

قال السيد مينه: "لم يتبقَّ مجالٌ كبيرٌ للمنافسة بخفض أسعار الفائدة، لأن شركات الأوراق المالية تجد صعوبةً في التضحية بمزيدٍ من الأرباح لخفض أسعار الفائدة". بل يعتقد السيد مينه أنه مع استمرار ارتفاع السوق واقتراب العديد من شركات الأوراق المالية من حدود الإقراض المسموح بها، قد ترتفع أسعار فائدة الهامش في المستقبل القريب.

تملك معظم البنوك الكبرى شركات الأوراق المالية، مثل Vietcombank، وVietinbank، و BIDV ، وTechcombank، وVPBank...

السبب، وفقًا للمدير العام لشركة أوراق مالية، هو أن هامش صافي الفائدة (NIM) لشركات الأوراق المالية أعلى منه في البنوك. بفضل قدرتها على الإقراض بهامش يعادل ضعف حقوق الملكية، يمكن لشركات الأوراق المالية تحقيق هامش فائدة يتراوح بين 6% و7%. في المقابل، يتراوح هامش صافي الفائدة للبنوك بين 3% و4%، رغم قدرتها على الإقراض بما يعادل 7% و10% من حقوق الملكية.

أوضح قائلاً: إن صافي هامش الفائدة (NIM) للإقراض بالهامش في شركات الأوراق المالية أعلى لأن تكلفة جمع رأس المال من خلال القروض المصرفية أو إصدار السندات لا تتجاوز 5-7% سنويًا، بينما يتراوح سعر فائدة الإقراض للعملاء عادةً بين 11 و14% سنويًا، مما يُحقق هامش ربح أعلى. وأقر المدير العام بأنهم يتعرضون لضغوط تنافسية شديدة من شركات الأوراق المالية التي تدعمها بنوك برزت بقوة في السنوات الأخيرة.

في قطاع الإقراض بالهامش، تُعزز البنوك ملكيتها لشركات الأوراق المالية بشكل متزايد. صرّح السيد فان دوي هونغ، المحلل المالي المعتمد وحاصل على ماجستير إدارة الأعمال، والمدير والمحلل الأول في VIS Rating، بأنه خلال الأشهر الستة الماضية، أعلنت عدد من البنوك الخاصة عن خطط لشراء أسهم (مثل Sacombank وSeABank وMSB) أو الدخول في تعاون استراتيجي (مثل OCB وVIB) مع شركات الأوراق المالية.

احذر من المخاطر العامة

في سباق الاستحواذ على حصة سوقية في مجال الوساطة والإقراض بالهامش، تُظهر شركات الأوراق المالية التابعة للبنوك ميزة واضحة على شركات الأوراق المالية المستقلة. بفضل قاعدة رأس مالها المؤسسية الكبيرة وقدراتها الفعّالة على تعبئة رأس المال بفضل دعم البنوك الأم، تتمتع هذه المجموعة من الشركات بالشروط اللازمة لتوسيع نطاق الإقراض بالهامش بأسعار فائدة تنافسية، مما يُسهم في إعادة تشكيل مشهد السوق.

وفقًا للسيد فان دوي هونغ، شهدت شركات الأوراق المالية المرتبطة بالبنوك الخاصة خلال السنوات الثلاث الماضية ارتفاعًا ملحوظًا لتصل إلى قائمة أكبر 30 شركة من حيث حجم الأصول بفضل زيادات رأس المال الكبيرة. كما ارتفعت حصة هذه الشركات في سوق الإقراض بالهامش من 19% في عام 2022 إلى 30% في عام 2024.

قال السيد هونغ: "غالبًا ما تستغل الشركات التابعة للبنوك رؤوس أموال بنوكها الأم وشبكة عملائها لتوسيع حصتها في سوق الوساطة وتوزيع السندات، وهي ميزة يصعب على شركات الأوراق المالية المستقلة منافستها. ولذلك، ستواصل هذه الشركات قيادة نمو أرباح القطاع خلال الـ 12-18 شهرًا القادمة". في المقابل، سيكون نمو أرباح شركات الأوراق المالية المحلية ذات الاستثمارات الأجنبية والصغيرة أبطأ.

وبحسب المدير والمحلل الأول في شركة VIS Rating، فإن البنوك وشركات الأوراق المالية المرتبطة بها تتعاون في كثير من الأحيان بشكل وثيق لإقراض الشركات الكبيرة - خاصة في قطاعي العقارات والطاقة المتجددة - من خلال قروض العملاء واستثمارات السندات و/أو الإقراض بالهامش.

واجهت بعض الشركات مؤخرًا مشاكل قانونية تتعلق بمشاريع و/أو تأخر في سداد سندات الشركات. وحذّر السيد هونغ من أن البنوك وشركات الأوراق المالية التي تركز على الشركات الكبيرة تُفاقم المخاطر التشغيلية، وستكون عُرضةً لمخاطر الائتمان المرتبطة بكل عميل كبير، مما قد يؤدي إلى عمليات سحب جماعية من العملاء.

وتوافق السيد نجوين ذا مينه مع الرأي، قائلاً إن نموذج شركة الأوراق المالية التقليدي "أقل شأناً" من البنوك بسهولة، وذلك بسبب عدم وجود لوائح تنظم الخدمات المصرفية الاستثمارية كما هو الحال في الدول المتقدمة.

قال السيد فان دوي هونغ إن أنشطة الإقراض المصرفي التقليدي تواجه ضغوطًا تنافسية شرسة، وهوامش ربح أقل، وحدودًا لنمو الائتمان. في الأشهر الثلاثة الأولى من عام 2025، انخفضت هوامش الفائدة الصافية للبنوك بمقدار 35 نقطة أساس لتصل إلى 2.9% مقارنةً بالفترة نفسها من العام الماضي.

ولذلك، يعمل عدد متزايد من البنوك على زيادة خدمات الوساطة في الأوراق المالية وأسواق رأس المال - وهي مجالات ذات هوامش ربح أعلى - لتعزيز وتطوير النظام البيئي المالي.

لا تزال البنوك تعتقد أن التوسع في هذا القطاع يُحسّن الربحية بشكل عام. في عام ٢٠٢٤، ساهمت بعض شركات الأوراق المالية التابعة للبنوك، مثل TCBS، بشكل كبير - حوالي ٢٠٪ - في أرباح البنك الأم. ومع ذلك، حذّر السيد هونغ من أن "الاستثمار في شركات تابعة في قطاع الأوراق المالية قد يُخفّض نسب كفاية رأس المال على المدى القصير".

"إن وجود بنك خلفك غالبًا ما يكون له ميزة رأس المال الرخيص"

واعترف السيد نجوين دوك ثونغ - المدير العام لشركة إس إس آي للأوراق المالية - بأنه من حيث الإقراض بالهامش وحده، فمن الصحيح أن شركات الأوراق المالية التي تدعمها البنوك غالباً ما تتمتع بميزة رأس المال الرخيص.

لكن الشركات التقليدية مثل SSI تتمتع أيضًا بنقاط قوة خاصة بها. وهذا يساعد الشركات على تعبئة رأس المال اللازم بتكاليف معقولة، وتحسين كفاءة رأس المال، والحفاظ على نمو هامشي مرتفع، كما أكد السيد ثونغ.

احذر من خطر "المعاملات المصرفية السرية"

تتحول شركات الأوراق المالية إلى الترويج لبرامج أسعار الفائدة الهامشية التفضيلية لجذب المستثمرين - الصورة: كوانغ دينه

غالبًا ما تُوصف أنشطة الهامش لشركات الأوراق المالية في المصطلحات الدولية بـ"الصيرفة الموازية"، مما يُضلل بعض الشيء بشأن مستوى المخاطر. في الواقع، "الصيرفة الموازية" هي بنك موازٍ يوفر رأس مال سريعًا من خلال شركات الأوراق المالية وصناديق الاستثمار.

أكد السيد نجوين ذا مينه: "الخدمات المصرفية الوهمية ليست سيئة كما يُطلق عليها. فعندما تُشدد اللوائح التنظيمية المتعلقة بأسعار الفائدة والديون المستحقة على الائتمان المصرفي، فإن امتلاك شركات الأوراق المالية يُساعد على الإقراض بسرعة، ويسهل التعامل مع الضمانات، وخاصةً مع ارتفاع أسعار الفائدة. كما أن صرف الهامش أسرع من طلبات الائتمان، ويمكن لشركات الأوراق المالية التعامل مع الهامش فورًا عندما لا تفي قيمة الضمانات بالمتطلبات.

إن تصفية الرهن العقاري DIG وPDR خلال صدمة التعريفات الجمركية الأخيرة هي دليل على قدرات إدارة المخاطر لدى شركات الأوراق المالية.

مع ذلك، تجدر الإشارة إلى أن خطر "تكثيف" الهامش في الأسهم المالية (البنوك والأوراق المالية) سيؤثر سلبًا على أداء السوق. لذا، ينبغي توسيع الهامش ليشمل المزيد من القطاعات.

علق السيد مينه قائلاً: "إن تطوير الأصول الرقمية، مثل ترميز الأصول (RWA)، سيفتح آفاقًا جديدة لتطوير أنشطة الخدمات المصرفية الاستثمارية في شركات الأوراق المالية العاملة وفق النموذج التقليدي، ويجنب البنوك التعرض للتمييز". في الوقت نفسه، سيدفع "حماس فتح البورصات" البنوك إلى الإسراع في امتلاك شركات الأوراق المالية والاستثمار فيها خلال الفترة القادمة بعد ترخيص خمس قاعات تداول.

المصدر: https://tuoitre.vn/dua-ha-lai-margin-va-song-ngan-hang-ngam-20250824233933676.htm

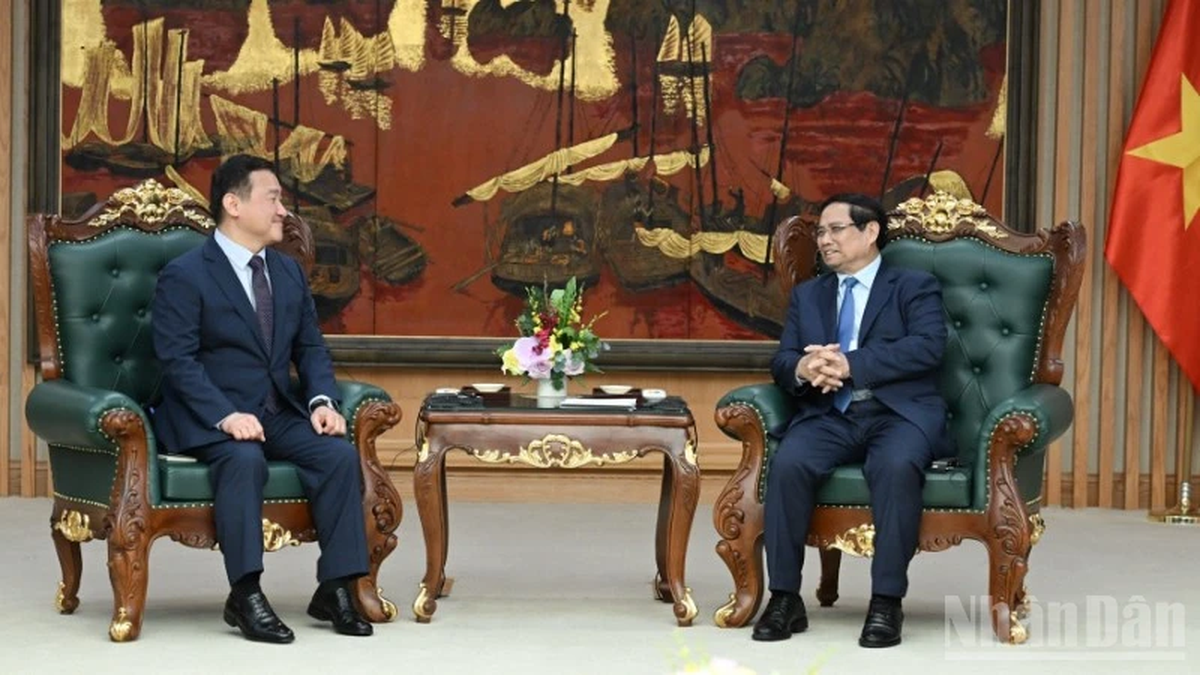

![[صورة] رئيس الوزراء فام مينه تشينه يستقبل الرئيس التنفيذي لشركة سامسونج للإلكترونيات](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/26/373f5db99f704e6eb1321c787485c3c2)

![[صورة] رئيس الوزراء فام مينه تشينه يرأس اجتماع اللجنة التوجيهية الوطنية للتكامل الدولي](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/26/9d34a506f9fb42ac90a48179fc89abb3)

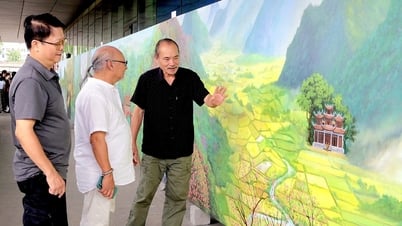

![[صورة] مساحة ثقافية متعددة الألوان في معرض "80 عامًا من رحلة الاستقلال - الحرية - السعادة"](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/26/fe69de34803e4ac1bf88ce49813d95d8)

تعليق (0)