Cu opțiunea de impozitare de 20%, suma totală pe care investitorii profitabili trebuie să o plătească autorității fiscale va fi relativ mai mare decât suma actuală - Foto: HA QUAN

Nu există o modalitate „superioară” de a calcula impozitul pe venit din transferurile de valori mobiliare pentru toată lumea. Cu metoda actuală de colectare a impozitelor – o cotă de impozitare de 0,1% înmulțită cu valoarea totală a valorilor mobiliare vândute – investitorii care realizează profit vor beneficia mai mult și invers...

Diferențe dintre impozitul actual și noua propunere

Conform legislației actuale privind impozitul pe venit, veniturile din transferul de valori mobiliare sunt supuse unei cote de impozitare de 0,1% asupra valorii totale a tranzacției de vânzare, indiferent de profit sau pierdere.

De exemplu, dacă un investitor vinde acțiuni ABC cu un profit de 10%, valoarea totală de vânzare este de 2 miliarde VND, atunci impozitul pe venit plătit este de aproximativ 2 milioane VND. În schimb, dacă investitorul transferă aceste acțiuni, dar cu o pierdere de 10%, ceea ce înseamnă că valoarea totală de vânzare este de doar 1,8 miliarde VND, atunci impozitul pe venit plătit este de 1,8 milioane VND.

Între timp, conform proiectului de Lege privind impozitul pe venitul persoanelor fizice (înlocuitoare) care este în curs de consultare, Ministerul Finanțelor propune ca persoanele fizice rezidente care transferă valori mobiliare să fie supuse unei cote de impozitare de 20% pe venitul impozabil.

Acest venit impozabil se determină prin prețul de vânzare minus prețul de achiziție și cheltuielile rezonabile aferente din perioada fiscală anuală. În cazul în care prețul de achiziție și cheltuielile aferente nu pot fi determinate, cuantumul impozitului va fi egal cu 0,1% înmulțit cu prețul de vânzare al valorilor mobiliare, calculat pentru fiecare tranzacție.

Prin urmare, se poate înțelege că impozitul pe venitul persoanelor fizice va fi colectat doar atunci când există un profit, în conformitate cu logica conform căreia impozitul pe venitul persoanelor fizice este un impozit pe „venit”; dacă există o pierdere, nu va apărea nicio obligație fiscală.

Cota de impozitare de 20% va fi „percepută” asupra profitului net. De exemplu, un investitor vinde acțiuni XYZ cu un profit de 10%, un capital de 10 miliarde VND, un profit de 1 miliard VND, atunci impozitul de plătit este de aproximativ 200 de milioane VND. În schimb, dacă acțiunile XYZ sunt vândute cu o pierdere de 10%, nu se va plăti niciun impozit.

Un expert în domeniul financiar și al valorilor mobiliare a declarat că, deși opțiunea 2 „pare mai rezonabilă” în principiu (impozitarea doar atunci când există venituri), prin exemplul de mai sus se poate observa că suma impozitului plătibil la o cotă de impozitare de 20% asupra profitului net este mult mai mare decât cota actuală de 0,1%.

Ca să nu mai vorbim de faptul că calculul impozitului pe baza dobânzii va fi mai complicat, necesitând decontarea detaliată a prețului de cost și a cheltuielilor, în loc de deducerea directă, așa cum se întâmplă în prezent.

Cum colectează alte țări taxele?

Pentru a spori puterea de convingere a noii metode propuse de colectare a impozitelor, Ministerul Finanțelor a citat Japonia ca exemplu. În această țară, veniturile din vânzarea anumitor valori mobiliare specifice (inclusiv acțiuni, participații la companii, obligațiuni cu warrant etc.) sunt impozitate separat de alte surse de venit, la o cotă fixă de 20,315%.

În China, se aplică o cotă de impozitare de 20% asupra veniturilor din transferul de valori mobiliare nelistate, determinată din venituri minus cheltuielile aferente.

Conform cercetărilor autorului, în SUA, impozitul pe transferul de acțiuni este un impozit pe venitul din capital, calculat doar asupra profiturilor nete, dar rata de impozitare depinde de perioada de deținere și de venitul individului.

În special, SUA permit deduceri pentru pierderi de capital. Dacă vindeți acțiuni în pierdere, puteți utiliza acea pierdere pentru a reduce profiturile din alte tranzacții sau o puteți deduce din venitul impozabil (până la 3.000 USD/an; pierderea rămasă se reportează în anul următor).

Cotele de impozitare aplicate în SUA sunt calculate, de asemenea, în funcție de timp, pe termen scurt (câștiguri de capital pe termen scurt) și pe termen lung (câștiguri de capital pe termen lung).

În care impozitul pe termen scurt se aplică valorilor mobiliare deținute mai puțin de 1 an. În consecință, cota de impozitare = cota impozitului pe venit obișnuit, de la 10 la 37%, în funcție de nivelul venitului persoanei.

Impozitul pe termen lung se aplică valorilor mobiliare deținute timp de 1 an sau mai mult. Cote de impozitare preferențiale: 0%, 15% sau 20%, în funcție de venitul individual.

Sursă: https://tuoitre.vn/lai-1-ti-dong-ban-chung-khoan-se-nop-thue-bao-nhieu-theo-de-xuat-moi-20250722101812181.htm

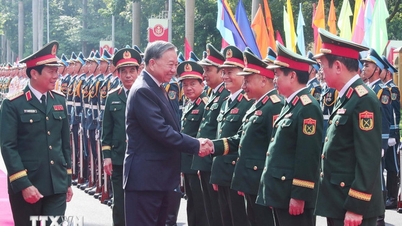

![[Foto] Secretarul general To Lam participă la cea de-a 80-a aniversare a Statului Major General al Armatei Populare din Vietnam](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/6/126697ab3e904fd68a2a510323659767)

![[Fotografie] Mulți oameni au o experiență directă cu iubitul unchi Ho și cu secretarii generali](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/6/2f4d9a1c1ef14be3933dbef3cd5403f6)

![[Foto] Elevii din Hanoi deschid cu entuziasm și bucurie noul an școlar 2025-2026](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/5/ecc91eddd50a467aa7670463f7b142f5)

Comentariu (0)