ក្តីបារម្ភខណៈឥណទានហូរចូលយ៉ាងខ្លាំងក្នុងទីផ្សារអចលនទ្រព្យ - រូបថត៖ QUANG DINH

របាយការណ៍ពីអង្គភាពស្រាវជ្រាវទីផ្សារមួយចំនួនបង្ហាញថា ឥណទានភាគច្រើននៅក្នុងខែដំបូងនៃឆ្នាំនេះនៅតែត្រូវបានជំរុញដោយឧស្សាហកម្មអចលនទ្រព្យ។

អាជីវកម្មអចលនទ្រព្យជាច្រើនបង្កើនប្រាក់កម្ចី

ស្ថិតិ យោងតាម Tuoi Tre Online ដោយផ្អែកលើរបាយការណ៍ហិរញ្ញវត្ថុរបស់សហគ្រាសជិត 80 ក្នុងឧស្សាហកម្មគ្រប់គ្រង និងអភិវឌ្ឍន៍អចលនទ្រព្យ (មិនរាប់បញ្ចូល Vingroup ) បំណុលសរុប (ប្រាក់កម្ចី និងបំណុលភតិសន្យាហិរញ្ញវត្ថុ) នៅចុងត្រីមាសទី 2 ឆ្នាំ 2024 បានកើនឡើងដល់ជាង 245,640 ពាន់លានដុង។

តួលេខនេះបានកើនឡើងត្រឹមតែ 10% បើធៀបនឹងដើមឆ្នាំ ប៉ុន្តែកើនឡើង 52% បើធៀបនឹងចុងឆ្នាំ 2020។

ទិន្នន័យនេះរួមមានបំណុលរយៈពេលខ្លី និងរយៈពេលវែង ដោយផ្អែកលើរបាយការណ៍ហិរញ្ញវត្ថុរបស់សហគ្រាសដែលបានចុះបញ្ជីជិត 80 ក្នុងវិស័យគ្រប់គ្រង និងអភិវឌ្ឍន៍អចលនទ្រព្យ (ភាគច្រើនគឺកម្ចីធនាគារ ប័ណ្ណបំណុល ភតិសន្យាហិរញ្ញវត្ថុ...)។

គួរកត់សម្គាល់ថា សហគ្រាសកំពូលទាំង 12 ដែលមានប្រាក់កម្ចីមិនទាន់ចេញច្រើនជាងគេមានច្រើនជាង 80% នៃប្រាក់កម្ចីសរុបរបស់ក្រុមទាំងមូលនេះ។

នៅចុងត្រីមាសទីពីរនៃឆ្នាំនេះ សហគ្រាសធំៗទាំងនេះភាគច្រើនមានទំនោរនឹងបង្កើនបំណុលរបស់ពួកគេបើធៀបនឹងដើមឆ្នាំ។ មានតែ 3 គ្រឿងប៉ុណ្ណោះដែលបានទៅ "ក្នុងទិសដៅផ្ទុយ" ។

ទិន្នន័យ៖ របាយការណ៍ហិរញ្ញវត្ថុសាជីវកម្ម

ក្នុងនោះ អត្រាកំណើនបំណុលលឿនបំផុតគឺនៅក្រុមហ៊ុន Construction Development Investment Joint Stock Corporation - DIC Group (DIG) ដែលមានប្រហែល 39% បើប្រៀបធៀបទៅនឹងចុងឆ្នាំមុន។

បន្ទាប់គឺ ផាត់ដាត (PDR) ជាមួយនឹងការកើនឡើងជិត 35% បន្ទាប់ពី 6 ខែ។ Nha Khang Dien និង Van Phu Invest ក៏ជាអាជីវកម្មដែលមានប្រាក់កម្ចីឆ្នើមកើនឡើងពីរខ្ទង់បើធៀបនឹងចុងឆ្នាំមុន។

ផ្ទុយទៅវិញ អាជីវកម្មមួយចំនួននៅលើផ្សារហ៊ុនបាន "សម្អាត" បំណុលរបស់ពួកគេ។ ដូច្នោះហើយ ទិន្នន័យនៅលើរបាយការណ៍ហិរញ្ញវត្ថុសម្រាប់ត្រីមាសទី 2 ឆ្នាំ 2024 លែងកត់ត្រាបំណុលណាមួយនៅក្នុងផ្នែកកម្ចី និងបំណុលជួលហិរញ្ញវត្ថុទៀតហើយ។

ឧទាហរណ៍ ក្រុមហ៊ុន Sonadezi Giang Dien (SZG), ក្រុមហ៊ុនភាគហ៊ុនវិនិយោគរួមសេវាកម្ម Hoang Huy (HHS), Tu Liem Urban Development Joint Stock Company (NTL)...

លើសពីនេះ នៅមានសហគ្រាសជាច្រើនទៀតដែលមានកម្ចីមិនទាន់មាន និងថយចុះ ដូចជាក្រុមហ៊ុន Nam Tan Uyen Industrial Park Joint Stock Company (NTC) ក្រុមហ៊ុនភាគហ៊ុនរួម Nam Mekong Group (VC3)...

អ្វីដែលត្រូវកត់សម្គាល់នៅពេលបំណុលកើនឡើង

ហានិភ័យអាចកើតឡើងនៅពេលដែលអាជីវកម្មខ្ចីប្រាក់ច្រើនពេក។ ទន្ទឹមនឹងនេះ អត្រាការប្រាក់កម្ចីទិញអចលនទ្រព្យតែងតែខ្ពស់ជាងកម្រិតទីផ្សារទូទៅ។ ការចំណាយលើការប្រាក់អាច "បំផ្លាញ" ប្រាក់ចំណេញអាជីវកម្មនៅក្នុងលក្ខខណ្ឌអាជីវកម្មមិនអំណោយផល។ វាមិនមែនសម្រាប់គ្មានអ្វីទេដែលអ្នកដឹកនាំអាជីវកម្មជាច្រើនបានបង្ហាញថាគោលដៅធំរបស់ពួកគេគឺ "សម្អាត" បំណុល។

នៅពេលដែលបំណុលមានទំហំធំពេកបើធៀបនឹងសមធម៌ មិនត្រឹមតែសហគ្រាសប៉ុណ្ណោះទេ ប៉ុន្តែ "ម្ចាស់បំណុល" នឹងមានការព្រួយបារម្ភ។ ជាញឹកញាប់ សវនករមានការសង្ស័យលើសមត្ថភាពរបស់អាជីវកម្មក្នុងការបន្តប្រតិបត្តិការ នៅពេលដែលអង្គភាពនេះស្ថិតក្នុងស្ថានភាពដែលបំណុលរបស់ខ្លួនធំជាងទ្រព្យសកម្មរបស់ខ្លួន។

សូចនាករសំខាន់មួយដើម្បីវាយតម្លៃសុខភាពរបស់អាជីវកម្មគឺ D/E - ខ្លីសម្រាប់សមាមាត្របំណុលទៅសមធម៌។

D/E យក 1 ជាស្តង់ដារ។ នៅពេលដែលសមាមាត្រនេះធំជាង 1 វាមានន័យថាសហគ្រាសមានបំណុលច្រើនជាងភាគហ៊ុន។ សន្ទស្សន៍មួយទៀតដែលប្រើដើម្បីវាយតម្លៃសុខភាពរបស់សហគ្រាសគឺសមតុល្យបំណុល/ទ្រព្យសកម្មសរុប - DAR (D/A)។

DAR ខ្ពស់ពេកដែលបង្ហាញថាអាជីវកម្មមិនមានកម្លាំងហិរញ្ញវត្ថុគ្រប់គ្រាន់ទេ ប៉ុន្តែភាគច្រើនខ្ចីដើម្បីរកស៊ី។ ទោះជាយ៉ាងណាក៏ដោយ ប្រសិនបើ DAR មានកម្រិតទាបពេក កត្តាផ្សេងទៀតត្រូវយកមកពិចារណាដើម្បីវាយតម្លៃថាតើអាជីវកម្មមិនបានទាញយកអត្ថប្រយោជន៍ពីបណ្តាញកៀរគរមូលធនទេ។

យោងតាមអ្នកជំនាញ VPBanks Securities អចលនទ្រព្យគឺជាវិស័យដ៏គួរឱ្យទាក់ទាញសម្រាប់ការផ្តល់ប្រាក់កម្ចីរបស់ធនាគារដោយសារតែតម្រូវការខ្ពស់និងមានស្ថេរភាពរួមជាមួយនឹងវត្ថុបញ្ចាំដ៏រឹងមាំ។

ទោះជាយ៉ាងណាក៏ដោយ កំណើនអាចមិនមាននិរន្តរភាព ដែលបង្កើតហានិភ័យនៅពេលតម្លៃទ្រព្យសកម្មធ្លាក់ចុះ។ មិនមែននិយាយពីកម្ចីអចលនទ្រព្យរយៈពេលវែង ដែលអាចចងដើមទុន និងកម្រិតសមត្ថភាពរបស់ធនាគារក្នុងការស្វែងរកឱកាសចំណេញ។

អ្នកជំនាញម្នាក់ទៀតបានប្រាប់ Tuoi Tre ថាយើងមិនគួរព្យាយាម "ជំរុញ" កំណើនឥណទានឱ្យឈានដល់ 14% នៅឆ្នាំនេះទេ។ នេះគឺដោយសារតែវាអាចបង្កើតហានិភ័យបានយ៉ាងងាយស្រួលនៅពេលដែលធនាគារ "ដំណើរការ" ឥណទាន KPIs ដោយហេតុនេះការបញ្ចេញកាន់តែច្រើនទៅក្នុងប្រាក់កម្ចីដើម្បីទិញអចលនទ្រព្យដែលរំពឹងទុក បង្កើនហានិភ័យនៃ "ពពុះ" នៅក្នុងបរិបទនៃអត្រាការប្រាក់ទាប និងប្រាក់ថោក។

ប្រភព៖ https://tuoitre.vn/loat-dai-gia-bat-dong-san-tang-vay-khoi-no-phinh-to-gan-10-ti-usd-20240903135729445.htm

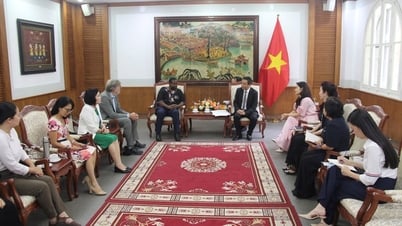

![[Infographic] តើរចនាសម្ព័ន្ធឥណទានបច្ចុប្បន្ននៃវិស័យសេដ្ឋកិច្ចនៅក្នុងខេត្ត Dong Nai គឺជាអ្វី?](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/7/23/8deadffd1e87437fbe68132cd41d36e0)

![[Infographic] មិត្តភាពប្រពៃណីវៀតណាម-សេណេហ្គាល់](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/7/23/4c96a604979345adb452af1d439d457b)

Kommentar (0)