VNDirect Securities Corporation (Code VND) hat gerade Informationen zur Ausgabe von Anleihen an die Öffentlichkeit im Jahr 2025 bekannt gegeben.

VNDirect plant, im selben Stapel zwei Anleihen mit den Codes VNDL2527001 und VNDL2528002 mit Laufzeiten von 2 bzw. 3 Jahren auszugeben.

Die Gesamtzahl der angebotenen Anleihen beträgt maximal 20 Millionen Anleihen mit einem Nennwert von 100.000 VND pro Anleihe. Die Anzahl der für jeden Anleihecode angebotenen Anleihen beträgt 10 Millionen Anleihen, was 1.000 Milliarden VND pro Code entspricht.

Das voraussichtliche Erscheinungsdatum ist das vierte Quartal dieses Jahres, das erste Quartal 2026 und/oder das zweite Quartal 2026.

Der Zinssatz für den Code VNDL2527001 beträgt für die erste Zinsberechnungsperiode 8 %/Jahr fest, für die folgenden Zinsberechnungsperioden gilt ein variabler Zinssatz (Referenzzinssatz + 2,8 %/Jahr).

Für den Code VNDL2528002 beträgt der Zinssatz für die erste Zinsberechnungsperiode 8,3 %/Jahr, danach schwankt er mit dem Referenzzinssatz + 3 %/Jahr. Die Zinsberechnungsperiode ist alle 6 Monate.

VNDirect sagte, die Anleihen seien angeboten worden, um Kapital zu beschaffen und das Betriebskapital des Unternehmens für Margin-Kredite, Investitionen in Wertpapiere auf dem Markt und andere Geschäftsaktivitäten zu erhöhen.

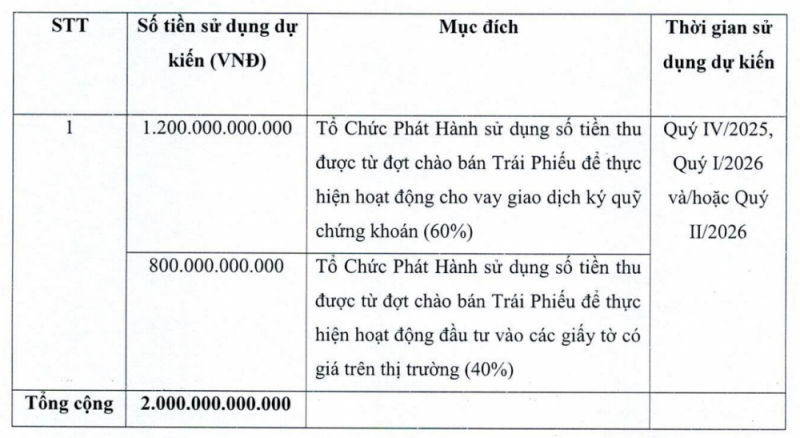

|

| VNDirect plant, Kapital durch die Ausgabe von Anleihen zu verwenden. |

Konkret plant VNDirect, von den erwarteten 2.000 Milliarden VND, die aus zwei öffentlich ausgegebenen Anleihen mobilisiert werden, 60 % bzw. 1.200 Milliarden VND für Margin-Kreditgeschäfte zu verwenden und die restlichen 40 % bzw. 800 Milliarden VND in wertvolle Wertpapiere auf dem Markt zu investieren.

Während des Zeitraums ungenutzter oder nicht genutzter Geldbeträge, die voraussichtlich den oben genannten Aktivitäten zugewiesen werden, kann das gesammelte Kapital gemäß Einlagenverträgen in Einlagen umgewandelt werden, um die Kapitalnutzungseffizienz zu optimieren und die finanzielle Leistungsfähigkeit zu verbessern.

Die Ausgabe öffentlicher Anleihen war bereits von VNDirect geplant. Ende 2024 kündigte VNDirect die Ausgabe öffentlicher Anleihen im Gesamtwert von 2.000 Milliarden VND an, aufgeteilt in zwei Phasen mit sechs Anleihencodes. Ziel ist es auch, den Umfang der Margin-Lending-Aktivitäten, Investitionen in Wertpapiere und andere Aktivitäten zu erhöhen.

Bis zum Ende des ersten Quartals 2025 beliefen sich die Verbindlichkeiten von VNDirect auf 29.992 Milliarden VND, ein Anstieg von fast 5.500 Milliarden VND im Vergleich zum Jahresanfang. 99 % der Verbindlichkeiten von VNDirect sind kurzfristige Schulden, davon entfallen 28.138 Milliarden VND auf kurzfristige Schulden aus Finanzleasing, davon keine Anleiheschulden.

Quelle: https://baodautu.vn/vndirect-tinh-phat-hanh-2000-ty-dong-trai-phieu-ra-cong-chung-d314531.html

![[Foto] Leuchtendes Rot der Ausstellung 95 Jahre Parteifahne leuchtet den Weg vor der Eröffnung](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/e19d957d17f649648ca14ce6cc4d8dd4)

![[Foto] Viele Menschen warten trotz starkem Regen gespannt auf die vorläufige Überprüfung](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/8/27/4dc782c65c1244b196890448bafa9b69)

Kommentar (0)